Мосбиржа готовится запустить торги криптовалютами

- По мере того как ажиотаж вокруг ИИ нарастает, некоторые инвесторы начинают опасаться потенциального пузыря в технологическом секторе.

- Но есть три надежные компании с проверенными бизнес-моделями, которые не зависят от ИИ.

- Каждая из них обладает различными защитными характеристиками и при этом обеспечивает высокую динамику прибыли и привлекательность оценки.

По мере того как усиливаются опасения по поводу "пузыря" ИИ, умные инвесторы переходят к более стабильным, нетехнологичным возможностям с надежными денежными потоками и привлекательными оценками. Для тех, кто хочет диверсифицировать свою деятельность вдали от ажиотажа, вот три таких акции, которые стоит рассмотреть.

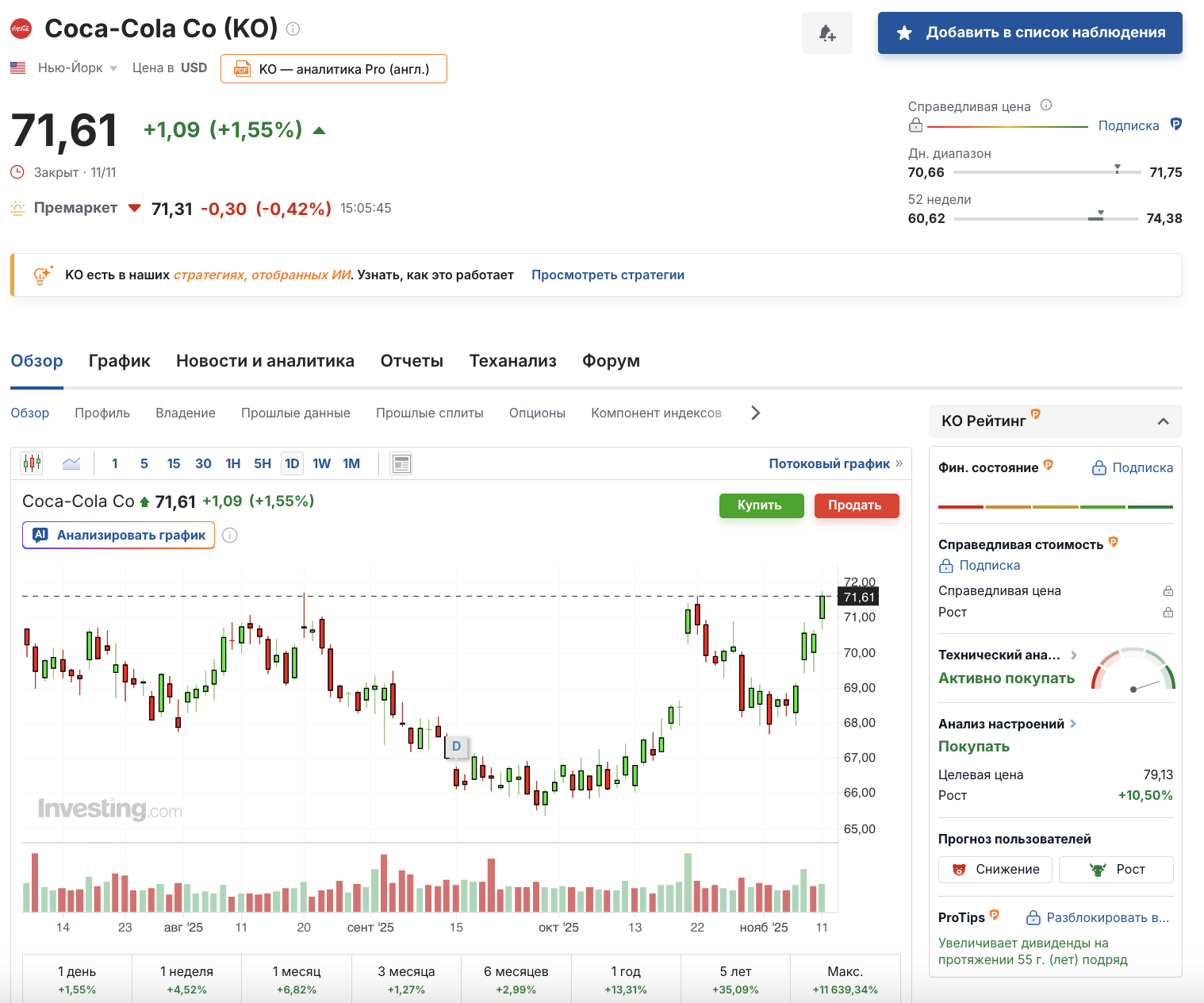

1. Coca-Cola

- Результаты за год: +15%

- Рыночная стоимость: $308 млрд

Coca-Cola остается образцом на потребительском рынке, торгуясь по 23-кратной прогнозной прибыли - ниже среднего показателя за 10 лет (27x) - с надежной дивидендной доходностью 2,89% ($2,04 годовых), подкрепленной 55 годами последовательного увеличения выплат.

Источник: Investing.com

Последние финансовые показатели Coca-Cola демонстрируют удивительную последовательность и ускорение роста по ключевым параметрам, которые подтверждают стратегическую трансформацию компании. В 3 квартале 2025 года органическая выручка выросла на 7% благодаря росту объемов на развивающихся рынках на 7% и росту цен на развитых рынках (+5%), а прибыль на акцию превысила прогнозы на 4%.

Благодаря отсутствию зависимости от циклов капвложений в ИИ и ежегодному денежному потоку в размере более $10 млрд, обеспечивающему выкуп акций и выплату дивидендов, компания обеспечивает надежный поток доходов, что делает ее идеальным якорем для портфеля, стремящегося к здравомыслию вне ажиотажа вокруг ИИ.

Coca-Cola лидирует с общим баллом финансового здоровья 2,80 ("ХОРОШО"), подкрепленным надежным баллом прибыли 4,15 и сильной динамикой. Средний целевой уровень цен аналитиков составляет $79,13 - на 11% выше сегодняшнего, а самый высокий целевой уровень достигает $85,00.

2. AT&T

- Показатели за год: +10,6%

- Рыночная стоимость: $178,5 млрд

AT&T - «король» денежного потока в эпоху 5G, со щедрой доходностью в 4,4%. Это самый высокий показатель среди крупных телекомов. Свободный денежный поток вырос до $4,8 млрд в 3 квартале 2025 года, что на 18% больше, чем в прошлом году, и позволил сократить долг на $10 млрд только в этом году, а чистый прирост широкополосного доступа достиг 300 000, что является лучшим показателем за последнее десятилетие.

Тем не менее, рынок продолжает оценивать компанию по минимальной стоимости, торгуя по прогнозной цене к прибыли на уровне 8,2x, что в разы ниже среднего показателя S&P 500.

Источник: Investing.com

Хотя AT&T не так гламурна, как разработчик чипов искусственного интеллекта, ее недавние операционные улучшения отражают успешное выполнение руководством стратегических инициатив. Эта дисциплинированная стратегия уже генерирует огромный и улучшенный свободный денежный поток, обеспечивая солидный импульс для баланса компании.

Сегмент беспроводной связи компании продолжает демонстрировать ценовую мощь и способность удерживать клиентов, а инвестиции в сети 5G позиционируют AT&T для будущих возможностей монетизации на корпоративном и потребительском рынках.

Общий балл финансового состояния AT&T составляет 2,82 ("ХОРОШО"), при этом компания имеет высокие показатели стоимости (3,20) и прибыли (3,38), но более скромный балл роста. Средний целевой показатель аналитиков составляет $30,64, что на 21 % выше текущей цены в $25,26, что говорит о возможной недооценке телекоммуникационного гиганта рынком.

3. Amcor

- Динамика за год: -10,1%

- Рыночная стоимость: $19,5 млрд

Завершает тройку Amcor, тихая упаковочная компания, о которой никто не говорит, но на которую все полагаются. Являясь мировым лидером в производстве потребительской упаковки, Amcor поставляет жесткий пластик и гибкие пленки таким гигантам, как Nestlé, PepsiCo (NASDAQ:PEP), Pfizer (NYSE:PFE) и Unilever, обеспечивая стабильный спрос, который растет независимо от циклов ажиотажного спроса.

Источник: Investing.com

При 26-кратной прогнозной прибыли, дивидендной доходности в 6,1% и ежегодном выкупе акций на сумму $1,2 млрд Amcor сочетает привлекательную оценку с инвестиционной устойчивостью баланса. Компания повысила прогноз скорректированной прибыли на акцию на 2025 финансовый год до $0,78-$0,82, что отражает рост на 8% в годовом исчислении, обусловленный 6%-ным ростом объемов в здравоохранении, который компенсировал снижение объемов продаж основных товаров.

Amcor находится на втором месте с общим финансовым рейтингом 2,37 ("СПРАВЕДЛИВО"), что отражает более смешанный профиль - более низкий рост и денежный поток, но стабильная прибыль. Аналитики наиболее оптимистично оценивают ее перспективы: средний целевой показатель составляет $10,45 (по сравнению с ценой $8,46), а максимальный целевой показатель - $12,00.

Это потенциальная прибыль в 23%, что делает Amcor привлекательной для инвесторов, ориентированных на стоимость и ищущих возможности для разворота или восстановления.

Заключение

В инвестиционном климате, ознаменованном растущей шумихой вокруг ИИ и опасениями по поводу "пузыря", поиск стабильных акций, не связанных с ИИ, может стать важным противовесом для портфеля. Coca-Cola, AT&T и Amcor выделяются как устойчивые варианты, сочетающие в себе солидную динамику прибыли и разумные оценки.

Эти компании предлагают надежный потенциал роста и стабильные дивиденды, что делает их привлекательными для тех, кто хочет диверсифицировать и стабилизировать свои инвестиции вдали от неопределенности сектора ИИ.

Ниже перечислены основные способы, с помощью которых подписка на InvestingPro может повысить эффективность вашего инвестирования на фондовом рынке:

- ProPicks AI: ежемесячные подборки акций, управляемых ИИ, с подборками, которые уже взлетели в ноябре.

- WarrenAI: ИИ-инструмент от Investing.com обеспечивает понимание рынка в реальном времени, расширенный анализ графиков и персонализированные торговые данные, чтобы помочь трейдерам принимать быстрые, основанные на данных решения.

- Справедливая стоимость: эта функция объединяет 17 моделей оценки институционального уровня, чтобы отсечь шум и показать вам, какие акции переоценены, недооценены или справедливо оценены.

-

1 200+ финансовых показателей под рукой: все, что используют профессиональные инвесторы для анализа акций - от коэффициентов задолженности и рентабельности до пересмотра аналитиками прибыли.

-

Новости и информация о рынке институционального уровня: будьте в курсе событий на рынке благодаря эксклюзивным заголовкам и анализу, основанному на данных.

-

Исследовательский опыт без отвлекающих факторов: никаких всплывающих окон. Никакого беспорядка. Никакой рекламы. Только оптимизированные инструменты, созданные для принятия разумных решений.

Еще не являетесь пользователем InvestingPro? Сейчас самое время подписаться по скидке до 55% в рамках ранней акции к Черной пятнице!

Уже являетесь пользователем InvestingPro? Тогда переходите прямо к списку акций здесь.

Раскрытие информации: На момент написания статьи я держу длинные позиции по S&P 500 и Nasdaq 100 через SPDR® S&P 500 ETF и Invesco QQQ Trust ETF. Я также занимаю длинные позиции в Technology Select Sector SPDR ETF.

Я регулярно ребалансирую свой портфель отдельных акций и ETF, основываясь на постоянной оценке рисков как макроэкономической среды, так и финансовых показателей компаний.

Мнения, изложенные в данной статье, являются исключительно мнением автора и не должны рассматриваться как инвестиционные рекомендации.

Следите за материалами Джесси Коэна на X/Twitter @JesseCohenInv, чтобы узнать больше об анализе фондового рынка.