После технической коррекции в пятницу на прошлой неделе американский доллар возобновил рост в понедельник. Индекс доллара США (DXY), отслеживающий динамику по отношению к корзине из шести основных валют, поднялся к отметке 108,20. Этот разворот произошёл на фоне сигналов от ряда представителей ФРС о том, что темпы будущего снижения ставок могут быть менее значительными, чем предполагалось ранее.

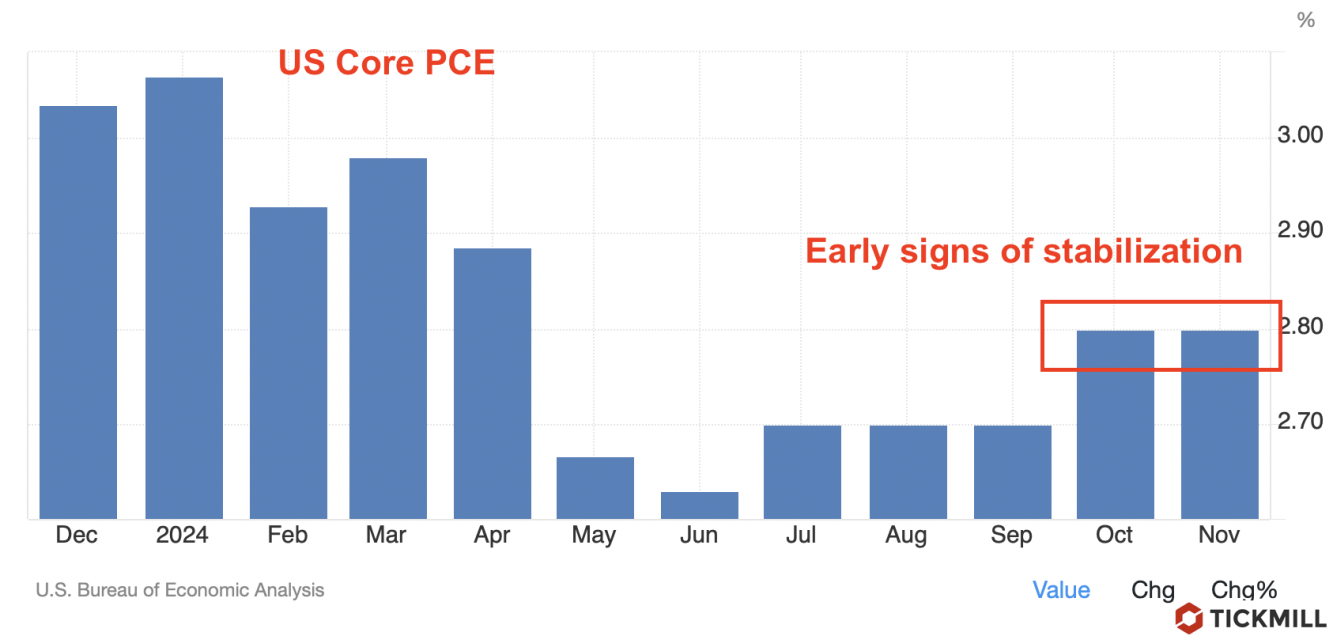

Краткосрочным, но важным фактором снижения доллара в пятницу стали данные по инфляции, основанные на показателе PCE (предпочитаемом ФРС индикаторе роста потребительских цен). Общий и базовый индексы PCE в месячном выражении выросли лишь на 0,1%, а годовой базовый индекс составил 2,8% вместо ожидавшихся 2,9%:

Президент Федерального резервного банка Кливленда Бет Хаммак, которая на заседании в прошлую среду единственная голосовала за сохранение ставки без изменений, в пятницу вновь подчеркнула, что предпочла бы удерживать ставки на текущем уровне до появления более убедительных свидетельств уверенного движения инфляции к целевым 2%.

Президент Федерального резервного банка Чикаго Остин Гулдсби заявил, что неопределённость в отношении экономической политики будущей администрации заставила его пересмотреть ожидания по снижению ставок в 2025 году. Если ранее он предполагал уменьшение ставок на 1 п.п., то теперь прогнозирует более скромное снижение.

Евро в понедельник испытывал понижательное давление во время европейской сессии, в результате чего пара EUR/USD опустилась ниже уровня 1,04, поскольку доллар США продолжил укрепляться:

Это отражает продолжающиеся спекуляции вокруг будущих решений ЕЦБ в сочетании с растущей силой доллара. Президент Европейского центрального банка Кристин Лагард в интервью, опубликованном в понедельник, заняла сравнительно «мягкую» позицию, выразив уверенность в том, что инфляция в еврозоне приближается к уровню, при котором официальные лица смогут заявить о её устойчивом возвращении к целевым 2% в среднесрочной перспективе.

Британский фунт снова оказался под давлением по отношению к «королю» – доллару США, поскольку на рынке стали активнее учитывать увеличение вероятности «голубиной» политики Банка Англии в части снижения ставок в следующем году:

Сейчас рыночные ожидания указывают на совокупное снижение ставок Банка Англии на 53 б.п. в 2025 году против 46 б.п. до заседания на прошлой неделе. Такая динамика усилилась после того, как три из девяти членов Комитета по денежно-кредитной политике (MPC) проголосовали за уменьшение ставки на 25 б.п., тогда как большинство экспертов полагали, что «голубиную» позицию займёт лишь один член. Соотношение голосов 6–3 способствует спекуляциям о более мягкой политике, но при этом ожидания по Банку Англии по-прежнему согласуются с прогнозами по ФРС и остаются скромнее возможных объёмов снижения от ЕЦБ. Парадоксально, но именно это в среднесрочной перспективе может поддержать фунт.

Смотрят ещё дальше, некоторые аналитики частного сектора занимают более решительную позицию. Например, экономисты Deutsche Bank ожидают четыре снижения ставки Банка Англии в следующем году – одно в первой половине и ещё три во второй. Хотя это выглядит более «медвежьим» прогнозом по сравнению с консенсусом, он подчёркивает, что различия в курсах монетарной политики центробанков будут оставаться ключевым фактором на валютных рынках в 2024 году и далее.

В ближайшей перспективе инвесторы будут пристально следить за отчётом по заказам на товары длительного пользования (Durable Goods Orders) в США за ноябрь, публикация которого запланирована на вторник. Аналитики ожидают снижения показателя на 0,4% против роста на 0,3% в октябре. Учитывая эволюцию позиции ФРС, более слабые, чем прогнозируется, данные могут вновь поставить под сомнение устойчивость американской экономики и возобновить дебаты о том, сколько именно раз Федрезерв снизит ставки в следующем году.

Артур Идиатулин, рыночный обозреватель Tickmill UK