Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

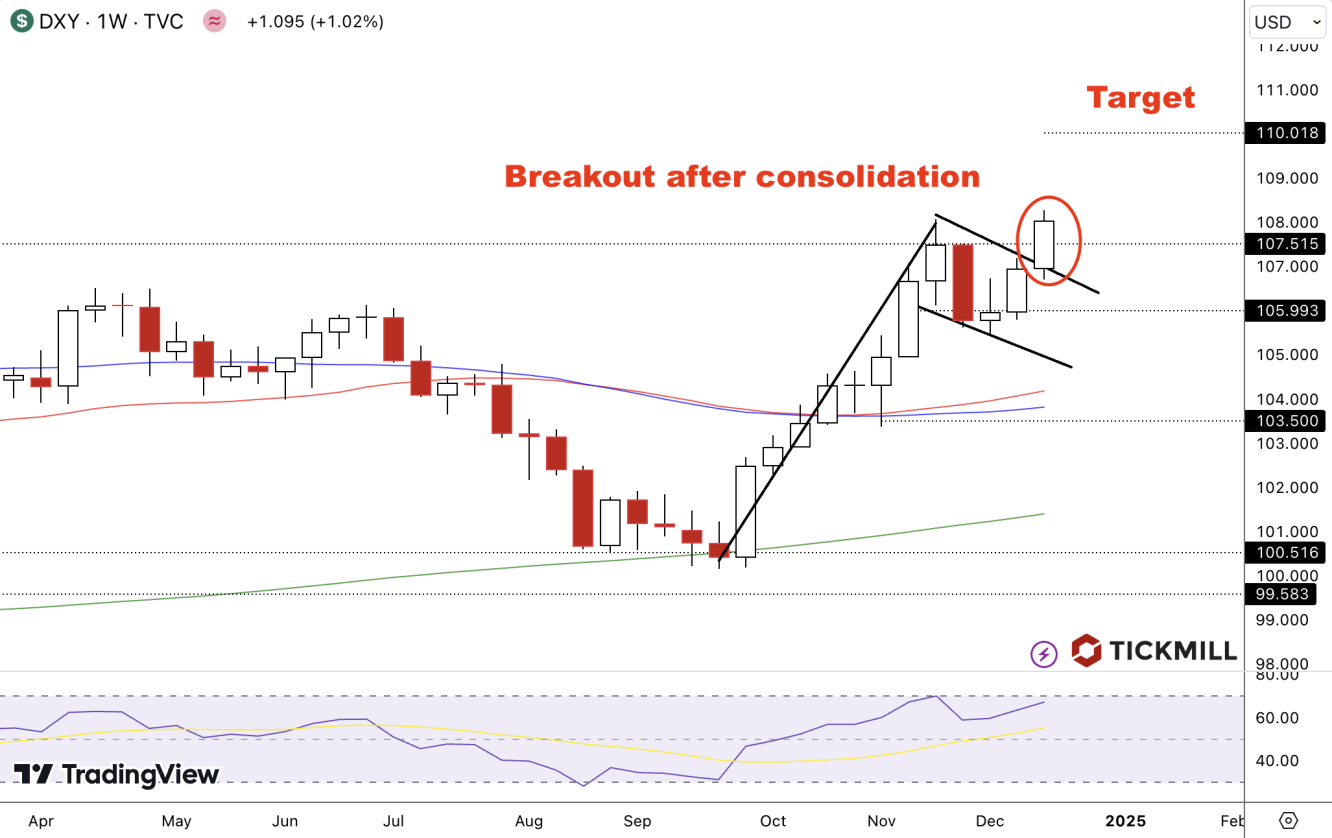

В четверг курс доллара США (USD) немного отступил после заметного роста, последовавшего за решением ФРС. Индекс DXY в настоящее время колеблется около отметки 108,00, рынок фиксирует прибыль после существенного подъёма в среду. Снижение процентной ставки Федрезервом, которое понизило целевой диапазон до 4,50%-4,75%, было почти полностью учтено рыночными ожиданиями. Однако по-настоящему встряхнуло инвесторов обновлённое видение процентной политики на 2025 год: теперь представители ФРС ожидают лишь два снижения ставок вместо ранее прогнозируемых четырёх. Это изменение ослабило надежды на более мягкую денежно-кредитную политику и косвенно поддержало более сильный доллар в среднесрочной перспективе:

Комитет FOMC, судя по всему, обеспокоен долгосрочной траекторией инфляции. Несмотря на прогресс в снижении ценового давления за этот год, осторожный тон сигнализирует, что Центробанк видит риски для устойчивого тренда дезинфляции. Призрак надвигающихся политических перемен от новоизбранного президента Дональда Трампа—в области иммиграции, тарифов и налогообложения—присутствует в коллективном сознании ФРС. Хотя ни Пауэлл, ни его коллеги не дают чётких прогнозов по политическим новациям, их осторожная позиция намекает на то, что менее предсказуемая среда в сфере экономической политики может сократить дифференциал процентных ставок между США и другими странами, что в итоге сыграет на руку доллару.

Глава ФРС Джером Пауэлл подчеркнул неопределённость будущей инфляционной динамики, снижение рисков для занятости и устойчивый рост во второй половине года. Он отметил, что денежно-кредитная политика сейчас ближе к нейтральному уровню, что сокращает пространство для дальнейших агрессивных снижений ставок. Чтобы подчеркнуть озабоченность ФРС, прогноз по базовому индексу PCE (предпочитаемому индикатору инфляции Федрезерва) на 2025 год был пересмотрен с 2,2% до 2,5%. Это свидетельствует о том, что сдерживание инфляции остаётся приоритетом, затмевая прочие факторы, которые могли бы оправдать более быстрое снижение ставок.

На рынке труда последние данные оказались позитивным фактором для доллара. Первичные обращения за пособием по безработице снизились до 220 тыс. за неделю, закончившуюся 14 декабря, превысив консенсус-прогноз в 230 тыс. Это улучшение указывает на устойчивость рынка труда США и может дополнительно укрепить позицию ФРС о целесообразности стабильной или слегка сдерживающей денежно-кредитной среды.

Фьючерсы на процентные ставки указывают, что для первого заседания ФРС в 2025 году (29 января) вероятность отсутствия изменений по ставкам составляет 91,4%, а шанс на ещё одно снижение оценивается лишь в 8,6%—резкий контраст с предыдущими прогнозами.

Евро понемногу укрепляется против доллара, однако это, похоже, носит чисто технический характер. ЕЦБ, занявший более мягкую позицию и снизивший ставку по депозитам на 100 базисных пунктов до 3%, судя по всему, продолжит смягчение политики в 2025 году. Представитель ЕЦБ Пьер Вунш ожидает ещё четыре снижения, отчасти для компенсации влияния американских тарифов, и, возможно, чтобы приблизить евро к паритету с долларом—намеренный шаг, который мог бы поддержать конкурентоспособность еврозоны. Подобный валютный манёвр может смягчить некоторые торговые риски, хотя он также отражает уязвимость региона к внешним политическим переменам:

Что касается Великобритании, пара GBP/USD не смогла вырасти, несмотря на то что Банк Англии оставил ключевую ставку неизменной на уровне 4,75%. Однако решение, принятое большинством 6 против 3 (вместо ожидавшихся 8 против 1) голосов, указывает на более серьёзный раскол внутри Комитета и большую поддержку смягчения, чем ожидалось. Реакция стерлинга оказалась негативной, поскольку усиление “голубиного” крыла обычно снижает привлекательность валюты с точки зрения доходности. Вперёд смотря, публикация розничных продаж в Великобритании в пятницу предоставит свежие данные: экономисты прогнозируют рост на 0,5% в ноябре после падения на 0,7% в октябре. Сильные цифры могут оказать некоторую поддержку настроениям вокруг фунта.

Артур Идиатулин, рыночный обозреватель Tickmill UK