Ключевым экономическим событием на прошлой неделе стал отчет NFP за ноябрь. Согласно отчету Бюро трудовой статистики (BLS), экономика США создала 194 тыс. рабочих мест в ноябре, что превысило рыночный консенсус-прогноз в 160 тыс.. Наибольший рост занятости был сосредоточен в сферах здравоохранения, досуга, гостеприимства и государственного сектора, то есть в секторе услуг. Это, вероятно, окажет значительное влияние на инфляцию, связанную с сектором услуг, которая более чувствительна к макроэкономическим изменениям и склонна к формированию вторичных инфляционных эффектов — это один из ключевых вопросов, беспокоящих центральные банки, включая ФРС.

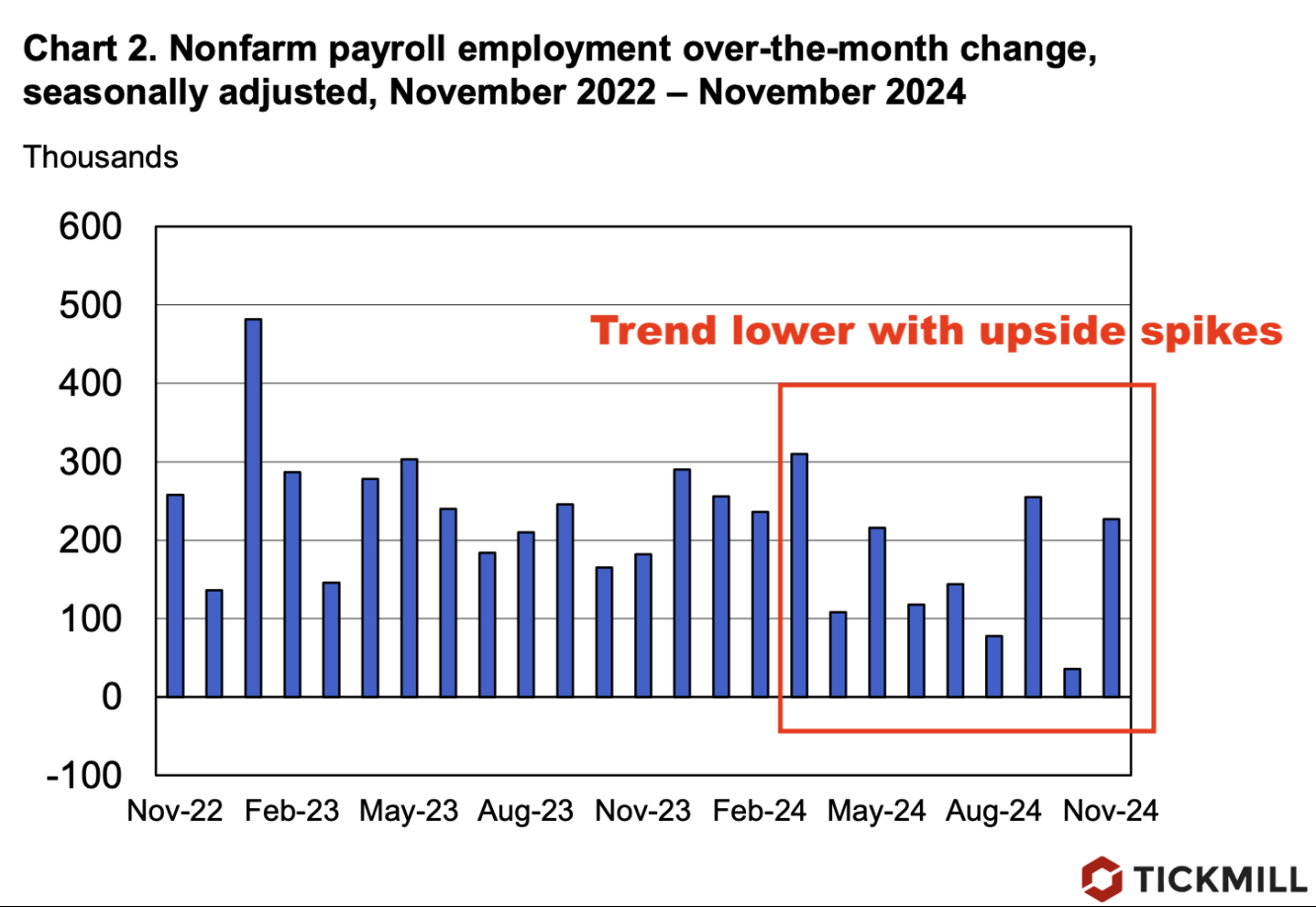

Что касается краткосрочного тренда занятости, в сентябре и ноябре наблюдались два всплеска, несмотря на то, что в целом картина отражает сокращение темпов создания рабочих мест в США с начала года. Это требует осторожности при интерпретации прироста в ноябре, особенно в контексте гипотезы о том, что позитивный сюрприз может значительно изменить траекторию смягчения политики ФРС:

Более серьезным препятствием для траектории смягчения политики ФРС стало ускорение роста средней почасовой заработной платы. Согласно отчету, зарплаты выросли на 0,4% в месячном исчислении (MoM), что выше прогноза в 0,3%, продолжив устойчивый рост, наблюдаемый в октябре (также 0,4%).

Ускорение роста заработной платы может привести к дополнительному инфляционному давлению в ближайшие месяцы. Рост располагаемого дохода потребителей обычно способствует увеличению их расходов (канал потребления), в то время как компании могут быть более склонны перекладывать растущие издержки на потребителей за счет повышения цен на товары и услуги (канал издержек).

Изменение уровня безработицы соответствовало прогнозам, увеличившись с 4,1% до 4,2%. Также увеличился показатель безработицы U-6, который вырос с 7,7% до 7,8%. Этот более широкий показатель учитывает обескураженных работников и частично занятых сотрудников, ищущих полную занятость, предоставляя более полную картину состояния рынка труда.

Еще одним важным событием стало публикация отчета Мичиганского университета в пятницу. Отчет показал, что инфляционные ожидания на 1 год ускорились до 2,9% в декабре, превысив рыночный прогноз в 2,7% и поднявшись с 2,6% в ноябре. Это был существенный сюрприз, который может повлиять на ожидания относительно возможного снижения ставки ФРС в декабре. Это также помогло сдержать распродажу доллара США, которая началась во второй половине прошлой недели.

Отчет NFP поддержал доллар США, позволив ему восстановить позиции после пробоя ключевой бычьей трендовой линии, что видно по ценовой динамике индекса DXY в четверг. DXY восстановился с 105,50 до 106, в конечном итоге стабилизировавшись около этой круглой отметки в условиях отсутствия других катализаторов в понедельник:

Зона 105,50–106 оказалась сильной областью спроса, поскольку при ее пробое вниз покупательская активность заметно возросла. Без дальнейших фундаментально медвежьих факторов для доллара США техническое давление, вероятно, удержит USD в этом диапазоне или даже подтолкнет его выше. Прорыв выше этой зоны может спровоцировать повторное тестирование трендовой линии, что потенциально подтолкнет индекс DXY к уровню 106,30.

Для EUR/USD это означает, что зона 1,06–1,0630 останется значительным препятствием для быков в краткосрочной перспективе.

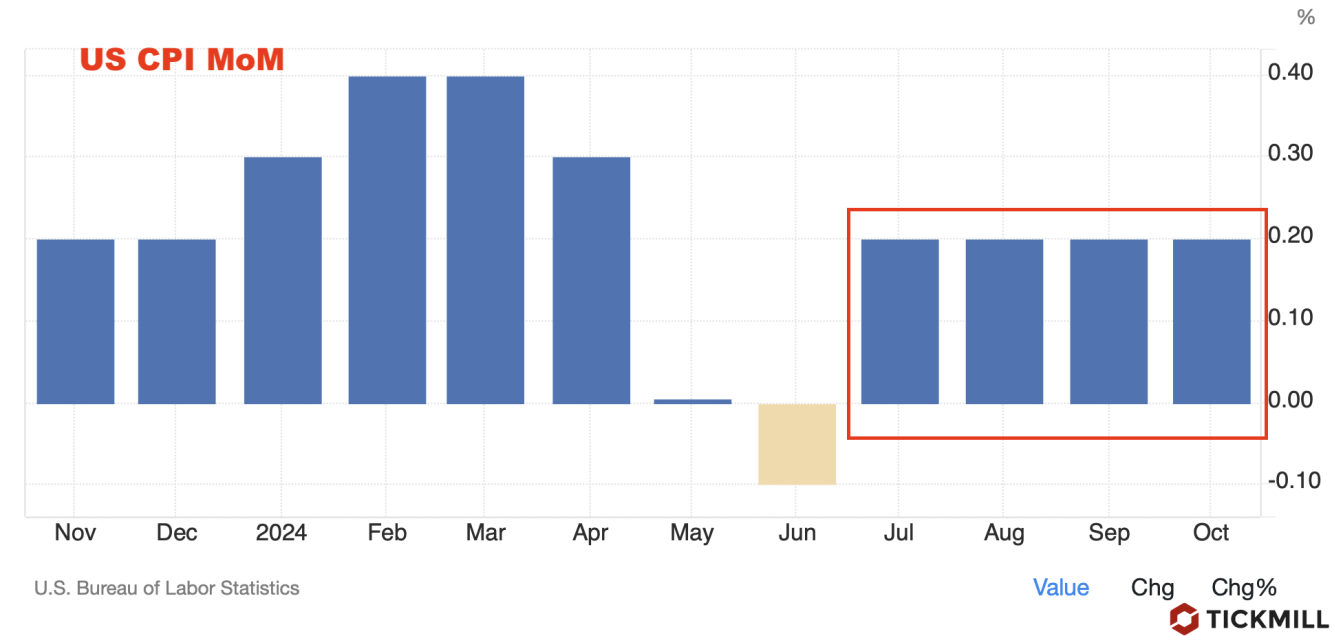

Теперь рынки переключат внимание на предстоящий отчет по инфляции в США в среду, заседание ЕЦБ в четверг и отчет по первичным заявкам на пособие по безработице. Ожидается, что инфляция (ИПЦ) в США ускорится до 2,7% с 2,6% в октябре, в то время как базовый ИПЦ (core CPI) сохранит рост на уровне 0,2% MoM.

Наибольшее влияние на рынок окажет изменение базового ИПЦ, поскольку он является более надежным показателем основной инфляционной тенденции. Базовый ИПЦ менее волатилен и лучше отражает устойчивую инфляционную динамику в экономике. Любое отклонение от ожиданий может вызвать значительную реакцию на рынке, особенно с учетом того, что месячный темп роста (MoM) оставался стабильным на уровне 0,2% на протяжении последних 4 месяцев, что указывает на отсутствие четкой тенденции к дезинфляции:

Артур Идиатулин, рыночный обозреватель Tickmill UK