Глава Российской ассоциации производителей удобрений (РАПУ) Андрей Гурьев прогнозирует рост выпуска удобрений в нынешнем году до рекордных 65 млн тонн против 59 млн тонн годом ранее. Сегодня разбираемся с отчетом Фосагро (MCX:PHOR) за 9 месяцев 2024 года.

Объем производства агрохимической продукции за отчетный период вырос на 2,4% до 8,8 млн тонн. Основной прирост производства пришелся на фосфорные удобрения (DAP/MAP — рост на 2,1%, NPK — рост на 17,2%, МСР — рост на 8,1%). Тут без сюрпризов, Фосагро продолжает активно развивать производство и оценивает возможность строительства комплекса карбамида в 2025 году.

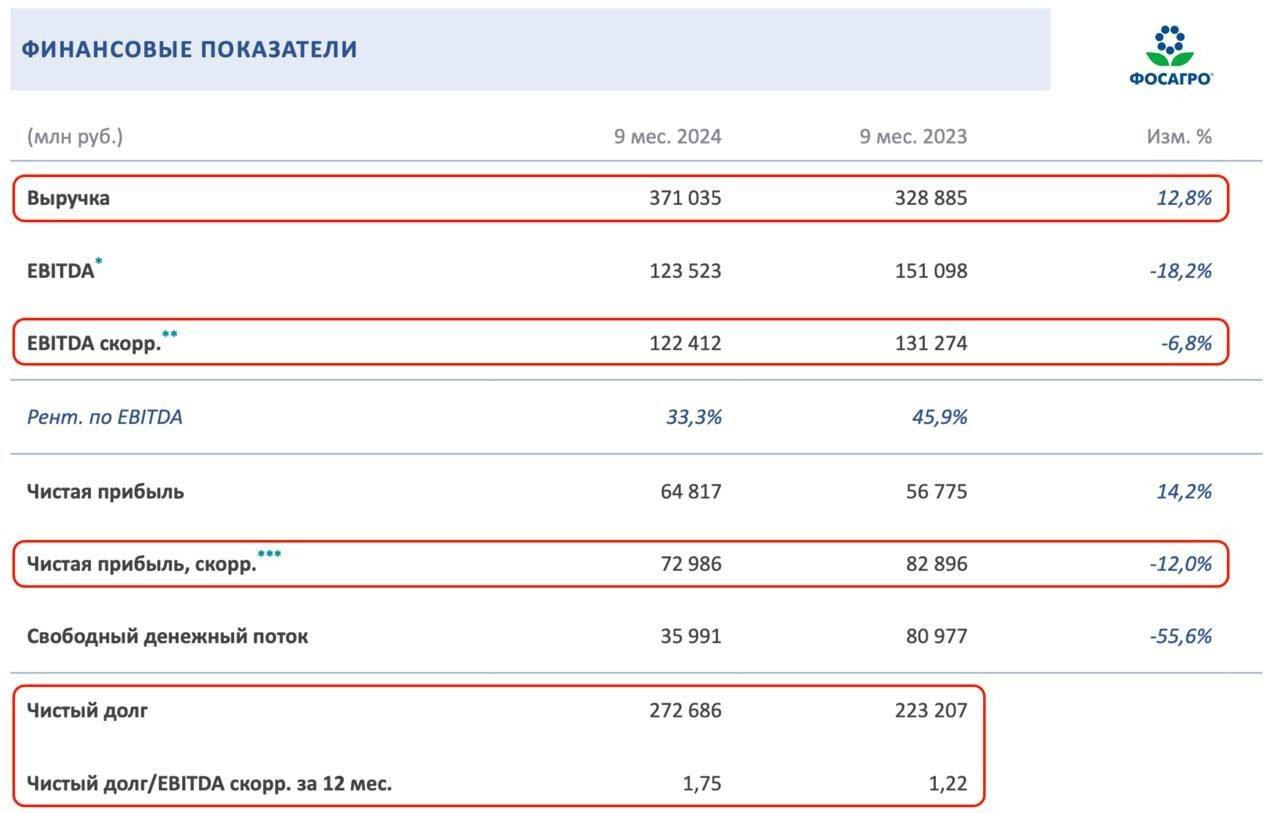

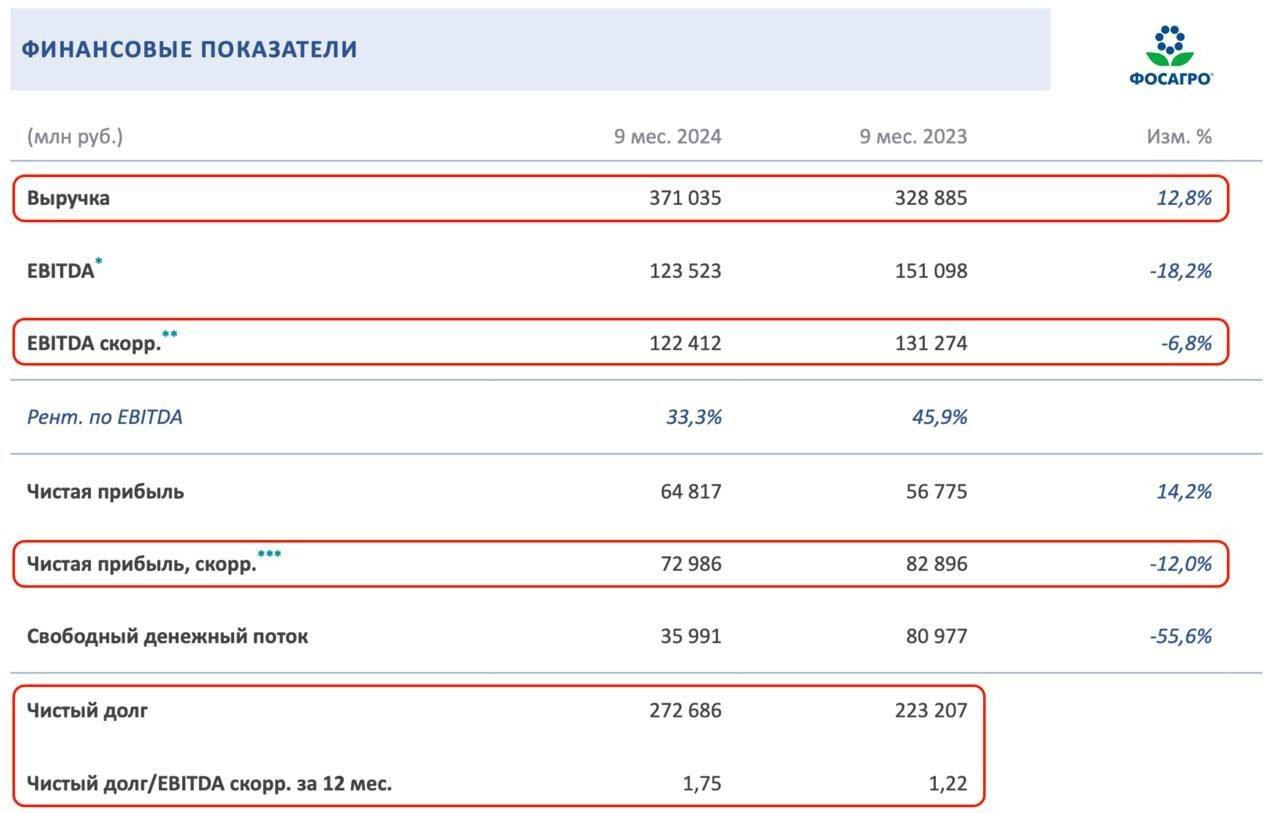

Ценовая конъюнктура стала немного улучшаться во второй половине года. Средняя цена на MAP FOB, Балтика выросла с $514/т до $592/т., на карбамид FOB, Балтика до $307/т, а на аммиачную селитру до $237/т. Это позволило нарастить выручку за 9 месяцев на 12,8% до 371,0 млрд рублей.

Только вот себестоимость реализации росла быстрее, прибавив 27,3%, и почти полностью нивелировав рост по выручке. В итоге EBITDA Фосагро снизилась на 18,2%, а скорр. чистая прибыль на 12% до 73 млрд рублей. Тут я взял скорр. показатель, дабы исключить из выборки убыток по курсовым разницам в прошлом году на сумму в 46 ярдов.

Такие переоценки зачастую зависят от валютных обязательств, так что на долговую нагрузку стоит взглянуть отдельно. Чистый долг Фосагро прибавил 22,2%, составив 272,7 млрд рублей, а соотношение чистого долга к показателю EBITDA на конец отчетного периода составило 1,75х.

Все еще приемлемые метрики, но я обращаю ваше внимание, что в январе 2025 года компании предстоит погасить долларовые еврооблигации на 46,3 млрд рублей, которые сейчас размещены под мизерный процент в 3,05%. По каким ставкам придется брать новый долг вы знаете. Даже юань не сможет обеспечить ставку ниже 10%.

Несмотря на кратное снижение свободного денежного потока, компания продолжает «выкачивать» дивиденды. 22 декабря закроется реестр на получение еще 249 рублей. Лишь финальный дивиденд принесет порядка 4-5% доходности. Честно признаться, как инвестор я рад такой выплате, а вот как аналитик, вижу в этом ряд проблем.

Скромная динамика финансовых метрик и цен на удобрения, санкционные риски (заградительных пока нет) и реструктуризация долга под бОльший процент, говорят о проблемах у компании. С другой стороны, проблемы эти мы видим лишь в моменте, а вот на выходе из кризиса можем опережать рынок. Короче, Фосагро - любимка. Не отдам! И не просите!

Не является инвестиционной рекомендацией

Объем производства агрохимической продукции за отчетный период вырос на 2,4% до 8,8 млн тонн. Основной прирост производства пришелся на фосфорные удобрения (DAP/MAP — рост на 2,1%, NPK — рост на 17,2%, МСР — рост на 8,1%). Тут без сюрпризов, Фосагро продолжает активно развивать производство и оценивает возможность строительства комплекса карбамида в 2025 году.

Ценовая конъюнктура стала немного улучшаться во второй половине года. Средняя цена на MAP FOB, Балтика выросла с $514/т до $592/т., на карбамид FOB, Балтика до $307/т, а на аммиачную селитру до $237/т. Это позволило нарастить выручку за 9 месяцев на 12,8% до 371,0 млрд рублей.

Только вот себестоимость реализации росла быстрее, прибавив 27,3%, и почти полностью нивелировав рост по выручке. В итоге EBITDA Фосагро снизилась на 18,2%, а скорр. чистая прибыль на 12% до 73 млрд рублей. Тут я взял скорр. показатель, дабы исключить из выборки убыток по курсовым разницам в прошлом году на сумму в 46 ярдов.

Такие переоценки зачастую зависят от валютных обязательств, так что на долговую нагрузку стоит взглянуть отдельно. Чистый долг Фосагро прибавил 22,2%, составив 272,7 млрд рублей, а соотношение чистого долга к показателю EBITDA на конец отчетного периода составило 1,75х.

Все еще приемлемые метрики, но я обращаю ваше внимание, что в январе 2025 года компании предстоит погасить долларовые еврооблигации на 46,3 млрд рублей, которые сейчас размещены под мизерный процент в 3,05%. По каким ставкам придется брать новый долг вы знаете. Даже юань не сможет обеспечить ставку ниже 10%.

Несмотря на кратное снижение свободного денежного потока, компания продолжает «выкачивать» дивиденды. 22 декабря закроется реестр на получение еще 249 рублей. Лишь финальный дивиденд принесет порядка 4-5% доходности. Честно признаться, как инвестор я рад такой выплате, а вот как аналитик, вижу в этом ряд проблем.

Скромная динамика финансовых метрик и цен на удобрения, санкционные риски (заградительных пока нет) и реструктуризация долга под бОльший процент, говорят о проблемах у компании. С другой стороны, проблемы эти мы видим лишь в моменте, а вот на выходе из кризиса можем опережать рынок. Короче, Фосагро - любимка. Не отдам! И не просите!

Не является инвестиционной рекомендацией