Доллар показывает лучший недельный рост с октября: надежды на снижение ставок тают

Рынки акций показали рост в минувшую пятницу, частично нивелировав потери, понесенные ранее по ходу недели. Индекс S&P 500, по итогам недели потерявший 83 пункта, в пятницу вырос примерно на 1%. На этой неделе многое будет зависеть от макроданных, решений центробанков и квартальных отчетов компаний, а значит, инвесторы будут внимательно следить за долговыми и валютными рынками.

Кривая доходности совершит пробой на этой неделе?

Главным драйвером рынка остается кривая доходности трежерис, которая в основном зависит от экономических данных и комментариев с заседаний ФРС и Банка Японии. В последние дни крутизна кривой доходности увеличивалась, но пока обошлось без пробоя из диапазонов.

Будет важно посмотреть, совершит ли кривая 10-2 пробой выше -15 базисных пунктов. С октября 2023 года она уже дважды останавливалась у этого уровня.

Правда обстоятельства изменились. Летом 2023 года доходность 10-летних трежерис росла, чтобы догнать доходность 2-летних трежерис, а летом 2024 года доходность 2-летних трежерис падает в сторону уровня 10-летней доходности. Сигналы тоже сильно отличаются: в первом случае это был признак устойчивости экономики, а во втором — предвестник понижения ставок ФРС.

Не исключено, что у пробоя кривой этим летом будет продолжение — потенциально очень сильный рост.

Среди прочего на доходность может повлиять предстоящее на этой неделе объявление о рефинансировании, которое участники рынка несколько упустили из виду. Оценки появятся сегодня в 15:00, а точные цифры — в среду в 08:30. Важно будет посмотреть на объемы эмиссии и сроки погашения.

В последние месяцы Министерство финансов США тяготело к увеличению объемов выпуска краткосрочных облигаций, что способствовало опустошению механизма обратного РЕПО у ФРС. Если министерство переключится с краткосрочных на более долгосрочные облигации, этот процесс замедлится. Кроме того, с учетом выборов и предстоящих в начале следующего года переговоров о потолке госдолга будет интересно посмотреть, каким будет баланс общего счета казначейства (Treasury General Account, TGA) в конце этого года. Более высокий баланс TGA и уменьшение объемов выпуска краткосрочных трежерис, вероятно, будут означать дальнейшее сокращение резервов ФРС, а более низкий баланс TGA и увеличение выпуска краткосрочных трежерис, видимо, будут указывать на рост резервов.

Более того, с учетом вероятного понижения ставок в 2025 году, позднее в этом году инвесторы могут переключиться с рисковых активов на трежерис при том, что процентные ставки будут снижаться, поскольку пик цикла повышения ставок и экономического цикла, вероятно, будет пройден.

Увеличение крутизны кривой доходности в результате падения доходности 2-летних трежерис, как мне кажется, будет означать дальнейшее снижение пары USD/JPY. Если и когда кривая 10-2 пробьет уровень -15 базисных пунктов, пара USD/JPY пробьет уровень поддержки 152.

Иена просигнализирует о направлении рынка

Мне также кажется, что направление рынка акций определит динамика иены, поскольку с марта 2023 года соотношение QQQ и IWM изменяется почти в унисон с USD/JPY. С момента краха SVB инвесторы, видимо, просто шортили иену и акции компаний малой капитализации и ставили на рост акций техгигантов. Именно по этой причине увеличение крутизны кривой доходности и снижение USD/JPY, вероятно, продолжат оказывать давление на взвешенные по рыночной капитализации индексы, которые демонстрировали опережающую динамику.

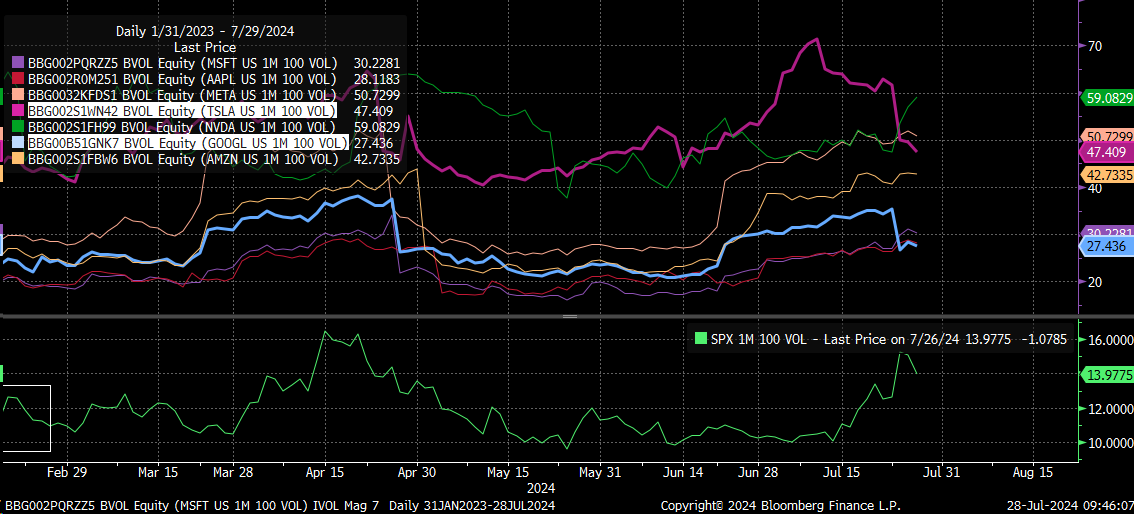

Конечно, низкая волатильность этой торговли могла довести до экстремальных уровней короткую волатильность, как, например, когда индекс 1-месячной подразумеваемой корреляции закрылся 12 июля ниже 3. Однако подразумеваемая волатильность, как ожидается, окажется сезонной.

Она должна преимущественно ослабнуть на этой неделе после того, как будут опубликованы квартальные отчеты Apple (NASDAQ:AAPL), Meta (NASDAQ:META) (Meta признана экстремистской организацией и запрещена на территории РФ), Amazon (NASDAQ:AMZN) и Microsoft (NASDAQ:MSFT). Уровни подразумеваемой волатильности для Alphabet (NASDAQ:GOOGL) и Tesla (NASDAQ:TSLA), как и ожидалось, резко снизились после публикации их отчетов, и то же самое, вероятно, произойдет в случае этих четырех компаний.

Это значит, что ставки на дисперсию волатильности, служившие драйвером акций этих компаний, на этой неделе будут сворачиваться.

USD/CAD: пробой сопротивления послужит сигналом о траектории S&P 500

В довершение ко всему пара USD/CAD снова пытается пробить уровень 1,385 — уже в пятый раз. Предыдущие четыре неудачные попытки совпадали со дном S&P 500. Будет ли удачной попытка номер пять?

К сожалению, я не знаю ответа на этот вопрос, и мне, как и другим, остается только ждать. Но нет никаких сомнений в том, что эта неделя будет важной для рынка.

Упомянутые выше стратегии, как мне кажется, скоро себя исчерпают, ФРС рано или поздно понизит ставки, а Банк Японии их рано или поздно повысит. Инверсия кривой доходности сохраняется уже очень давно, и увеличение крутизны кривой — в интересах ФРС.

Этот тектонический сдвиг — вопрос времени, и, когда он произойдет, это почувствуют все. Случится ли это на текущей неделе или в следующем квартале, я не берусь сказать, но для этого сдвига имеются все необходимые предпосылки, и при наличии правильных условий он может произойти уже на этой неделе.