Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

- Ведущие американские банки завтра откроют сезон отчетов за второй квартал.

- Первыми свои результаты представят Citigroup, JPMorgan и Wells Fargo.

- Отчеты этих банков помогут судить об общей ситуации в американской экономике.

- Оформите подписку на InvestingPro! Летняя распродажа уже началась!

На этой неделе стартует сезон публикации корпоративных отчетов за второй квартал. Завтра свои результаты представят ведущие американские банки, в том числе JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC) и Citigroup (NYSE:C). Хотя абсолютными фаворитами инвесторов остаются техгиганты, результаты этих банков — важнейший источник информации о состоянии американской экономики и ее перспективах.

Аналитики готовятся к замедлению

Аналитики в целом выражают осторожность в отношении результатов банков, прогнозируя слабый или нулевой рост по итогам второго квартала. Этот осторожный прогноз отчасти связан с тем, что банки увеличили резервы на покрытие возможных потерь по кредитам. Последние стресс-тесты Федеральной резервной системы (ФРС) свидетельствовали о возросших рисках: прогнозируемая доля потерь по потребительским и коммерческим займам достигла 8,1% при неблагоприятном сценарии по сравнению с 6,7% в 2023 году.

Впрочем, всегда возможны приятные сюрпризы. Настроения на рынке меняются, и инвесторы все с большей уверенностью ожидают понижения ставок ФРС позднее в этом году. В связи с этим напрашивается следующий вопрос: как более низкие ставки отразятся на прибыли банков? Инвесторы будут внимательно слушать комментарии банков о процентном доходе, чтобы оценить потенциальные последствия.

Барометр состояния экономики

Отчеты ведущих банков — это не только показатели прибыли и выручки. Они также помогут судить об общей ситуации в американской экономике. Инвесторов будет интересовать информация о спросе на кредиты, качестве кредитов и общие перспективы банков на предстоящие кварталы.

Эта информация будет крайне полезной на рынке в ближайшие месяцы. Поэтому давайте посмотрим на консенсус-прогнозы, оценки и мнения аналитиков для каждого из этих ведущих банков.

Citigroup

Консенус-прогноз по прибыли на акцию для Citigroup составляет $1,39, что существенно ниже показателя предыдущего квартала ($1,75) и всего на 1,4% выше, чем в сопоставимом квартале прошлого года.

Источник: InvestingPro

Выручка прогнозируется на уровне $20,093 млрд (сокращение на 3,38% г/г) по сравнению с $21,104 млрд в предыдущем квартале.

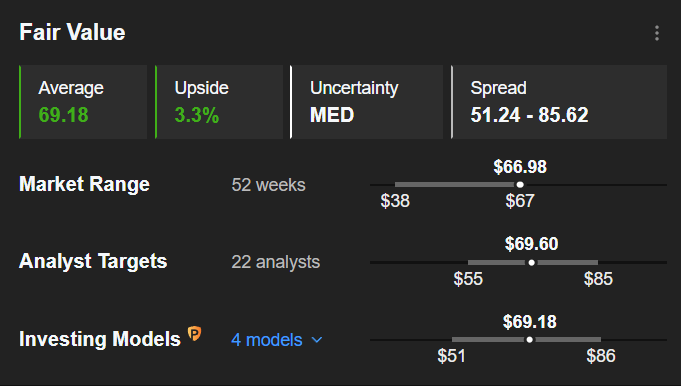

Что касается оценочных моделей, справедливая стоимость InvestingPro для акций Citigroup, которая рассчитывается на базе нескольких широко используемых моделей, составляет $69,18, что всего на 3,3% выше уровня закрытия в среду.

Источник: InvestingPro

Эта оценка кажется еще более убедительной с учетом того, что средний таргет 22 отслеживающих акции профессиональных аналитиков составляет почти столько же, а именно $69,60.

JPMorgan

Прибыль на акцию JPMorgan Chase & Co (NYSE:JPM) прогнозируется на уровне $4,51, что чуть больше результата за предыдущий квартал ($4,44), но более чем на 5% ниже по сравнению с прибылью за сопоставимый квартал прошлого года.

Источник: InvestingPro

С другой стороны, выручка банка, согласно прогнозу, выросла на 10,5% г/г до $45,66 млрд, что выше показателя $41,394 млрд за предыдущий квартал.

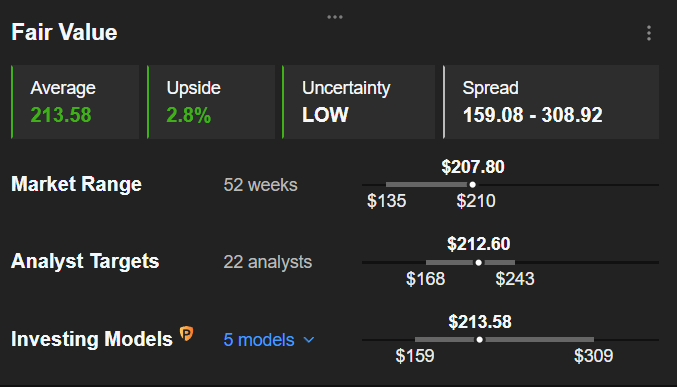

Что касается оценки акций JPMorgan, по моделям InvestingPro справедливая стоимость составляет $213,58, что всего на 2,8% выше текущей цены.

Источник: InvestingPro

Эта оценка почти совпадает со средним таргетом аналитиков $212,60.

Wells Fargo

И наконец, согласно консенсус-прогнозу для Wells Fargo & Company (NYSE:WFC), прибыль на акцию этого банка составит $1,28, что на 2,4% больше, чем годом ранее, и больше показателя $1,20 за предыдущий квартал.

Источник: InvestingPro

Ситуация с выручкой обстоит иначе. Согласно прогнозу, продажи сократились на 1,4% г/г до $20,23 млрд, что также меньше показателя за первый квартал $20,86 млрд.

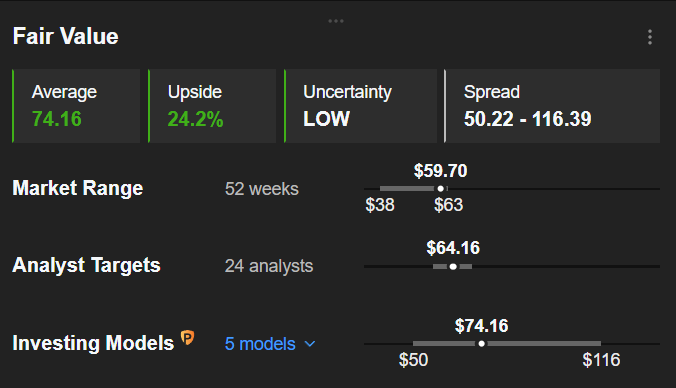

Что касается потенциала акций, справедливая стоимость $74,16 говорит о потенциале роста на 24,2%, что существенно лучше, чем у остальных банков в нашей подборке.

Источник: InvestingPro

Впрочем, аналитики настроены менее оптимистично. Их средний таргет составляет $64,16, что означает потенциал роста на 7,4% по сравнению с уровнем закрытия среды.

В заключение

У инвесторов достаточно сдержанные ожидания в отношении результатов Citigroup, JPMorgan и Wells Fargo, но эта низкая планка делает возможными приятные сюрпризы. Акции всех трех банков за последние 12 месяцев выросли примерно на 40%. Согласно аналитикам и моделям, акции Citigroup и JPMorgan достигли своей справедливой стоимости, а акции Wells Fargo по-прежнему обладают значительным потенциалом роста, если судить по справедливой стоимости InvestingPro.

***

Надоело следить за тем, как акулы рынка зарабатывают прибыль, пока вы отсиживаетесь в стороне?

Получите доступ к секретному оружию Уолл-стрит — отбору акций с использованием ИИ — благодаря ProPicks, революционному инструменту InvestingPro на базе технологий искусственного интеллекта.

У нас отличная новость!

Сейчас купить подписку на InvestingPro и InvestingPro+ стало еще выгоднее. Summer Sale в самом разгаре! Не упустите возможность присоединиться.

А с этим промокодом вы сэкономите еще больше — RUINVESTOR0124.

Не упустите свой шанс! Оформите подписку на InvestingPro сегодня и начинайте инвестировать по-новому!

Дисклеймер. Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.