Bitcoin восстанавливается выше $70 000 после заявлений Трампа

- Apple недавно отобрала у Microsoft звание самой ценной компании мира благодаря хайпу вокруг ИИ.

- Оба техгиганта обладают хорошими финансовыми показателями, но Apple может помешать переоцененность.

- С помощью InvestingPro мы проведем подробный сопоставительный анализ Apple и Microsoft и попытаемся понять, какая из компаний — более перспективная ставка на ИИ.

- Инвестируйте, как крупные фонды, с помощью ProPicks, нашего инструмента для отбора акций на базе ИИ. Узнать подробности

Apple (NASDAQ:AAPL) на прошлой неделе отобрала у Microsoft (NASDAQ:MSFT) звание самой ценной в мире компании благодаря надеждам, связанным с ИИ-обновлениями. Рыночная капитализация производителя iPhone подскочила до невероятных $3,3 трлн, превысив показатель Microsoft $3,29 трлн, после чего акции Apple закрылись снижением.

Рост капитализации Apple на $3 млрд всего за один день отразил надежды инвесторов на ИИ-обновления компании. Впрочем, битва за превосходство в технологическом секторе далеко не завершена. Как ожидается, Microsoft останется грозным соперником в этой гонке ИИ, а ведь совсем недалеко также притаилась Nvidia (NASDAQ:NVDA) с рыночной капитализацией $3,24 трлн.

ИИ поможет вам максимизировать свой доход на фоне снижения инфляции

ИПЦ оказался ниже ожиданий, и у инвесторов может появиться отличная возможность купить недооцененные акции, настроенные на взрывной рост. Но как же первым найти такие акции?

Представляем вашему вниманию ProPicks: Этот инструмент на базе передовых технологий ИИ анализирует огромные массивы данных, находя в них акции с хорошим потенциалом еще до того, как среагирует рынок.

Не упустите выгоду! Оформите подписку на ProPicks сегодня и

- Воспользуйтесь скрытыми возможностями. Используйте ИИ для выявления недооцененных акций с потенциалом взрывного роста.

- Будьте на шаг впереди. Получайте ежемесячно список отобранных ИИ компаний к покупке и продаже еще до того, как отреагирует рынок.

- Получите преимущество. Принимайте взвешенные инвестиционные решения с помощью мощных данных и идей.

Но вернемся к нашей основной теме. Как Apple, так Microsoft занимают лидерские позиции на своих рынках. У обеих компаний армии верных поклонников, а теперь их также объединяет ожесточенная конкуренция в стремительно развивающейся области ИИ. В динамичном технологическом секторе крайне важно использовать стратегическое предвидение, которое поможет преодолеть текущие вызовы и обеспечить доминирование в будущем.

С помощью передовых инструментов InvestingPro давайте теперь в подробностях сравним текущее положение Apple и Microsoft и определим, какая из компаний сейчас может обеспечить инвесторов наиболее привлекательными инвестиционными возможностями.

Apple: хорошие финансовые показатели, но завышенная оценка?

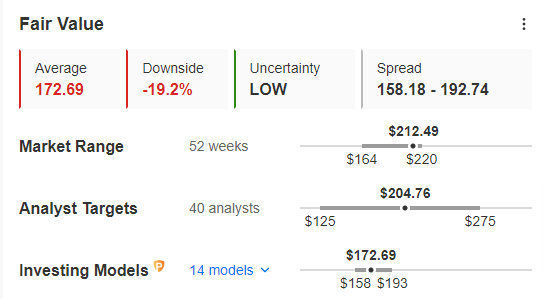

Акции Apple, текущего лидера по рыночной капитализации, закрылись в пятницу на уровне $212,49, прибавив с начала года 10,4%. Однако анализ InvestingPro указывает на потенциальную коррекцию.

Справедливая стоимость, рассчитанная на базе 14 оценочных моделей, составляет $172,42, что подразумевает потенциал снижения на 19,2% в ближайшие 12 месяцев. Даже самая оптимистичная модель указывает на возможное падение на 9,3%. Таргеты аналитиков тоже отстают от текущей цены: средняя оценка составляет $204,76 (потенциал снижения на 3,6%).

Источник: InvestingPro

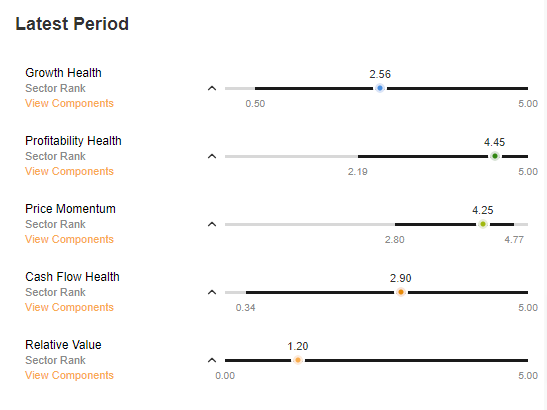

Несмотря на высокую оценку, у Apple хороший рейтинг финансового состояния — 3,05, что выше среднего. Этот показатель мог бы быть выше, но завышенные оценочные мультипликаторы (P/E, P/BV, EV/EBITDA) сказываются на категории относительной стоимости. Без учета этого компонента рейтинг составляет 3,54.

При этом у Apple очень хорошие показатели ценового тренда и прибыльности — 4,25 и 4,55 соответственно. Финансовые метрики позитивные, в том числе CROIC (58,1%), рентабельность активов (30,0%), ROE (147,3%) и рентабельность инвестированного капитала (57,3%). Чистая прибыль за 2023 год составила $96,9 млрд, за первый квартал 2024 года — $23,6 млрд.

Источник: InvestingPro

Источник: InvestingPro

Аналитики в целом ожидают, что Apple останется прибыльной в 2024 году, что позволит ей продолжить выплаты дивидендов, сохраняющихся уже 13 лет, причем последние 12 лет размер выплат увеличивался. Если компания с успехом реализует свою ИИ-стратегию, оседлая текущую волну, в ближайшие месяцы ее и без того радужные перспективы могут стать еще более позитивными.

Microsoft: потенциал роста, несмотря на беспокойство об оценке

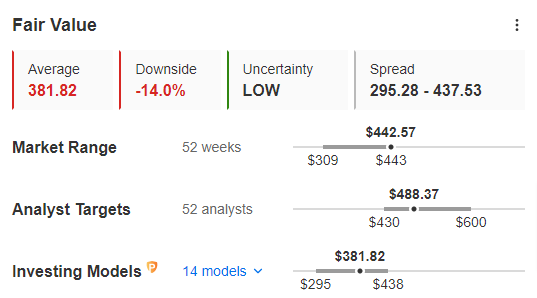

Несмотря на утрату лидерских позиций в списке крупнейших по рыночной капитализации компаний, Microsoft по-прежнему нацелена на рост. Акции в прошлую пятницу закрылись на уровне $442,57, подорожав с начала года на 17,7%. Однако справедливая стоимость согласно InvestingPro указывает на риск падения акций на 14%. Средняя оценка, рассчитанная на базе 14 оценочных моделей, составляет $381,82 на следующие 12 месяцев.

Источник: InvestingPro

Самая оптимистичная модель прогнозирует $437,43 (снижение всего на 1,2%), при этом у аналитиков в целом «бычьи» оценки. Средний таргет аналитиков $488,37 подразумевает потенциал роста на 10,3%.

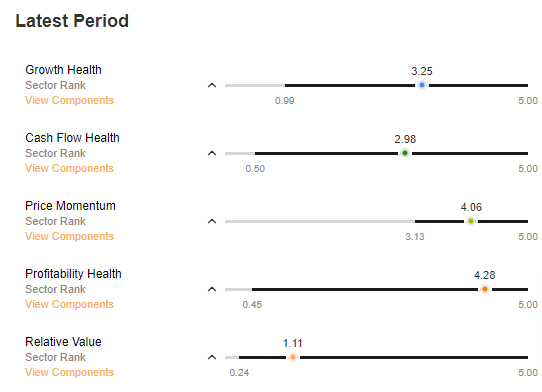

Рейтинг финансового состояния у Microsoft в целом чуть выше, чем у Apple, — 3,14. Но, как и у конкурента, давление на рейтинг оказывают высокие оценочные мультипликаторы, особенно в категории относительной стоимости (1,14). Так, мультипликатор P/E составляет 38,2, P/BV — 13,0, а EV/EBITDA — 26,3. Без учета относительной стоимости рейтинг финансового состояния составляет 3,64.

У Microsoft очень хорошие показатели ценового тренда и прибыльности — 4,06 и 4,28 соответственно. У компании также впечатляющие метрики прибыльности: маржа EBITDA составляет 53,3%, чистая маржа — 36,4%, маржа операционной прибыли — 45,0%. Более того, компания отчиталась о сильной прибыли за 2023 год и первый квартал 2024 года — $72,3 млрд и $21,9 млрд соответственно.

И наконец, Microsoft уже 22 года подряд выплачивает дивиденды и увеличивает их последние 18 лет. В 2024 году компании, вероятно, удастся сохранить сильные показатели прибыльности с учетом надежд на то, что многомиллиардные инвестиции в OpenAI, создателя ChatGPT, в итоге окупятся в борьбе за доминирование на рынке ИИ.

Apple против Microsoft: борьба за первенство на рынке ИИ

Борьба за первенство на рынке ИИ накаляется. В частности, ожесточенная конкуренция развернулась между технологическими титанами Apple и Microsoft. Давайте быстро сравним их текущие позиции:

- Рыночная стоимость. Apple, капитализация которой достигает $3,30 трлн, слегка опережает Microsoft с рыночной капитализацией $3,29 трлн.

- Потенциал роста/падения. Согласно аналитикам, акции Microsoft могут вырасти на 13,7%, тогда как акции Apple могут упасть на 21,2%.

- Рейтинг финансового состояния. У обеих компаний рейтинг В, при этом Microsoft чуть опережает Apple с оценкой 3,14 по сравнению с 3,05.

- Финансовые показатели. Apple доминировала в 2023 году, заработав прибыль $96,9 млрд по сравнению с $72,3 млрд у Microsoft. Этот тренд сохранился и в первом квартале 2024 года, когда Apple заработала $23,6 млрд по сравнению с $21,9 млрд у Microsoft.

- Свободный денежный поток. Apple продолжает лидировать по показателю свободного денежного потока, сгенерировав $101,9 млрд по сравнению с $70,6 млрд у Microsoft.

- Соотношение долга к капиталу. С другой стороны, у Microsoft гораздо более благоприятное соотношение долга к капиталу — 42,0% по сравнению со 141,0% у Apple.

***

Не забывайте заглядывать на платформу InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений. Как всегда в инвестициях, при принятии любого решения крайне важно сначала провести тщательный анализ.

Инструмент InvestingPro помогает инвесторам принимать взвешенные решения с помощью всестороннего анализа недооцененных акций с потенциалом существенного роста.

Оформите подписку и больше никогда не пропускайте «бычьи» рынки!

Дисклеймер. Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.