Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

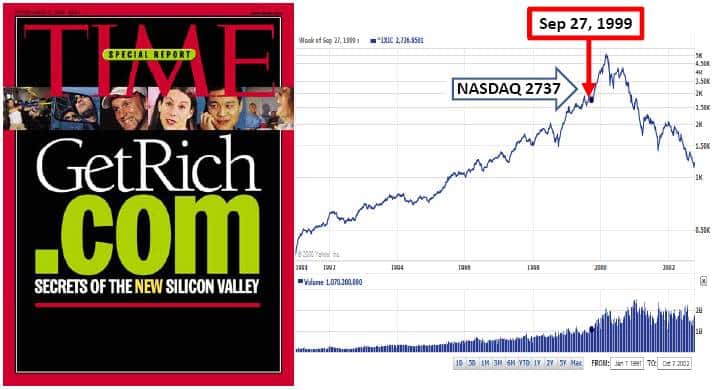

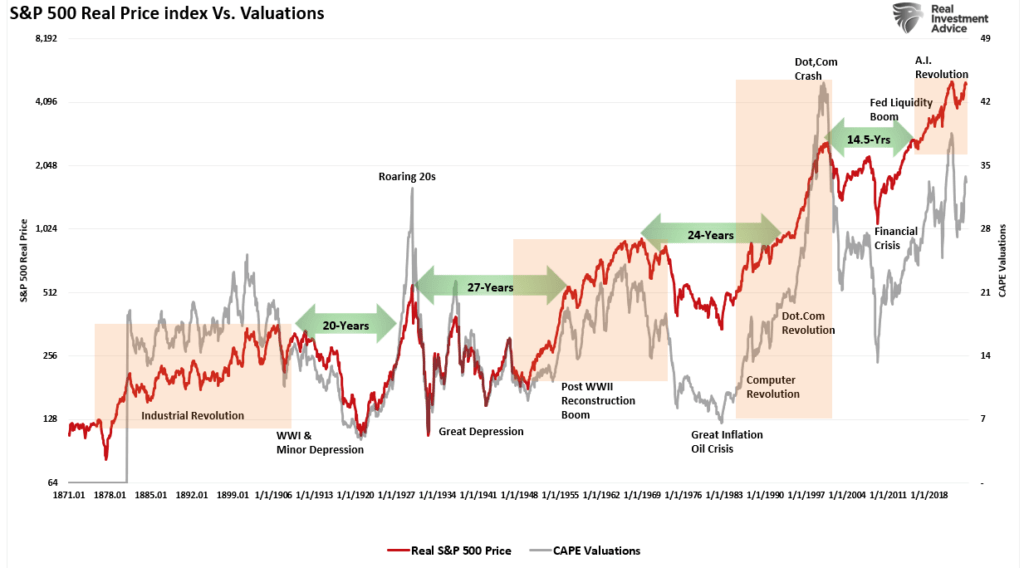

Среди нас достаточно много тех, кто уже торговал на рынках в 1999–2000 гг., но многие не застали то время. У меня еще свежи воспоминания о том, как я смотрел на графики и писал о сумасшествии рынков, когда в новостном потоке страхи по поводу Y2K смешались с интернет-бумом. Возникла резкая дихотомия.

С одной стороны, все боялись, что наступление нового века внесет хаос в работу компьютерных программ, поскольку компьютеры не смогут справиться с переходом вычисления дат на 2000 год. С другой стороны, все надеялись на то, что интернет придаст миру невероятный толчок за счет огромного увеличения производительности.

Индекс S&P 500 и особенно индекс Nasdaq тогда с каждым днем росли все сильнее и сильнее. Ширина у рынка была неважной — акции ведущих компаний стремительно дорожали, из-за чего следившие за индексом менеджеры и провайдеры ETF были вынуждены их покупать, чтобы не отклониться от бенчмарка. Цикл положительного подкрепления день за днем подстегивал рынки к росту.

Я очень хорошо помню тот период. Для инвесторов это была «золотая лихорадка» XXI века.

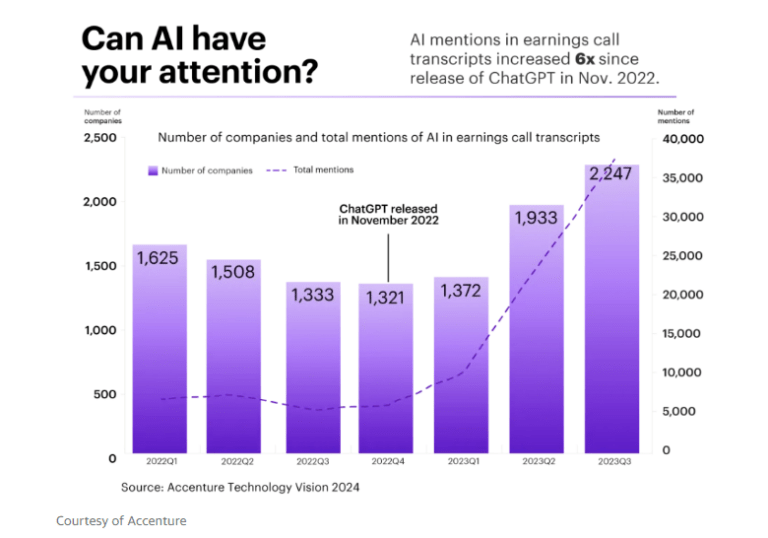

Что любопытно, во многом как и тогда, сейчас инвесторы готовы скупать все, что связано с искусственным интеллектом. Если в 1999 году во время интернет-бума компании достаточно было добавить в свое название «dot.com», то сегодня все больше компаний в своих корпоративных прогнозах говорят об «ИИ стратегии».

«Топ-менеджеры говорят об ИИ просто не переставая. Количество компаний, упомянувших ИИ во время конференц-колла после квартальных отчетов, резко увеличилось со времени запуска ChatGPT» – доклад Technology Vision 2024 компании Accenture (NYSE:ACN).

Разница с сегодняшним днем состоит в том, что тогда компании показывали рост вне зависимости от того, какими на самом деле были их выручка с прибылью и оценки. Важно было только находиться в авангарде интернет-революции. Сегодня у компаний, показывающих ралли благодаря ИИ, есть настоящая выручка с прибылью.

Но устраняет ли эта разница риск еще одного разочарования?

Вынужденный спрос

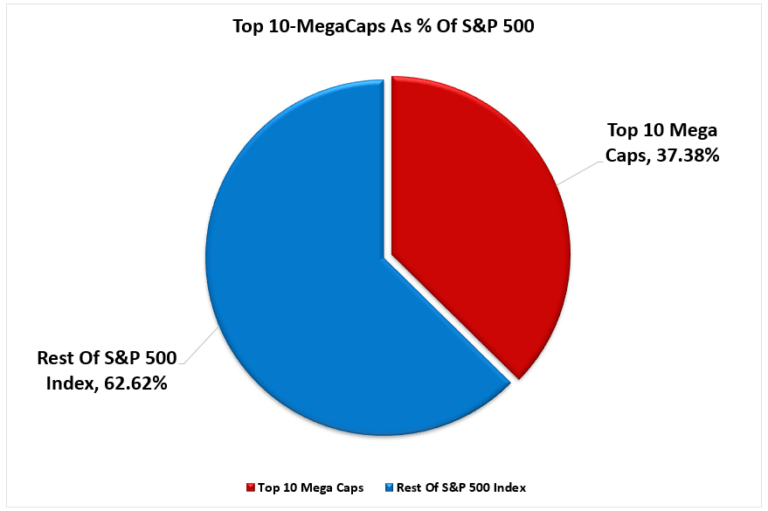

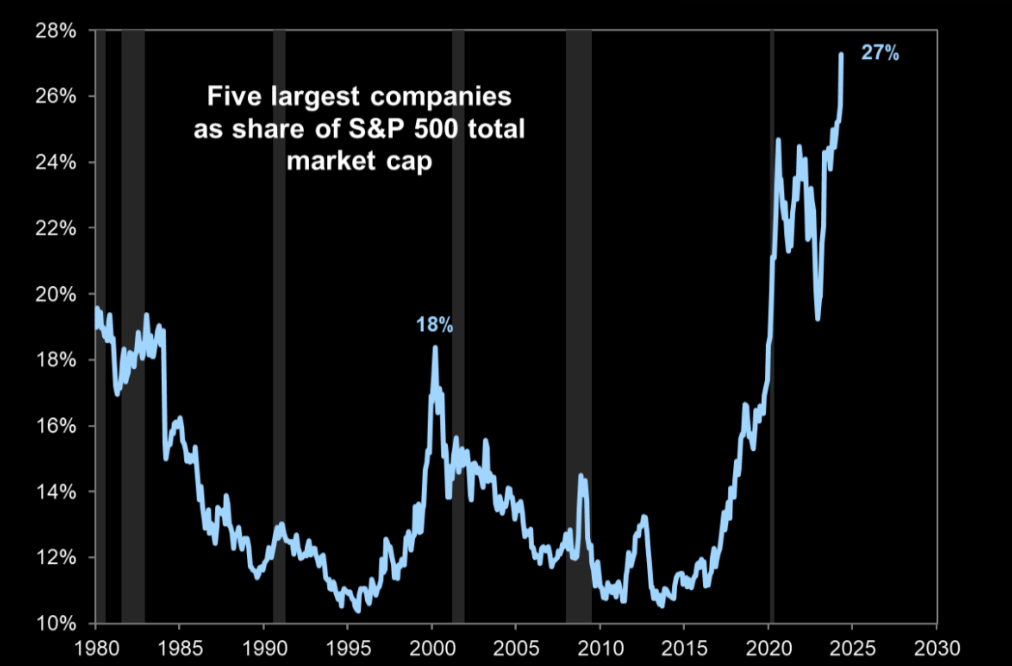

Как мы отмечали выше, в 1999 году, когда образовался пузырь доткомов, провайдеры ETF и отслеживавшие индексы менеджеры были вынуждены покупать все больше акций ведущих компаний, чтобы не отклониться от бенчмарка. Сейчас, как мы уже рассказывали, участники рынка как сумасшедшие скупают акции крупнейших компаний с учетом огромной популярности ETF и увеличивающегося притока средств в пассивные фонды. Приведем цитату из одной из наших статей:

«На долю ведущих 10 акций индекса S&P 500 приходится больше одной трети индекса. Иными словам, рост топ-10 на 1% эквивалентен росту на 1% остальных 90%.

Когда инвесторы покупают акции пассивного ETF, они должны купить акции всех входящих в его состав компаний. С учетом огромного притока средств в ETF за последний год и последующего притока средств в топ-10, в возникшей видимости стабильности рынка нет ничего удивительного».

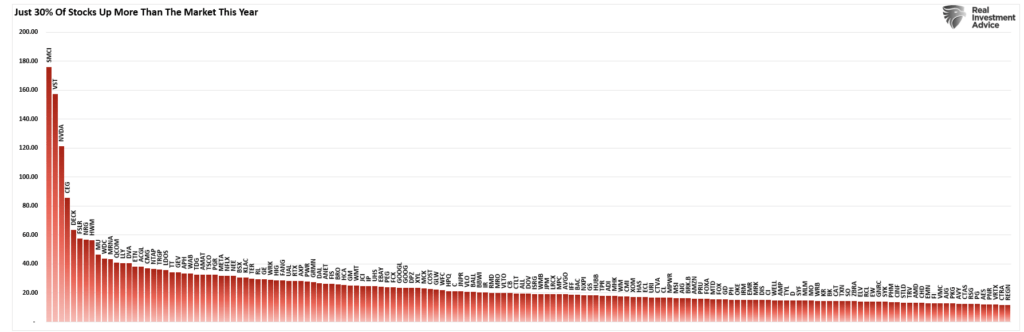

Что вполне объяснимо, из-за этого принудительного вливания долларов в крупнейшие по рыночной капитализации компании динамка рынка кажется более сильной, чем она есть на самом деле. По состоянию на 1 июня широкий рынок обгоняли лишь 30% компаний.

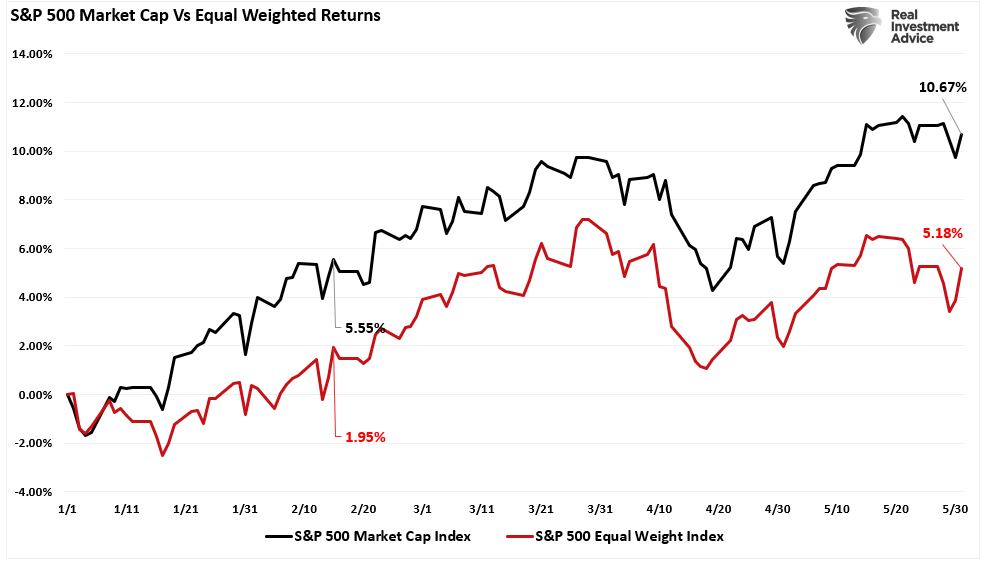

Недостаточная ширина рынка становится еще более очевидной, если сравнить взвешенный по рыночной капитализации S&P 500 и равновзвешенный индекс.

Однако усиленный приток средств в крупнейшие по рыночной капитализации компании продолжает увеличивать капитализацию этих компаний до уровней, существенно превышающих уровни эпохи доткомов.

Это явление, хотя оно и напоминает 2000 год, не обязательно означает неминуемый разворот рынка. Если на рынке действительно образовался пузырь, он может сохраняться гораздо дольше, чем можно предположить.

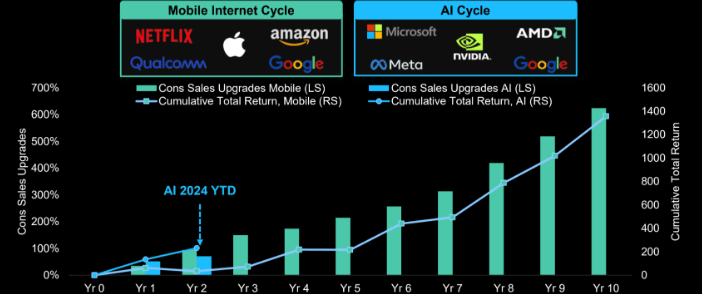

Совсем как в 2000 году, катализатором для разворота рынка станет осознание того, что реальность не соответствует ожиданиям. Сейчас ожидается экспоненциальный рост продаж.

Такая вероятность, безусловно существует, но есть и значительный риск того, что что-то пойдет не так.

Деревья не растут до небес

В 2000 году оценки компаний вроде Cisco Systems (NASDAQ:CSCO), которую можно назвать тогдашней Nvidia (NASDAQ:NVDA), рухнули, когда инвесторы осознали реальность. То же самое может произойти с бумом ИИ. Приведем цитату из недавней статьи WSJ:

«ИИ продемонстрировал стремительный взлет с тех пор, как OpenAI представила миру ChatGPT в конце 2022 года, и больше всех от этого выиграла Nvidia, поскольку все бросились скупать ее микросхемы. Чтобы понять, что может пойти не так, необходимо учитывать, что мы имеем дело не с обычной спекулятивной манией (хотя в прошлом году действительно образовался небольшой пузырь ИИ). Прибыль Nvidia растет примерно так же быстро, как цена ее акций, так что, если и есть пузырь, то это пузырь спроса на чипы, а не пузырь цен на акции. Если говорить о несправедливых оценках, то ситуацию можно скорее сопоставить с банками в 2007 году, когда их высокая прибыль не могла долго сохраняться, нежели с пузырем неприбыльных доткомов в 2000 году».

Это хороший анализ четырех возможных проблем с ИИ:

- Спрос может упасть, поскольку хайп вокруг ИИ окажется чрезмерным (похожее случилось с компаниями эпохи интернет-бума).

- Конкуренция приведет к снижению цен.

- Поставщики начнут требовать более значительную долю выручки.

- А что, если масштабы не имеют значения?

Как отметил Роджер Макнами, легендарный инвестор Кремниевой долины:

«Некоторые корпорации и журналисты полностью купились на хайп вокруг ИИ. Прежде чем сделать то же самое, инвесторам нужно задастся следующим вопросом: а как мне будут платить? Как я буду получать доходность, когда обучение каждого набора данных по сути обходится в полмиллиона долларов при ставках 5%?»

Как и всегда, нынешний бум ИИ — это лишь очередная инвестиционная тема на длинном рыночном горизонте.

«Но если мы чему-то и научились на примере SPAC, крипты, акций-мемов и прочих катализаторов ралли за последнее время, когда у нас не оставалось иного выбора, кроме как инвестировать в акции, потому что ставки такие низкие, так это тому, что, когда на рынке происходит разворот, это всегда очень болезненно» – Херб Гринберг.

Как мы отмечали ранее:

«Инвесторы благодаря этим бумам получали прекрасные возможности — инновации создавали отличные варианты для инвестиций, позволявшие участникам рынка заработать на прогрессе. Каждая фаза приводила к прекрасной рыночной доходности, которая сохранялась в течение десятилетия или дольше, пока инвесторы продолжали вкладываться в появляющиеся возможности».

Сейчас, когда воображением инвесторов завладел искусственный интеллект, мы переживаем очередной такой бум. Неизменным остается то, что аналитики и инвесторы снова считают, что «деревья могут вырасти до небес».

«Деревья не растут до небес» — это немецкая поговорка, смысл которой заключается в существовании естественных пределов у роста и совершенствования.

Эта поговорка связана с мироминвестиций и банкинга. Ее используют, когда заходит разговор о коварстве инвестиций в зрелые компании с высокими темпами роста.

«В некоторых случаях компания с экспоненциальным ростом получает высокую оценку на основании нереалистичных ожиданий того, что по мере дальнейшего роста эти темпы будут сохраняться. Например, в отношении компании с выручкой $10 млрд и темпами роста 200% есть соблазн подумать, что всего за несколько лет ее выручка достигнет $100 млрд.

В целом же, чем больше становится компания, тем труднее ей добиваться высоких темпов роста. Например, компании с долей рынка 1% не составит большого труда выйти на уровень 2%. Однако для компании с долей рынка 80% удвоение продаж потребует либо увеличения самого рынка, либо выхода на новые рынки, где у нее не такие сильные позиции. Кроме того, по мере роста компании обычно становятся менее эффективными и инновационным из-за отрицательного эффекта масштабов».

Моделирование того, насколько быстро замедлится темп роста по мере увеличения размера компании, — это один из сложнейших элементов оценки стоимости» – Simplicable.

Ажиотажу вокруг интернета в 1999 году поддались как розничные, так и профессиональные инвесторы. Джим Крамер в марте 2000 года опубликовал свой знаменитый список самых перспективных компаний.

В этом нет ничего удивительного, ведь количество вариантов того, как интернет мог изменить нашу жизнь, работу и будущее, было неограниченным. Интернет и правда изменил наш мир, однако реальность оценок и роста прибыли в конечном счете столкнулась с фантазией.

Нет, сегодня не 2000 год, но параллели провести можно. Иначе ли все сложится на этот раз, либо же деревьям снова не удастся вырасти до небес? К сожалению, мы не узнаем наверняка, пока не сможем взглянуть на произошедшее через призму истории.