США бессрочно освободят немецкое подразделение Роснефти от санкций

Palo Alto — американская технологическая компания, глобальный лидер в отрасли кибербезопасности. Оперирует в трех сегментах: сетевая безопасность, облачная безопасность и программное оборудование для служб безопасности.

Главный продукт – платформа, которая фильтрует интернет-трафик через межсетевые экраны и облачные предложения.

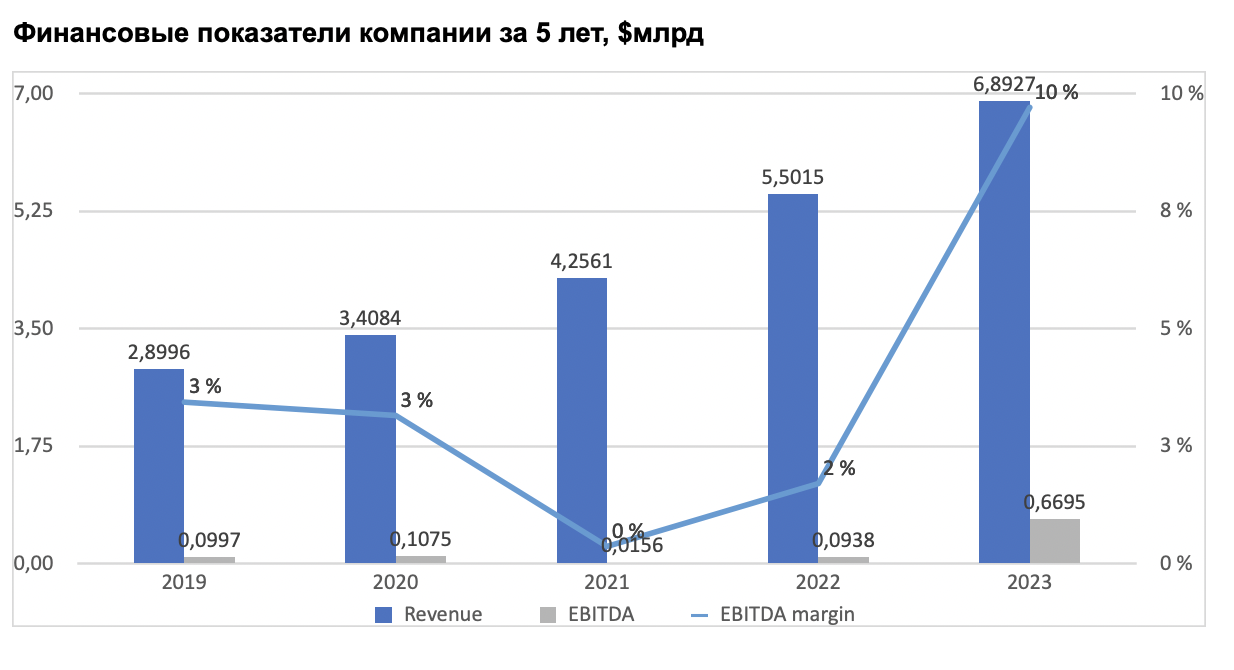

Бизнес Palo Alto быстро растет. На протяжении последних трех лет темпы роста выручки компании не опускались ниже 20% в годовом выражении.

По оценке аналитической компании Canalys, на конец II квартала 2023 года доля Palo Alto на мировом рынке составляет 9,6%, ее ближайшими конкурентами являются Fortinet с долей 7% и Cisco с долей 6,1%.

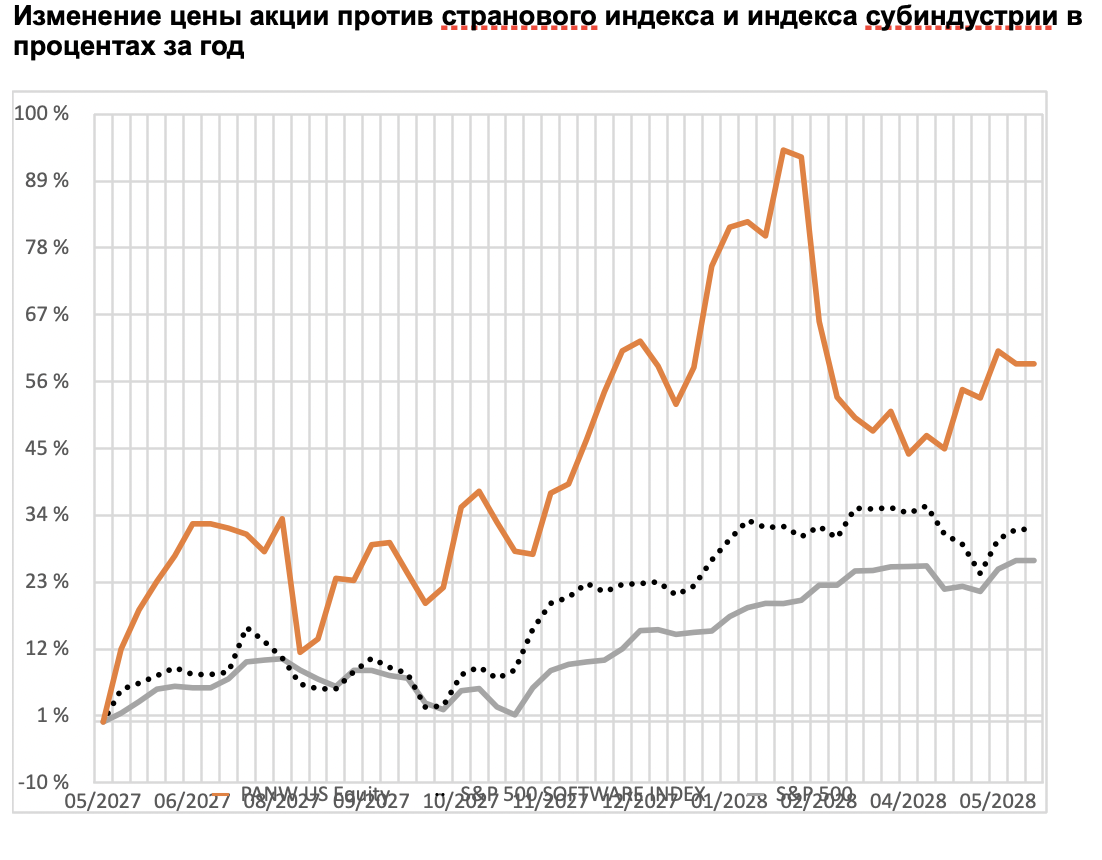

Прогнозы менеджмента на 2024 год, которые были предоставлены после отчета за 2 кв. 2024 финансового года, оказались ниже ожиданий рынка. Это привело к резкому снижению стоимости акций: после закрытия рынка акции Palo Alto снижались на 22,4%.

По данным Canalys, расходы на безопасность все еще составляют менее 5% от общего объема IT-бюджетов организаций — и это несмотря на высокие риски в случае взлома, в том числе и репутационные. В будущем риски не уменьшатся, а значит, и спрос на услуги компании будет высоким. Прогнозируется, что среднегодовой рост рынка кибербезопасности в ближайшие несколько лет будет на уровне 12,4%.

Отчет компании за 2 кв. 2024 финансового года отражает выручку $2 млрд (+19% г/г), EPS $1,46 (+39% г/г). По прогнозам руководства, выручка компании на весь 2024 ф. г. составит $7,95-8 млрд, это не оправдало ожиданий аналитиков. Прогноз по росту продаж на 16% так же разочаровал рынок и оказался ниже среднего значения в 25% за последние годы.

Palo Alto Networks, стабильно увеличивает свободный денежный поток на 14% последние 3 года, что дает компании возможность инвестировать в стратегические инициативы для будущего успеха.

Генеративный ИИ открывает широкие возможности для злоумышленников по масштабированию операций. Например, ИИ может создавать макросы Excel, сценарии PowerShell, вредоносные программы, которые в том числе находят и похищают конфиденциальные файлы. Это определяет сильный потенциал будущего роста спроса на услуги компании.

ИИ можно обучить выявлять уязвимости. Компания стремится автоматизировать задачи за счет использования самообучающейся платформы или ИИ (автоматизация с помощью Cortex XSIAM), освобождая персонал службы безопасности для выполнения более сложных задач. Это расширяет целевой рынок Пало-Альто.

Переход к основной стратегии, основанной на «платформизации», направлен на консолидацию решений безопасности в единую платформу, что способствует повышению прозрачности, автоматизации и расширению общего охвата рынка. Клиенты получают целостное представление о состоянии своей безопасности во всей экосистеме и о необходимости дополнительного приобретения новых услуг.

Более половины доходов поступает от клиентов, использующих модель подписки, предлагая ежегодный регулярный доход (ARR) и потенциал для дополнительных продаж новых предложений. Более 52% клиентов уже оформили подписку. Платформа предлагает пробный период. Ожидается, что к 2030 году 90% выручки составит доход от подписок.

Новая стратегия направлена на то, чтобы привлечь больше клиентов, которые ранее покупали отдельные продукты, к плану подписки, что сделает доходы более стабильными и потенциально более высокими.

Сотрудничество компании с IBM (NYSE:IBM) подразумевает, что последняя объединит решения внутренней безопасности с Palo Alto Networks; Palo Alto Networks станет его предпочтительным партнером по кибербезопасности в сети, облаке и SOC. IBM будет ускорять инновации и инвестиции в безопасность данных, управление идентификацией и доступом для гибридного облака и ИИ; будет сотрудничать с Palo Alto Networks в вопросах обеспечения безопасности, управления угрозами и DevSecOps.

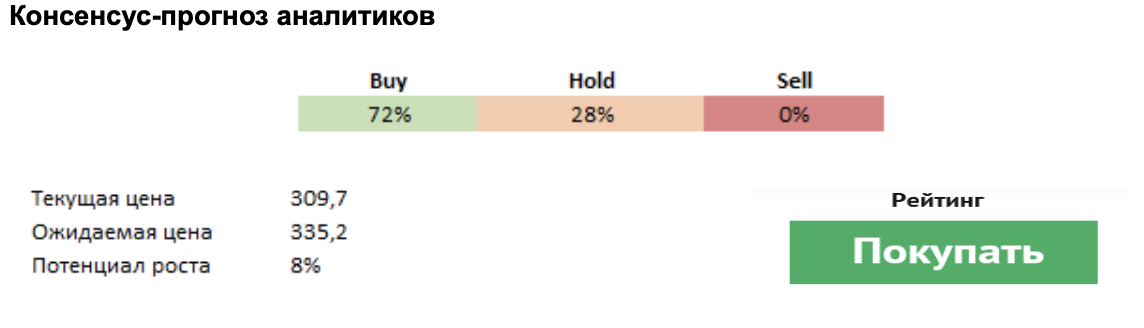

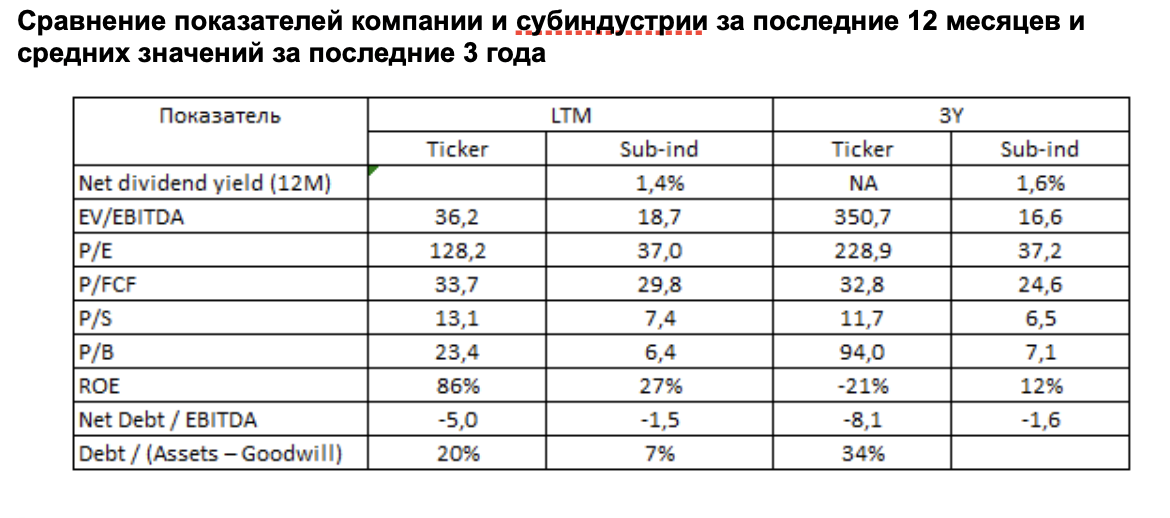

Несмотря на то, что оценочные мультипликаторы компании по-прежнему выглядят дорогими на фоне конкурентов, они существенно снизились по сравнению со средними за три года значениями для самой компании.

У компании низкая долговая нагрузка и ROE на уровне 86%, что почти в 4 раза превышает значение показателя для отрасли.

Риски

Краткосрочные затраты: переход к платформенной стратегии повлечет за собой расходы, включая бесплатные пробные версии и снижение цен для существующих клиентов, что повлияет на краткосрочные результаты Пало-Альто.

Возможен негативный сценарий, при котором акции компании упадут с текущего уровня из-за более глубокого отрицательного пересмотра прибыли перед следующим объявлением финансовых результатов. Однако это маловероятно, поскольку переход к стратегии платформеризации происходит гладко, несмотря на краткосрочные трудности, о которых говорилось в последнем отчете о прибылях и убытках.

Замедление роста счетов в Пало-Альто может быть связано со скорректированными расходами на кибербезопасность, которые нанесли ущерб поставщикам межсетевых экранов.

Не является индивидуальной инвестиционной рекомендацией.

Евгений Шатов, управляющий партнёр "Борселл"