Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

В одной из недавних статей мы рассказывали о потерянных десятилетиях в Японии. Тогда мы попытались понять, почему японский ВВП сегодня меньше, чем был в 1995 году, и почему у фондового рынка страны ушло 35 лет на то, чтобы достигнуть недавнего рекордного максимума.

Многие эксперты утверждают, что США сегодня следуют по пути Японии. Это означает экономическую стагнацию, огромный госдолг и доминирование центробанка над финансовыми рынками в попытке удержать на плаву экономику и рынки.

Такая точка зрения имеет под собой определенные основания. Долг американского правительства зашкаливает, и оно все более беспечно управляет бюджетом. Тренд роста американской экономики остается нисходящим уже тридцать лет, а фискальное доминирование становится скорее нормой, нежели исключением.

Не исключено, что США движутся по похожему с Японией пути, однако дело зашло не так далеко. Между Америкой и Японией есть множество различий, которые необходимо учитывать.

Одинаковых пузырей цен на активы не бывает

Основные причины нынешних проблем Японии кроются в огромных пузырях цен на недвижимость и акции, лопнувших в 1989 году.

Хорошее представление о масштабах тех пузырей дает статья Бена Карлсона “The Biggest Asset Bubble In History” («Крупнейший пузырь цен на активы в истории»):

«С 1956 по 1986 год цены на землю в Японии выросли на 5000%, хотя потребительские цены за этот период лишь удвоились.

К 1990 году японский рынок недвижимости оценивался в 4 раза дороже рынка недвижимости Соединенных Штатов, хотя он был в 25 раз меньше по территории, а население было на 200 млн человек меньше.

Один только Токио стоил столько же, сколько вся Америка, если говорить о стоимости недвижимости.

Земля, на которой стоит Императорский дворец, на пике стоила больше всей недвижимости Калифорнии и Канады.

В стране было больше 20 гольф-клубов, членство в которых стоило больше $1 млн.

В 1989 году коэффициент P/E для Nikkei к прибыли за последние 12 месяцев составлял 60.

В 1980 году доля Японии в капитализации мирового фондового рынка составляла 15%. В 1989 году эта цифра достигала 42%.

В период с 1970 по 1989 год акции японских компаний с большой капитализацией росли темпами более 22% в год. Темпы роста компаний малой капитализации приближались к 30% в год. И так было 20 лет!

В 1980 году капитализация японского фондового рынка составляла 29% от ВВП, а к 1989 году — 151%.

Коэффициент CAPE для японских акций составлял почти 100, более чем в два раза превышая коэффициент для американских акций на пике пузыря доткомов».

С последствиями можно было справляться разными способами, но все они по сути сводились к выбору между тем, чтобы заплатить высокую цену за короткий период времени либо же растянуть расходы на десятилетия. Япония выбрала второй вариант. Она спасла банки и прибегла к огромным бюджетным расходам, чтобы защитить экономику.

В США за последние 25 лет лопнули пузыри доткомов и субстандартного ипотечного кредитования. Хотя они дорого обошлись экономике, эти пузыри были небольшими по сравнению с японским, поэтому, когда они лопнули, экономические и финансовые последствия меркли в сравнении с тем, что произошло в Японии.

Банковский сектор

Рынок недвижимости и фондовый рынок Японии получили поддержку в виде огромного левериджа через банковские займы. Когда цены активов обвалились, обеспечивавший их долг часто обесценивался. Банковская система рухнула бы, если бы банки списали эти плохие долги. Правительство защитило банки, и им по сути не пришлось признавать убытки, однако проблемные долги остались на их балансах, что сильно мешало им продолжать кредитование.

Банки были также парализованы денежно-кредитной политикой Банка Японии, который долгое время удерживал процентные ставки на нулевом или отрицательном уровнях. Результатом была плоская кривая доходности. При уже ограниченной способности выдавать кредиты политика Банка Японии сделала кредитование существенно менее привлекательным с финансовой точки зрения. Вклад частного сектора в рост японской экономики был в итоге меньше, чем мог бы быть, если бы банковский сектор был здоровым и обладал стимулами для кредитования.

В отличие от японских банков, американские банки хорошо себя чувствуют и не испытывают затруднений с капитализацией. Кроме того, ФРС очень внимательно следит за количеством резервов в банковском секторе и с готовностью увеличивает их по мере необходимости. Резервы — это подпитка, в которой нуждаются банки, чтобы выдавать займы.

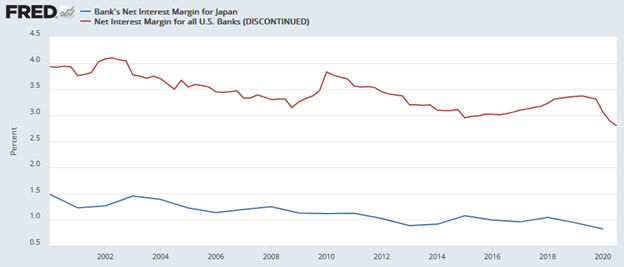

На приведенном ниже графике сопоставляется чистая процентная маржа японских и американских банков, показывающая, насколько больше финансовых стимулов для кредитования у банков в США по сравнению с японскими банками.

Если только не случится острый финансовый кризис, американские банки вряд ли столкнутся с такими же ограничениями, как японские.

Капитализм с активной ролью государства

Как мы уже отмечали выше, японские банки почти не могли кредитовать на протяжении 35 лет. Поскольку банки были практически несостоятельными, стимулировать экономический рост пришлось правительству. Соответственно, японское правительство играло гораздо более заметную роль в управлении экономикой, чем принято в капиталистических странах.

Один из ключевых постулатов капитализма гласит: когда рынки сами устанавливают цены, исходя из спроса на товары и услуги и их предложения, они могут эффективнее всего распределять ресурсы, направляя их в те области, в которых они будут использованы максимально продуктивно. Самое продуктивное использование ресурсов обычно позитивно отражается на экономическом росте и создает условия для увеличения зарплат и распределения богатства среди широких слоев населения. Вмешательство правительства уменьшает ценность капитала, поскольку зачастую он попадает не в те сферы, где он будет использован максимально продуктивно.

Политика после Второй мировой войны

После Второй мировой войны Япония следовала по пути капитализма, но с активной ролью государства. Видимо, это было необходимо в послевоенные десятилетия, когда страна была опустошена морально и физически. Япония сильно выиграла от ведомой правительством стремительной индустриализации и экономического развития. Однако по причине мягкой денежно-кредитной политики, ослабления финансового регулирования, налоговых стимулов и расходов на инфраструктуру действия государства сыграли ключевую роль в появлении пузырей цен на рынках недвижимости и акций.

После пузыря правительству пришлось стимулировать экономику. Это вмешательство в итоге привело к неэффективному распределению ресурсов, что в долгосрочной перспективе, видимо, привело к снижению экономической активности, продлив период слабости.

Американский капитализм не такой чистый, каким мог бы быть, но в США нет такого диктата государства, как в Японии. Это правда, что ФРС и правительство снижают ценность капитализма и совершенно точно стимулируют спекулирование и леверидж. С другой стороны, пока обошлось без политики, которая привела бы к образованию таких огромных пузырей, как в Японии в 1980-е гг.

Иена в сопоставлении с главной резервной валютой мира

Доллар США является мировой резервной валютой, с чем сопряжены огромные выгоды и осложнения. Ценность резервной валюты для США мы обсуждали в одной из недавних статей:

«Иностранные государства аккумулируют и тратят доллары в процессе торговли. Они хранят излишки долларов для решения своих экономических задач и ограничения финансовых шоков. Эти доллары, известные как избыточные резервы, инвестируются главным образом в деноминированные в долларах активы, начиная с банковских депозитов и заканчивая казначейскими ценными бумагами наряду с широким спектром других ценных бумаг. По мере роста мировой экономики и развития торговли потребность в долларах возрастала. Как результат, долларовые резервы увеличивались и снова использовались для кредитования американской экономики.

Многие иностранные государства и компании выпускают деноминированные в долларах долговые обязательства, чтобы содействовать торговле и извлечь выгоду из американских ликвидных рынков капитала, что лишь увеличивает зависимость мира от доллара».

Главный момент заключается в том, что у Америки есть постоянный источник капитала для финансирования заимствований, поддержания цен на активы и стимулирования экономики. Японская иена не дает таких преимуществ экономике Японии.

Другие факторы

В статье о потерянных десятилетиях в Японии мы коснулись демографических проблем. Если вкратце, у Японии стареющее население с низким уровнем рождаемости и мизерным уровнем иммиграции. Эти и другие факторы привели к сокращению населения, что оказывает давление на экономический рост. Свои демографические проблемы есть и у США, и хотя эти проблемы негативно отразятся на экономическом росте, они не так ярко выражены, как в Японии.

Американская экономика гораздо больше и разнообразнее. Отчасти это связано с тем, что у США много природных ресурсов. Американская экономика представлена различными отраслями. Это технологии, финансы, производственный сектор, сельское хозяйство и услуги. Японская же экономика во многом опирается на производственный сектор и экспорт.

На экономическую политику, а также поведение потребителей и корпораций также влияют различные культурные особенности. В Японии деловая культура характеризуется пожизненным трудовыми контрактами и тесными связями между корпорациями и банками (кайрэцу). Японцы уделяют первостепенное внимание консенсусу и гармонии. Для сравнения, для американской культуры характерна более высокая конкуренция, а интересы личности в США важнее интересов государства.

Заключение

Америку ждет фискальное доминирование, при котором ФРС придется помогать Министерству финансов с финансированием долга по приемлемой цене. Япония полагалась на фискальное доминирование на протяжении 35 лет. Это один из признаков того, что США сейчас движутся по тому же пути, что Япония.

Однако, как мы отметили выше, между этими двумя странами существуют важные различия. Хотя не исключено, что США повторяют японский сценарий, их пути будут отличаться. Поскольку дело зашло еще не так далеко, у Америки есть время усвоить уроки Японии и исправить свои ошибки. Сделает ли она это?