Нефтегазовые доходы России в феврале сократятся вдвое — Reuters

Порой определенный нарратив доминирует в финансовых медиа и социальных сетях, вызывая манию среди инвесторов. Яркий тому пример — «великолепная семерка». Это группа из семи компаний-любимчиков СМИ, которым отдают предпочтение многие инвесторы. В нее входят Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Google (NASDAQ:GOOGL), Tesla (NASDAQ:TSLA), Nvidia (NASDAQ:NVDA), Amazon (NASDAQ:AMZN) и Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ).

Чуть более 50 лет тому назад все сходили с ума по компаниям Nifty Fifty. Они занимали похожее место в умах инвесторов, что и компании «великолепной семерки».

Ни одной из компаний «великолепной семерки» не было на свете в период расцвета Nifty Fifty. Впрочем, их объединяют уникальная оценка и нарратив.

История «пузыря» Nifty Fifty и то, что произошло с этими компаниями на долгом горизонте, показательны с точки зрения высоких оценок, роста прибыли и будущей доходности. Высокие оценки Nifty Fifty были по большей части уместны. Сможем ли мы сказать то же самое о «великолепной семерке»?

Компании Nifty Fifty

Nifty Fifty было неофициальным названием группы очень популярных акций роста в конце 1960-х и начале 1970-х годов. Во многих случаях это были широко известные бренды, которые отличались сильным ростом прибыли, инновационными бизнес-моделями и, как казалось, неуязвимостью. Coca-Cola (NYSE:KO), Kodak, McDonald’s, Philip Morris (NYSE:PM) и Walt Disney (NYSE:DIS) — вот некоторые яркие примеры.

Это было время большого оптимизма в отношении экономического роста и американского капитализма, воцарившегося после Второй мировой войны. Инвесторы верили в потенциал роста ведущих доминирующих компаний и были готовы платить за их акции большую премию. Есть мнение, что во время ралли Nifty Fifty инвесторы игнорировали традиционные метрики оценки и вместо этого сосредоточились на потенциале роста.

Они считали, что эти 50 компаний были такими особенными, что их траектория роста будет продолжаться бесконечно, оправдывая высокие оценки. Как нередко случается, оценки сильно расходятся с реальностью, а чрезмерно «бычьи» настроения приводят к образованию спекулятивных «пузырей» на рынках.

Акции Nifty Fifty впали в немилость при обвале фондового рынка в 1973 году. На фоне проблем в экономике и роста инфляции и процентных ставок инвесторы тогда начали пересматривать свои ожидания в отношении роста и засомневались в высоких оценках. Многие из некогда популярных акций Nifty Fifty пережили сильное падение.

На следующем графике, любезно предоставленном YCharts и Palm Beach Daily, отражено падение Nifty Fifty более чем на 40% в период с 1973 по конец 1974 года.

Пик Nifty Fifty в 1972 году

Nifty Fifty — это не тот «пузырь», о котором все думали

Оценки акций Nifty Fifty были в общей сложности в два раза выше оценок широкого рынка. И хотя акции резко упали, а их оценки скорректировались, многие компании Nifty Fifty в действительности не были в «пузыре», о котором принято думать. Как выясняется, перспективы роста, подразумеваемые их оценками, были близки к реальности.

Приведем слова и графики Джереми Сигела из его статьи «Valuing Growth Stocks: Revisiting The Nifty Fifty» («Оценка акций роста: альтернативный взгляд на Nifty Fifty»):

«Но оправдано ли общепринятое мнение о том, что эти акции были переоценены во время “бычьего” рынка начала 1970-х годов? Или, быть может, инвесторы были правы, предсказывая, что рост этих компаний в конечном счете оправдает их высокие цены? Если говорить обобщенно, какую премию следует платить инвестору за акции крупных известных компаний роста?»

Сигел приходит к следующему выводу:

«При анализе ужасных потерь Nifty Fifty во время “медвежьего” рынка 1974 года можно найти два возможных объяснения случившемуся. Можно заключить, что эти акции были действительно охвачены манией, из-за которой они взлетели до абсолютно необоснованных уровней с точки зрения их перспектив прибыли. Либо же можно объяснить случившееся тем, что Nifty Fifty в целом были на самом деле адекватно оценены на пике, но в результате утраты доверия инвесторов они обвалились до крайне недооцененных уровней.

В 1975 году было просто невозможно понять, какое из этих объяснений верное. Но спустя 25 лет мы можем определить, были ли акции Nifty Fifty переоценены в 1972 году. Анализ их последующей доходности показывает, что второе объяснение, которое Уолл-стрит годами наотрез отвергало, гораздо ближе к истине».

Сигел считает, что высокие оценки начала 1970-х и конца 1960-х годов были справедливыми. Дело было в утрате доверия.

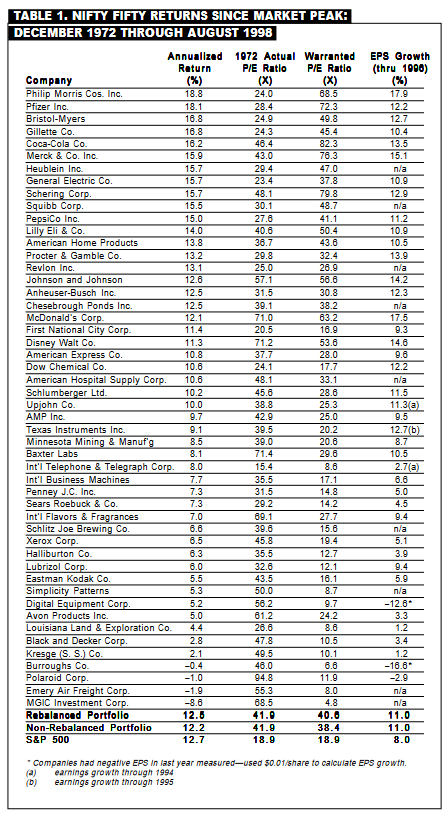

Те из инвесторов, кто не потерял доверие при обвале рынка и сохранил в портфелях акции Nifty Fifty, не отстали от рынка на долгом горизонте. В приведенной ниже таблице отражены результаты Nifty Fifty за период с формирования пика в декабре 1972 года по август 1998 года, когда Сигел написал свою статью.

Доходность Nifty Fifty за период со времени формирования пика

За 26-летний период акции Nifty Fifty не отстали по доходности от S&P 500. При этом их рост прибыли в годовом выражении был на 3% сильнее, чем по рынку, что почти идеально согласуется с высокими оценками начала 1970-х годов.

В колонке «оправданный коэффициент P/E» показано, каким должен был быть адекватный P/E для акций в 1972 году, если бы мы знали будущую премию по росту прибыли между Nifty Fifty и рынком. Оправданные и фактические коэффициенты P/E в совокупности сопоставимы, но некоторые акции были дорогими, а другие — дешевыми.

Например, в 1973 году коэффициент P/E у Philip Morris составлял 24,0, что было на 33% больше рыночного коэффициента. Рост прибыли Philip Morris составил 17,9% по сравнению с 8% у широкого рынка. С учетом такой большой разницы акции Philip Morris были очень привлекательно оценены с коэффициентом 24. Коэффициент P/E по справедливой стоимости Philip Morris на тот момент составлял 68,5. Впоследствии стало понятно, что ниже было бы уже дешево.

Переоценены ли акции «великолепной семерки»?

В отличие от Сигела, у нас нет доступа к будущим данным, которые помогли бы нам понять, оказались ли акции «великолепной семерки» в «пузыре», либо же они адекватно оценены с учетом перспектив роста прибыли. Однако мы можем использовать логические построения Сигела и оценить темпы роста прибыли, подразумеваемые текущими оценками.

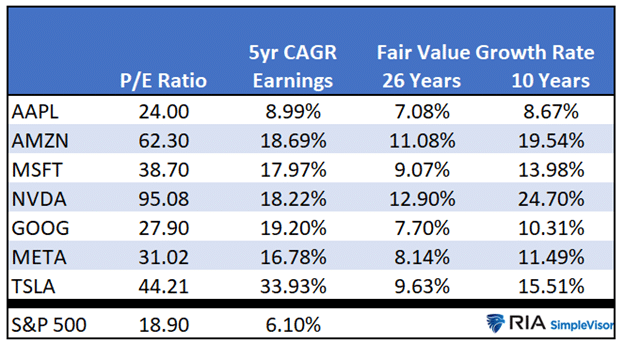

Мы использовали два временных периода — 10 лет и 26 лет — для расчета необходимого роста прибыли, при котором коэффициенты P/E каждой компании придут в соответствие с рыночным показателем при одинаковой доходности цены.

Так, например, как можно видеть в приведенной ниже таблице, коэффициент P/E для Amazon составляет 62,30 — в три раза больше, чем у S&P 500 (18,90). Прежде чем делать выводы, подумайте о том, что темпы роста прибыли Amazon за последние пять лет в три раза превышают темпы роста прибыли S&P 500. Исходя из того, что P/E снизится до рыночных уровней, чтобы Amazon показывала результаты на уровне рынка, ее прибыль в следующие 10 лет должна расти темпами 19,54% в год, или 11,08% следующие 26 лет.

Подразумеваемый рост прибыли «великолепной семерки»

Сможет ли Amazon увеличивать свою прибыль гораздо более высокими темпами, чем экономика и рынок? С учетом насыщения многих рынков продолжение двухзначного роста будет из года в год становиться все более проблематичным.

Даже если NVIDIA станет доминирующим разработчиком ИИ-чипов и сохранит или нарастит свою долю рынка по другим продуктам, будет ли будущий рынок чипов достаточно большим, чтобы NVIDIA смогла к 2034 году вырасти на 830% (24,70% в год)?

Аналогичные вопросы можно задать и о других компаниях «великолепной семерки».

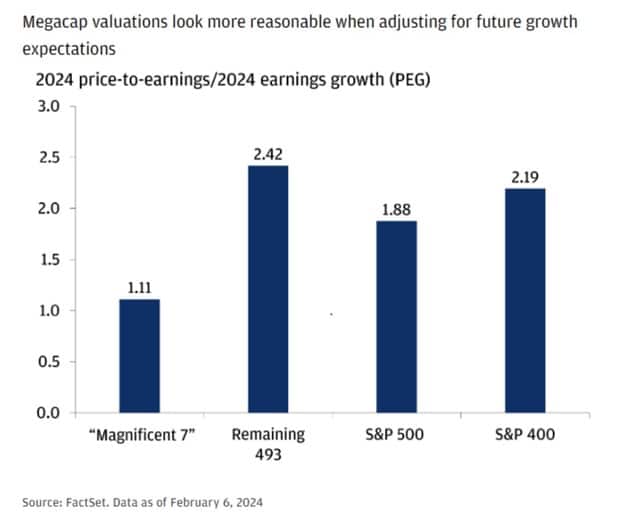

Приведенный ниже график, любезно предоставленный FactSet, показывает, что высокие коэффициенты P/E «великолепной семерки» в совокупности, возможно, не так сильно отклоняются от рынка с учетом прогнозов по росту прибыли.

Коэффициенты PEG «великолепной семерки»

Заключение

Сигел подкрепляет свою точку зрения данными за 26-летний период. У разных периодов будут разные требования к росту прибыли. И хотя мы можем поспорить с его анализом, главная идея заключается в том, что высокие оценки — это не всегда предупреждение. В действительности, как мы показали на примере Philip Morris, высокая оценка может даже оказаться недостаточно высокой. Важный вопрос заключается в том, могут ли акции оправдать рост прибыли, подразумеваемый их оценкой?

Не исключено, что рынок недооценивает потенциал роста некоторых компаний «великолепной семерки» и переоценивает потенциал других. Впрочем, как отмечает Сигел, на коротком горизонте главный риск, возможно, касается не потенциала прибыли, а доверия. Доверие может улетучиться так же быстро, как оно появилось.

Напоследок приведем слова Бенджамина Грэма:

«В краткосрочной перспективе рынок — это машина для голосования, но в долгосрочной перспективе это машина для взвешивания фактов».