Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

- Нефть сдержанно начала новую торговую неделю после недавнего всплеска волатильности, связанного с ближневосточным конфликтом.

- Напряженность на Ближнем Востоке продолжает сильно сказываться на нефтяных ценах, затмевая собой остальные факторы.

- Улучшение перспектив спроса в США и позитивные технические сигналы указывают на возможный долгосрочный рост, несмотря на краткосрочную неустойчивость.

- Инвестируйте в 2024 году, как ведущие фонды, не выходя из дома с помощью нашего основанного на ИИ фильтра акций ProPicks. Узнать подробности

Цены на нефть сдержанно начали понедельник после двух крайне волатильных недель, когда рынок отыграл от одной недели к другой падение более чем на 7%.

Основным драйвером волатильности остается война между Израилем и ХАМАС. На прошлой неделе рынок успокоили надежды на перемирие, однако сейчас стало ясно, что в ближайшее время договоренность о перемирии не будет достигнута, поэтому рост цен, возможно, продолжится.

Между тем, судя по графикам, цены на нефть, вероятно, сформировали долгосрочное дно, и на этой неделе котировки, возможно, продолжат рост, несмотря на вялый старт торгов в понедельник.

Ситуация на Ближнем Востоке остается в центре внимания трейдеров

Цены на нефть продолжают проявлять повышенную чувствительность к событиям на Ближнем Востоке, которые затмевают собой почти все остальные факторы.

Хотя небольшая вероятность перемирия сохраняется, ситуация остается напряженной, а значит, цены на нефть продолжат демонстрировать высокую волатильность и зависимость от поступающих новостей.

Вместе с тем остается неясно, насколько большой должна быть премия за риск в связи с ситуацией на Ближнем Востоке, поскольку этот кризис пока так и не оказал существенного влияния на поставки нефти.

Незначительные перебои, например перенаправление судов в обход африканского континента, могут привести к увеличению затрат.

При этом даже в случае перемирия потенциал падения цен, по моему мнению, составит не больше примерно 5–7%.

Улучшение перспектив спроса в США — дополнительный источник поддержки

Что касается спроса на нефть, сигналы из различных регионов поступают разные: американская экономика проявляет устойчивость, тогда как другие регионы отстают.

Серьезные опасения вызывает ситуация в Китае, а проблемы в еврозоне лишь усиливают неопределенность.

Однако в Китае торги сейчас не проводятся в связи с празднованием Нового года по лунному календарю, так что на этой неделе будет непросто оценивать спрос на нефть этого крупнейшего мирового импортера и второй страны в списке главных потребителей нефти.

Тем временем, крупнейший потребитель нефти — Соединенные Штаты — на этой неделе опубликует ключевые макроэкономические данные, которые помогут трейдерам судить о ситуации со спросом.

Главным релизом этой недели станет индекс потребительских цен (ИПЦ), который будет иметь ключевое значение для инвесторов на валютном и фондовом рынках. Влияние этих данных на нефть, вероятно, будет сдержанным.

Дело в том, что по сравнению, например, с золотом нефть относительно мало зависит от колебаний курса доллара. И тем не менее, трейдеры на нефтяных рынках будут внимательно следить за реакцией доллара.

После публикации ИПЦ внимание инвесторов переключится на потребление. В этом смысле решающее значение имеют розничные продажи.

В последние месяцы данные по розничным продажам постоянно превосходили ожидания. Так, в декабре продажи выросли на 0,6%, а базовый показатель увеличился на 0,4%.

Эти сильные данные согласуются с общим улучшением потребительских настроений, низким уровнем безработицы, сильным ростом зарплат и постепенным замедлением инфляции в США.

Свидетельства силы американской экономики, вероятно, будут оказывать поддержку ценам на нефть при условии отсутствия серьезных внешних сбоев и сильного увеличения поставок нефти из стран, не входящих в ОПЕК.

Теханализ и торговые идеи

После отскока в прошлый понедельник цены на нефть не оглядывались назад вплоть до начала сегодняшней сессии, когда они совершили небольшой откат. На прошлой неделе цены на нефть WTI выросли на 6,3%, почти нивелировав потери предыдущей недели (им не хватило всего пары долларов).

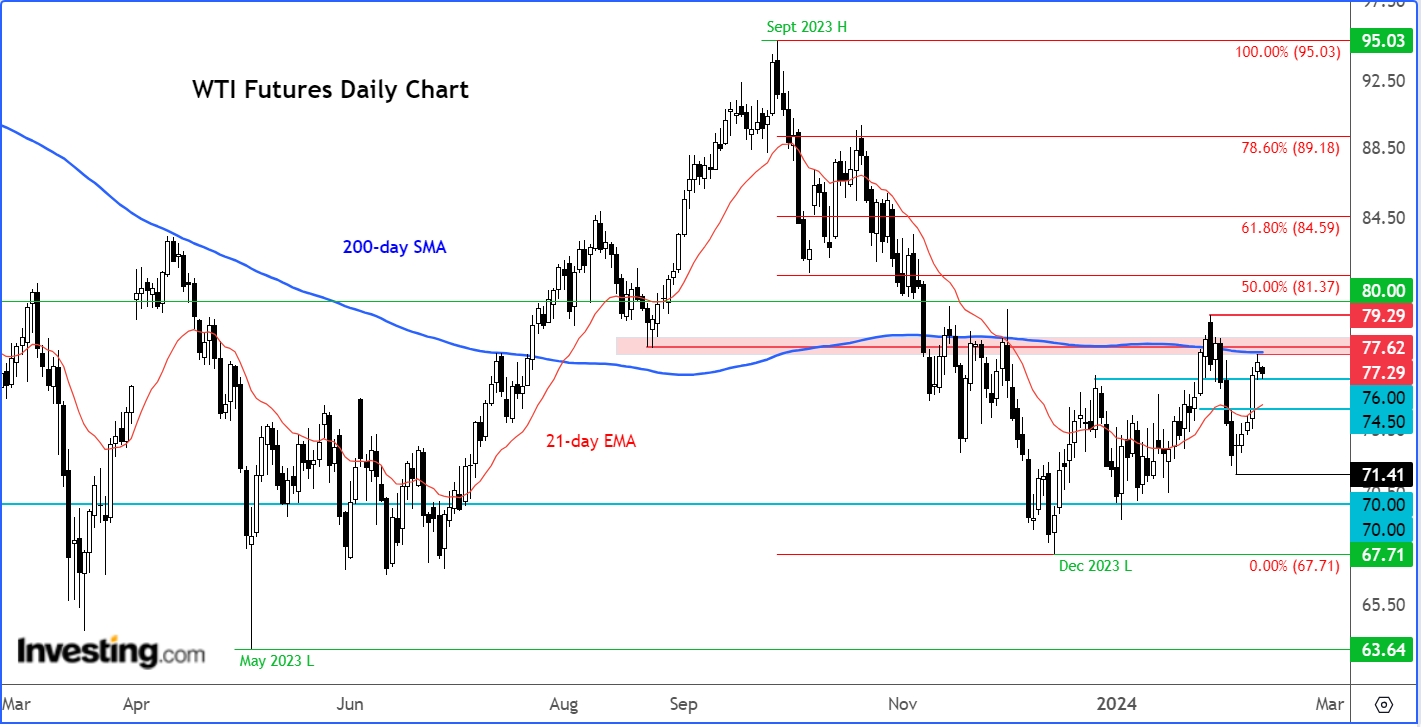

Нефть марки WTI – дневной таймфрейм

Более мощному восстановлению помешала скользящая средняя за 200 дней, находящаяся в районе $77,50.

Поскольку как у «быков», так и у «медведей» есть весомые причины для того, чтобы толкать цены в своем направлении, нет ничего удивительного в том, что в течение последних нескольких месяцев нефтяные котировки консолидировались в районе этой средней. Но дневное закрытие выше нее на этой неделе может создать условия по меньшей мере для дальнейшего краткосрочного роста.

Ценам, вероятно, удастся пробить диапазон предыдущего месяца на $79,29, что может спровоцировать дальнейшие технические покупки, которые подтолкнут нефть в сторону уровней $80,00.

Краткосрочная поддержка сейчас находится около $76,00, и на момент написания статьи цены проверяли ее на прочность. Следующая ключевая поддержка находится на $74,50, и здесь можно рассчитывать на отскок.

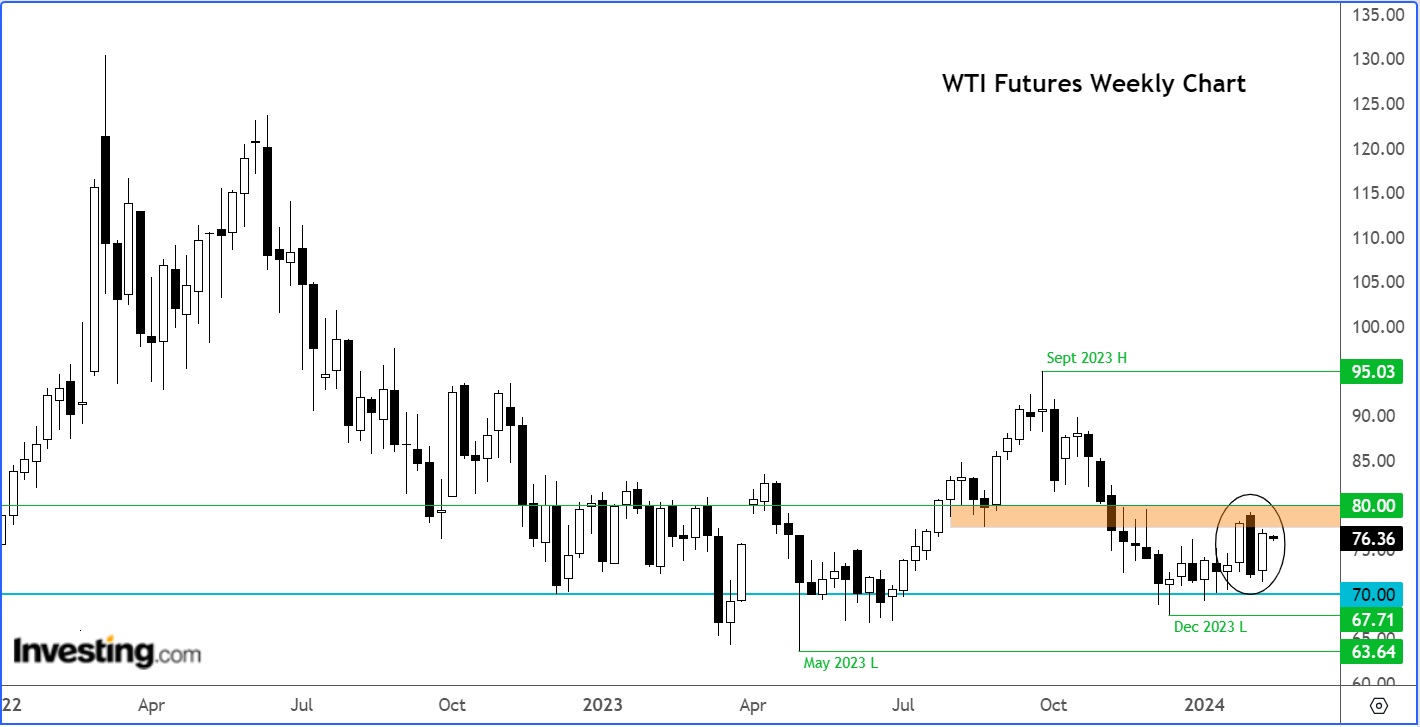

Нефть WTI – недельный таймфрейм

Если посмотреть на недельный таймфрейм WTI, можно заметить, что цены пытаются сформировать долгосрочное дно с серией более высоких минимумов, которая выстраивалась в последние месяцы около $70.

На прошлой неделе на графиках WTI сформировался паттерн разворота, похожий на «бычий просвет в облаках».

Активные продажи предыдущей недели не смогли привлечь продавцов, и вместо этого цены на нефть закрылись вблизи верхней границы диапазона предыдущей недели.

Этот разворот позволил сохранить надежды на рост цен выше зоны сопротивления (выделена на недельном таймфрейме). Это указывает на возможность пробоя выше ключевого уровня $80 на текущей неделе.

Более того, позитивными становятся сигналы и на месячном таймфрейме после того, как в январе цены прервали трехмесячную серию падений.

За февраль цены вышли на флэтовый уровень, восстановившись после первоначальных потерь. Все это указывает на возможное завершение затянувшегося «медвежьего» тренда, который начался еще в апреле 2022 года.

После формирования минимума чуть ниже $68 в мае предыдущего года, рынок сформировал несколько более высоких минимумов, в том числе несколько минимумов прошлым летом и один на $67,71 в декабре.

После декабрьского минимума цены несколько раз достигали промежуточных более высоких максимумов и более высоких минимумов, хотя им пока только предстоит превысить сентябрьский пик $95.

Таким образом, мы можем говорить как минимум об ослаблении долгосрочного «медвежьего» тренда и как максимум о начале нового долгосрочного восходящего тренда.

***

Не забывайте заглядывать на платформу InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений. Как всегда в инвестициях, при принятии любого решения крайне важно сначала провести тщательный анализ.

Инструмент InvestingPro помогает инвесторам принимать взвешенные решения с помощью всестороннего анализа недооцененных акций с потенциалом существенного роста.

Оформите подписку и больше никогда не пропускайте бычьи рынки!

Не забудьте свой подарок! Используйте код OAPRO1 при оплате и получите дополнительную скидку 10% на годовую подписку на Pro и код OAPRO2 для дополнительной 10%-ной скидки на двухгодичную подписку.

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.