Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Рыночные нарративы существуют уже очень одно. Однако с появлением интернета, а потом и социальных сетей эти нарративы стали распространяться гораздо быстрее. По этой причине они стали чаще и сильнее влиять на рынки.

Инвесторам по-прежнему необходимо следить за экономическими данными, корпоративными отчетами, политикой, международными событиями и многими другими факторами.

При этом им одинаково важно, особенно на коротком горизонте, выявлять те нарративы, которые сильнее всего влияют на рынки.

Текущий популярный нарратив — это растущая уверенность рынка в том, что ФРС сможет организовать «мягкую посадку», и нас ждет «сценарий Златовласки» в экономике. А ведь именно ФРС и Джером Пауэлл, намеренно или нет, были первоисточником этого нарратива.

Фискальный стимул, обеспечивавший экономический рост выше среднего в период после пандемии, изымается из системы, а денежно-кредитная политика остается очень жесткой. В этих условиях экономисты и инвесторы гадают, как же будет дальше развиваться ситуация.

Стремительную популярность набирает сейчас «сценарий Златовласки».

На всякий случай позвольте напомнить, что в начале сказки о Златовласке и трех медведях папа-медведь, мама-медведица и медвежонок, пока стынет каша, отправляются на прогулку.

Попадая в их дом, Златовласка решает отведать каши из всех трех мисок. Каша в миске папы слишком горячая, в миске мамы — слишком холодная. А вот каша в миске медвежонка — что надо. Как и стульчик медвежонка, и его кроватка. На них ни жестко, ни мягко. Выбор Златовласки — «что надо».

Как и в сказке, сценарий «экономики Златовласки» предполагает замедление экономической активности до более устойчивых темпов роста. Этот сценарий не включает рецессию и высокую инфляцию. Для большинства финансовых рынков это мечта.

И чтобы мы ни думали, рынки сейчас ориентируются именно на «нарратив Златовласки», по крайней мере до тех пор, пока его не сменит новый нарратив.

ФРС оживила Златовласку

1 ноября 2023 года ФРС намекнула на вероятность того, что скоро может наступить «период Златовласки». Приведем наш комментарий после того заседания:

«Что важно, председатель Пауэлл заявил следующее: “Финансовые условия значительно ужесточились за последние месяцы под влиянием долгосрочных ставок”. Кроме того, он отметил, что укрепление доллара и снижение цен акций будут оказывать давление на экономический рост.

Пока сохраняются такие условия, ФРС вряд ли будет повышать ставки. Исходя из того, как вчера прошли торги, рынки акций и облигаций, похоже, согласны с тем, что ФРС больше не будет повышать ставки.

Если экономическая активность замедлится, рынок начнет ожидать снижения ставок».

«Пауза» началась в ноябре. Как мы и прогнозировали, внимание рынка переключилось на вероятные сроки понижения ставок ФРС. На следующем заседании, которое состоялось 13 декабря, зародился «нарратив Златовласки». Приведем комментарии, которые мы опубликовали на следующее утро:

«На заседании были представлены квартальные прогнозы ФРС для экономики и ставок и сравнения с сентябрем.

Как мы показываем, медианный прогноз ФРС указывает на три снижения ставок на 25 базисных пунктов в следующем году. Один участник ожидает снижения ставок на 1,25% к концу следующего года. Протоколы и прогнозы оказались более голубиными, чем предполагал рынок».

Цены акций и облигаций тогда взлетели вверх, поскольку перспектива понижения ставок и отсутствия рецессии, т. е. «сценарий Златовласки», означала, что настало время покупать, покупать и еще раз покупать.

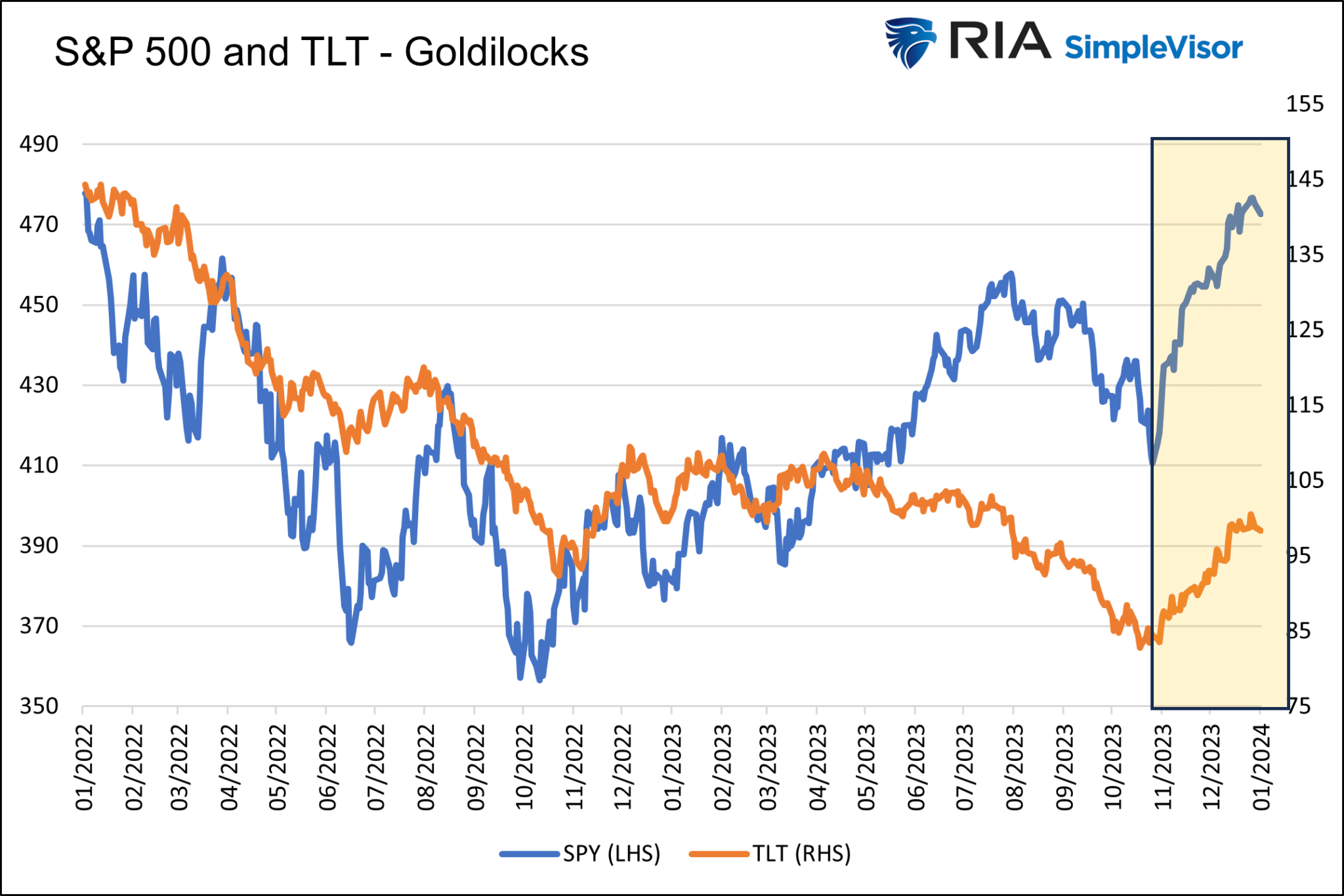

С 1 ноября 2024 года индекс S&P 500 (SPY), как можно видеть ниже, вырос на 12%, а биржевой фонд трежерис со сроком погашения не менее 20 лет (TLT) прибавил 15%.

Мы не знаем, как долго еще «нарратив Златовласки» продолжит стимулировать рост акций и снижение доходности облигаций, но мы знаем, что потоки средств инвесторов на обоих рынках сейчас благоприятствуют этому «бычьему» сценарию.

В расчете на «сценарий Златовласки»

Исходя из превалирующего нарратива, нам не помешает оценить результаты различных секторов и факторов рынка начиная с 1 ноября. Это поможет нам понять, какие акции и факторы могут выиграть больше всего, если этот нарратив продолжит подталкивать рынок к росту.

Прежде чем посмотреть на результаты для отдельных секторов и факторов, стоит отметить, что связанные с завершением года тенденции в этом году оказали очень сильное влияние на рынок.

Принимая во внимание существенные расхождения в результатах, ребалансировка портфелей, сделки, связанные с налоговыми нюансами, и приукрашивание балансов существенно и непропорционально сильно сказались на многих акциях и секторах за последние несколько недель декабря.

Поэтому мы не можем объяснить перечисленные ниже результаты только «нарративом Златовласки».

Секторы

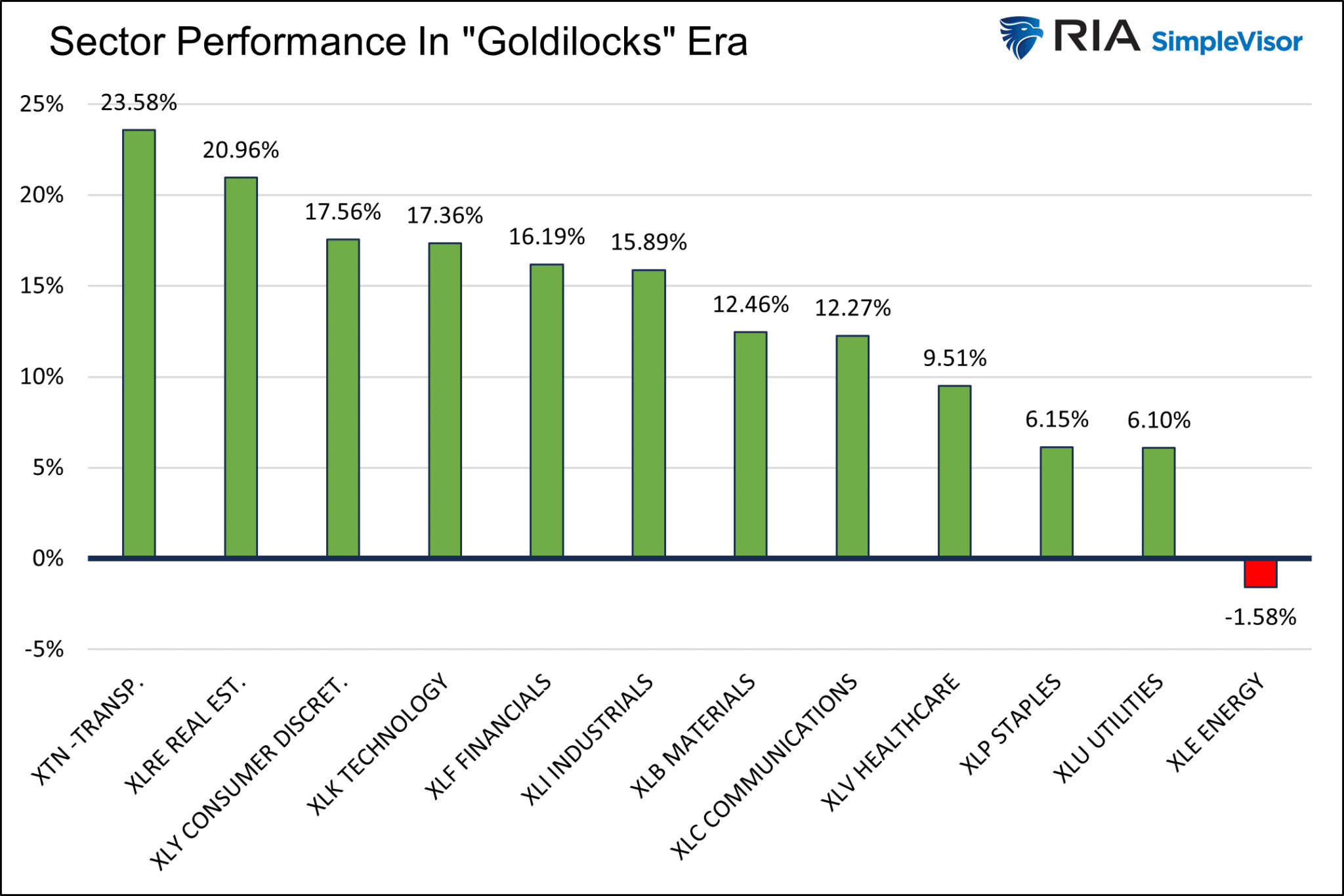

На первом из приведенных ниже графиков отражена динамика всех секторов S&P 500 за период с 1 ноября.

Что любопытно, лидеры 2023 года — технологический, телекоммуникационный и дискреционный потребительский секторы — показали хорошую динамику, но не лидировали.

Самые сильные результаты показали транспорт и недвижимость. «Нарратив Златовласки» не пошел на пользу только нефтегазовому сектору.

Сильная динамика сектора недвижимости связана с двумя причинами. Во-первых, с начала года и по ноябрь этот сектор упал на 12%.

Сильная экономика при снижении процентных ставок означала бы ограничение убытков в секторе недвижимости. Помимо этого, при снижении процентных ставок становится относительно более привлекательной сравнительно высокая дивидендная доходность этого сектора.

Сектор транспорта отличается одной из самых тесных корреляций с экономической активностью, поэтому отсутствие рецессии — благоприятный сигнал для многих его компаний.

Несмотря на снижение доходности, акции с высокими дивидендами, например из коммунального сектора и сектора базового потребительского спроса, отстали от многих других секторов рынка. Вероятно, это связано с тем, что у таких акций обычно более низкая бета. Следовательно, при высокой склонности к риску инвесторы хотят увеличить, а не сократить позиции.

Факторы

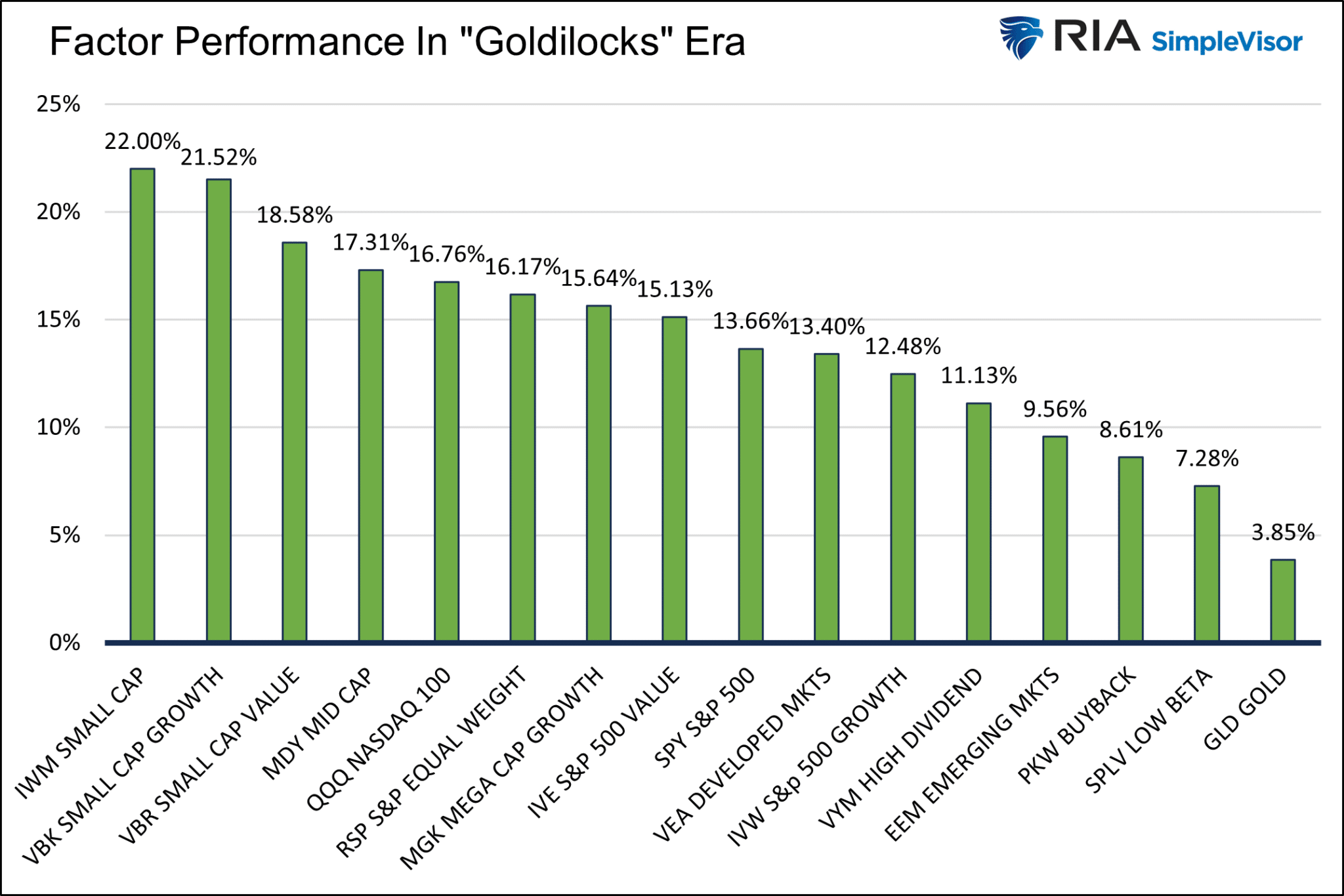

На следующем графике отражены результаты по факторам S&P 500 с 1 ноября.

Что касается первых десяти месяцев года, то рыночная капитализация оставалась доминирующим фактором. Однако с 1 ноября на рынке лидировали акции компаний малой и средней, а не крупной капитализации.

Кроме того, равновзвешенный индекс S&P 500 (NYSE:RSP) начал обгонять взвешенный по капитализации S&P 500, нарушив тенденцию, наблюдавшуюся с января по октябрь включительно.

До ноября равновзвешенный S&P 500 снижался на 3,75%, а обычный индекс рос на 10%. По итогам года равновзвешенный индекс вырос на 12% благодаря «нарративу Златовласки».

Несмотря на явную «голубиность» ФРС, золото отстало от всех факторов рынка акций. Тем не менее, цены на золото выросли примерно на 10%.

Может быть, инвесторы на рынке золота ожидали смягчения политики ФРС, но не предполагали, что экономический рост не позволит ФРС снизить ставки слишком сильно?

Заключение

История полна взлетов и падений. За каждым из этих драматических событий кроется мощный нарратив.

Под влиянием нарративов произошли и многие менее резкие движения на рынках. С этим нужно считаться, принимая во внимание нынешний нарратив и его живучесть.

«То, что мы наблюдаем сейчас, можно назвать мягкой посадкой» — Джанет Йеллен (05.01.2024)

Возможна ли «мягкая посадка», о которой говорит Джанет Йеллен?

Да.

Вероятна ли она?

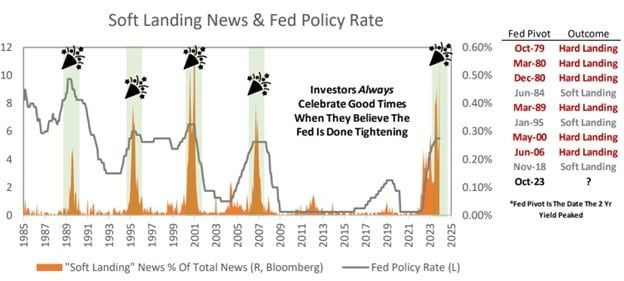

Если отталкиваться от исторических данных — нет.

К сожалению, «мягкие посадки» — большая редкость. На приведенном ниже графике, подготовленном Майклом Кантровицем, показано, насколько часто ожидания «мягкой посадки» оказываются ложными.

Одна из редких «мягких посадок» произошла в 1995 году. ФРС тогда повысила ставки, но экономика не погрузилась в рецессию.

Правительство продолжает охотно расходовать средства. Если также принять во внимание надежды на понижение процентных ставок, «нарратив Златовласки» вполне может задержаться.

Учитывая, что в этом году состоятся выборы, правительственные расходы сейчас более вероятны.

Однако одних только правительственных расходов будет недостаточно для того, чтобы остановить рецессию. Поэтому мы внимательно следим за данными по занятости. Можно предположить, что при устойчивом повышении уровня безработицы вскоре начнется рецессия.

Нам нужно помнить о подводных камнях нарратива, но до тех пор, пока он не изменится, именно этот нарратив будет диктовать динамику рынков.

Повторюсь: что бы мы ни думали, рынки сейчас ориентируются именно на «нарратив Златовласки», по крайней мере до тех пор, пока его не сменит новый нарратив.

***

От редакции: Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, предлагаем вам воспользоваться InvestingPro.

А мы дарим вам купон на дополнительную скидку 10% на годовую подписку: PROMONEY1223.

Не забудьте ввести код купона в специальное поле при оформлении и оплате подписки!