Цена привилегированных акций Транснефти (MCX:TRNF_p) пробила вниз уровень 140 000 руб. Но напомню, уже в 1 квартале следующего года пройдет сплит 100 к 1, что снизит цену акции до 1 400 руб. Это сделает компанию более доступной для покупки со стороны частных инвесторов.

Главный вопрос в том, насколько интересен бизнес в принципе по такой оценке. Есть ли у него драйверы роста, и как удалось завершить 9 месяцев текущего года? Попробуем сегодня разобраться.

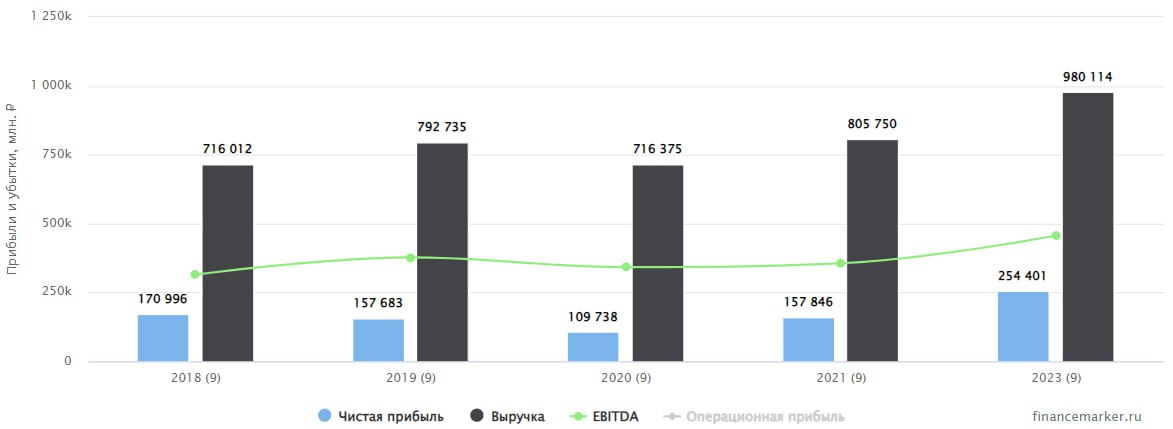

Начнем традиционно с выручки, которая по итогам 9 месяцев выросла на 7,8% г/г, что не так много. В 3 квартале динамика выглядит получше, +17% г/г. Транснефть никогда не была историей роста, и основное увеличение доходов было связано с индексацией тарифов на прокачку нефти.

Издержки растут опережающими темпами по сравнению с выручкой. Операционные расходы (без учета амортизации) увеличились на 8,4% при росте выручки на 7,8%. Это негативно повлияло на рентабельность EBITDA, которая в 3 квартале опустилась ниже 40%.

Главными драйверами увеличения расходов стал рост оплаты труда и увеличение себестоимости нефти и нефтепродуктов.

Чистая прибыль за 9 месяцев выросла на 44% г/г до 254,4 млрд руб. На первый взгляд, отличный результат. Но этот рост связан исключительно с курсовыми разницами. Здесь правильнее смотреть на скорректированную прибыль или динамику роста прибыли до налогов и доходов/расходов от финансовой деятельности. В таком случае рост уже более скромный и составляет всего 15,6% г/г.

Главный вопрос, волнующий многих инвесторов, и который будет напрямую влиять на котировки — это дивиденды. Как госкомпания, Транснефть платит не менее 50% чистой прибыли по МСФО своим акционерам.

Скорректированная ЧП по итогам 9 месяцев составила 215,4 млрд руб. Если предположить, что 4-й квартал будет не хуже 3-го, то суммарная прибыль за год может составить около 268,1 млрд руб. Это нам дает ориентир по дивидендам в 18 500 руб. на акцию. После сплита дивиденд составит 185 руб. соответственно. Дивдоходность к текущей цене получается в районе 13,2% годовых.

Транснефть является достаточно консервативной историей, где основной интерес вызывают именно стабильные дивиденды. При текущей ключевой ставке многие облигации дают более высокую доходность, но если верить прогнозам ЦБ, и ставка в следующем году начнет снижаться, то идея может быть интересной. Цена прфеов на снижении ставки подрастет, как аналог длинных облигаций. Сплит акций также поддержит котировки, потому что бумаги станут более доступны большинству частных инвесторов, которые делают основной оборот на рынке акций Мосбиржи.

Долгосрочно пока сохраняется ряд рисков в виде снижения добычи и прокачки нефти, терактов на нефтепроводах и роста тарифов темпами ниже инфляции. Бизнес может оказаться в условиях, когда доходы падают, а капексы растут на поддержание работы всей инфраструктуры. Здесь нужно будет внимательно следить за отчетами.