На компанию «Сегежа» продолжают давить два обстоятельства: высокий чистый долг и, как следствие, процентные платежи и низкие мировые цены на продукцию. В этом посте подробнее поговорим об этих факторах и дадим актуальный взгляд на компанию.

Цены на продукцию остаются низкими

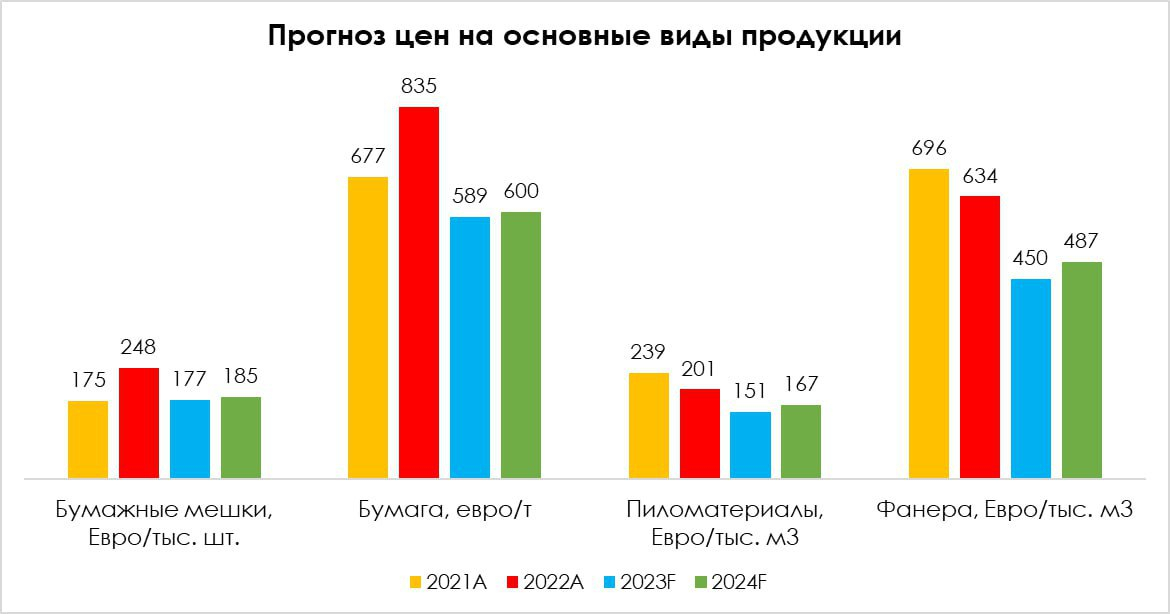

Основная причина плохих финансовых результатов «Сегежи» — значительное снижение и продолжающаяся стагнация цен на продукцию компании. По нашим оценкам, средние цены по итогам 2023 г. снизятся на 25-29% г/г. По предварительным оценкам и косвенным данным, на текущий момент они продолжают стагнировать. Полного восстановления цен ожидаем ближе к середине 2025 г., а по итогам 2024 г. ждем роста на 2-10% г/г.

Основная причина падения цен — замедление мировых экономик, особенно Китая и Европы. Последние данные по PMI в Европе и Китае говорят нам о том, что экономика продолжает стагнировать.

Отдельно отметим потерю премиального европейского рынка (цены в Европе были на 20-40% дороже, чем в Азии). Когда мировая экономика начнет ускоряться, тогда мы, вероятно, и увидим рост в ценах на продукцию «Сегежи».

Чистый долг и процентные платежи продолжают расти

На фоне снижения финансовых результатов компании чистый долг вырос на 4% кв/кв, до 118,6 млрд руб. (+21.8% г/г), по состоянию на конец 3 кв. 2023 г.

Процентные платежи компании также сильно выросли, с 1,0 до 4,2 млрд руб. в квартал на фоне повышения ставки по кредитам и самого долга. Мы ожидаем, что в 2024 году на обслуживание долга компания будет в среднем тратить 4,6-5,4 млрд руб. в квартал. Это примерно 47-91% от EBITDA, что заметно выше, чем в 2021 году (~12-20%).

Актуальный взгляд на компанию

На текущий момент мы не считаем акции «Сегежи» (MCX:SGZH) интересными с точки зрения покупки из-за роста процентных платежей в ближайший год и более медленного восстановления цен на продукцию.

Доходы компании не восстановились до прежних уровней, при этом чистый долг и стоимость его обслуживания из-за повышения ключевой ставки продолжают увеличиваться. Процентные платежи в 2024 г., по нашим оценкам, составят примерно 65% от EBITDA, что заметно выше, чем в 2021 г. (~12-20%).

Большая часть денежного потока, по нашим оценкам, будет уходить на обеспечение долга, а не на развитие компании. Без умеренного роста цен на продукцию в 2024 году компания будет испытывать серьезные трудности. Дивидендов в таком состоянии точно ждать не стоит.

Марк Пальшин, Senior Analyst