Давно мы с вами не прожаривали МКБ, акции которого торгуются на Мосбирже под тикером CBOM, а значит самое время исправить это досадное недоразумение. Благо, нашёлся отличный повод – банк представил сокращенную финансовую отчётность по МСФО за 9 мес. 2023 года, которую мы с вами сейчас вместе и разберём.

Чистый процентный доход МКБ с января по сентябрь составил рекордные 83,9 млрд руб. благодаря росту кредитного портфеля и увеличению чистой процентной маржи. Рост ключевой ставки ЦБ в 3Q2023 оказал благоприятное влияние на увеличение процентной маржи (ставки по кредитам растут быстрее ставок по вкладам), но далее, скорее всего, мы увидим замедление роста, как это наблюдалось в прошлые аналогичные периоды.

Стоимость риска по кредитному портфелю составила в отчётном периоде около 1%, что является низким показателем для отрасли. К примеру, у Сбера (MCX:SBER) он составляет 0,9%, в то время как у TCS Group (MCX:TCSGDR) — в несколько раз больше. Таким образом, МКБ может похвастаться весьма качественным кредитным портфелем, что позволит ему комфортно пройти ближайшие 2-3 квартала, когда будет сохраняться высокая ключевая ставка.

Чистый комиссионный доход составил 12,1 млрд руб. Менеджмент фиксирует высокую транзакционную активность клиентов, и, видимо, это всё, что мы должны знать об этом финансовом показателе из сокращённой отчётности по МСФО за отчётный период.

Теперь перейдем к издержкам. Отношение операционных расходов к доходам составило 25,1%. До 2022 года средний показатель составлял 26%, и менеджменту, как мы видим, удаётся поддерживать Cost/Income Ratio на приемлемом уровне. Кстати, у Сбера показатель составил 26,8%, а у ВТБ (MCX:VTBR) — 31,4%.

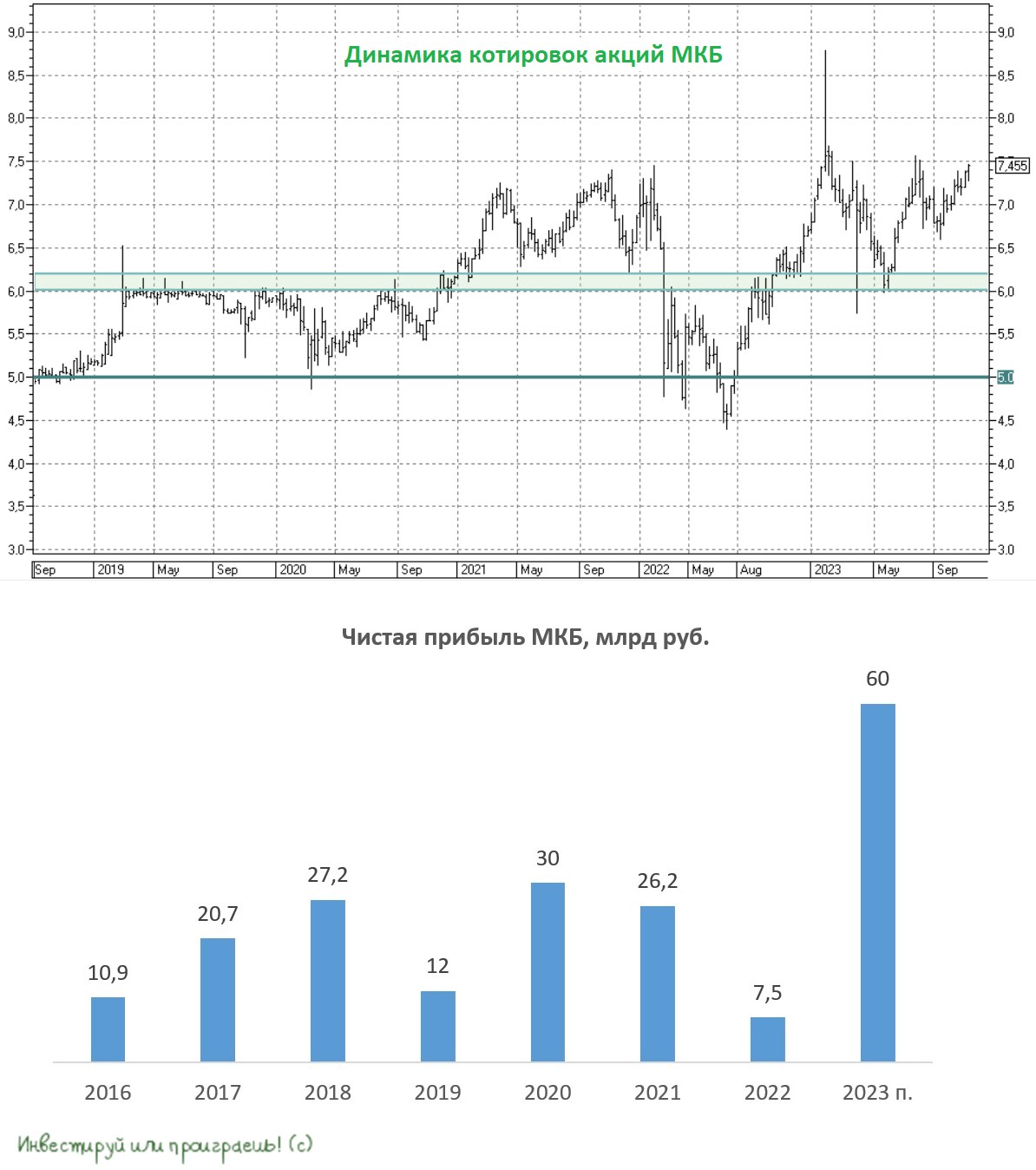

Чистая прибыль в отчётном периоде составила рекордные 48,3 млрд руб., что предполагает рентабельность капитала в размере 26,2% и примерно соответствует показателю Сбера.

Вообще, динамика финансовых показателей МКБ сопоставима со Сбером, что приятно удивило. Поскольку в 4Q2023 мы, скорее всего, увидим замедление бизнеса из-за высокой ключевой ставки ЦБ, чистая прибыль по итогам текущего года может составить порядка 60 млрд руб., что предполагает мультипликатор P/E=4,1х. При этом Сбер при прогнозной прибыли за 2023 год в размере 1,5 трлн руб. торгуется с мультипликатором 4,2х — здесь также мы видим много совпадений, не так ли?

Единственное серьёзное отличие — это то, что Сбер готов платить щедрые дивиденды, а вот менеджмент МКБ пока молчит об этом. Если банк вернётся к соблюдению дивидендного устава и выплатит по итогам 2023 года полагающиеся 25% от прибыли, то акционеры МКБ смогут рассчитывать на ДД=6% по текущим котировкам — негусто, конечно, но всё равно может стать хорошим драйвером для краткосрочного роста котировок.

Особенно с учётом того, что акционеры МКБ крайний (и единственный) раз получали дивиденды по итогам далёкого 2018 года. Не знаю, как вас, а лично меня такая необязательность и сомнительное отношение к своим акционерам очень смущает.

Во многом из-за этого в данный момент я не планирую покупать акции МКБ в свой портфель, однако буду внимательно следить за развитием событий, поскольку данный банк смотрится всё же интереснее, чем тот же ВТБ. Тем не менее, из этих двух зол лучше пока ничего не присматривать в свой портфель, по крайней мере по текущим котировкам, а вот если увидим серьёзную коррекцию — вот тогда нужно будет действовать!