Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

Когда ломаются тренды? В конце июля, в преддверии заедания FOMC, рынок повернулся к доллару США задом. Инвесторы верили, что повышение ставки по федеральным фондам до 5,5% станет последним. Если цикл ужесточения денежно-кредитной политики ФРС завершен, следует думать о «голубином» развороте.

Тогда Джером Пауэлл сказал, что продолжение монетарной рестрикции возможно, а Казначейство удивило инвесторов планами о масштабной эмиссии. Доходность трежерис взлетела, а EUR/USD рухнула как подкошенная. В начале ноября произошло прямо противоположное.

Количество имеет значение. Сколько бы Джером Пауэлл ни говорил, что ФРС еще не все сделала, что необходимо, рынок думает иначе. Инвесторы обратили внимание, что председатель Федрезерва чаще говорил о замедлении инфляции, чем о разгоне экономики. Если бы центробанк был намерен поднять ставки еще выше, он выразил бы опасения, что сильные потребительские расходы отменят прогресс в области инфляции. А так создалось впечатление, что ФРС хочет сохранить «ястребиный» фасад, но в глубине души считает, что сделала достаточно.

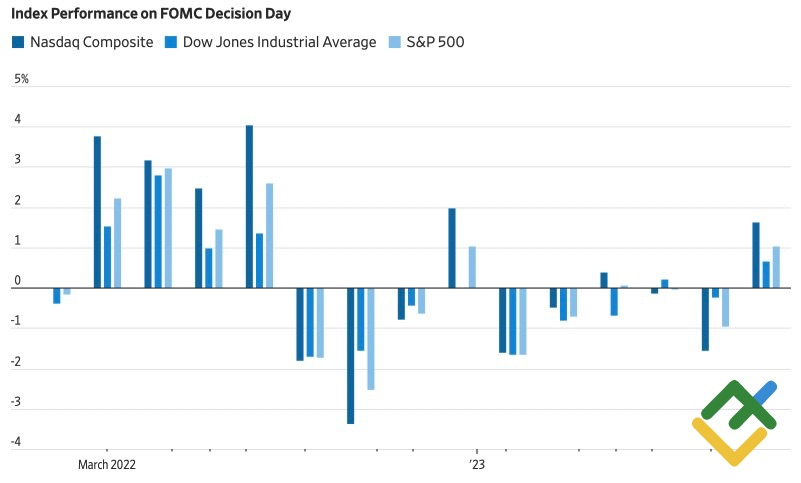

Рынки отреагировали так, как будто центробанк поставил точку в цикле ужесточения денежно-кредитной политики. Фондовые индексы США отметились лучшим ралли в день принятия решений FOMC с июля 2022, доходность казначейских облигаций упала, котировки EUR/USD выросли.

Динамика фондовых индексов США

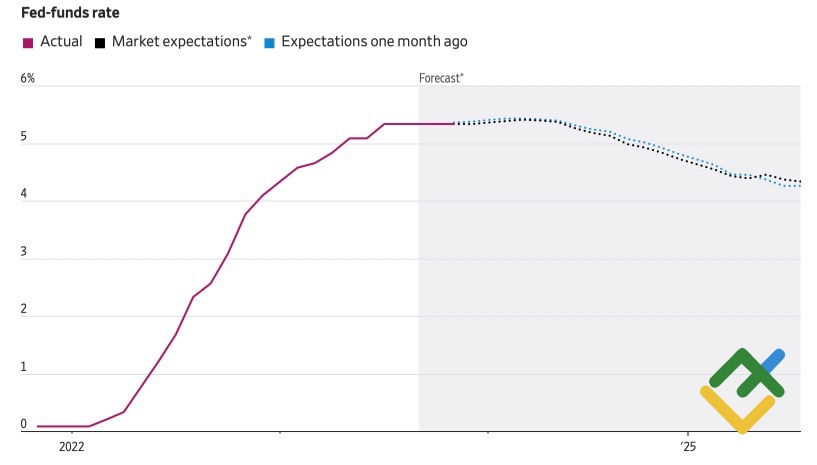

Если цикл монетарной рестрикции завершен, пора вспомнить о «голубином» развороте. Несмотря на то, что Джером Пауэлл отметил, что эта тема не обсуждается, срочный рынок закладывает ожидания снижения ставки по федеральным фондам на 70 б.п. до конца 2024. Похоже, что рынок возвращается к тем же нарративам, что и в конце июля.

Динамика рыночных ожиданий по ставке ФРС

Тем более, что Казначейство озвучило план о сокращении не только квартальных, но и недельных эмиссий облигаций. По итогам пятидневки к 8 ноября Минфин намерен разместить на аукционах долгосрочные ценные бумаги на сумму в $112 млрд, что ниже прогнозов первичных дилеров. Более того, он ожидает лишь одно дополнительное квартальное размещение трежерис на первичном рынке для покрытия растущего дефицита бюджета.

Ключевой разницей с началом августа были более медленные темпы продаж 10-летних облигаций, что позволило их доходности вырасти на 75 б.п., привело к коррекции фондовых индексов и существенно укрепило доллар США. Похоже все три тенденции готовы пойти вспять. Это увеличивает риски выхода EUR/USD из диапазона консолидации 1,05-1,07.

Безусловно, кризис на Ближнем Востоке и слабая экономика еврозоны будут ставить палки в колеса евро. Однако начни охлаждаться рынок труда США, теория о смене трендов наберет обороты. Нам отлично удавалось использовать консолидацию EUR/USD, покупая пару на снижении к области 1,05-1,053 и продавая ее на росте к 1,067-1,07. Сейчас есть возможность подержать сформированные из нижней части торгового диапазона 1,05-1,07 лонги подольше.