Teladoc Inc (NYSE:TDOC)

Отрасль – здравоохранение. Предоставляет услуги телемедицины в США и за рубежом.

Отчетность

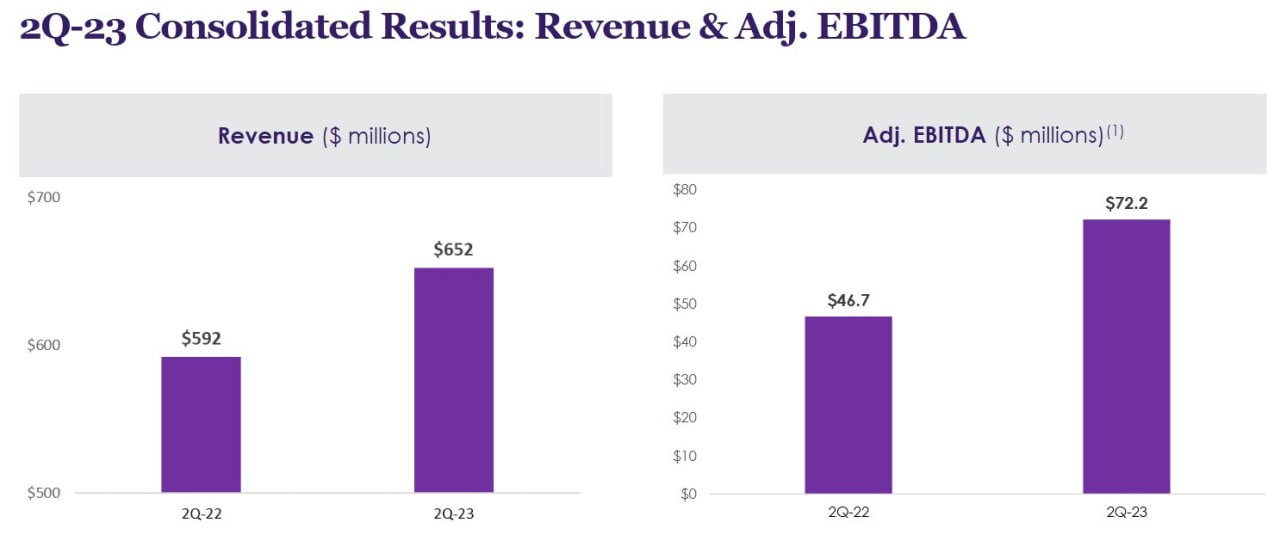

Выручка 652 m$ (+0% к прогнозу, +10% г/г)

Чистый убыток (-65) m$ (убыток уменьшился на 98% г/г)

EPS (-0,40) $ (+0% к прогнозу, убыток уменьшился на 98% г/г)

Выручка по сегментам:

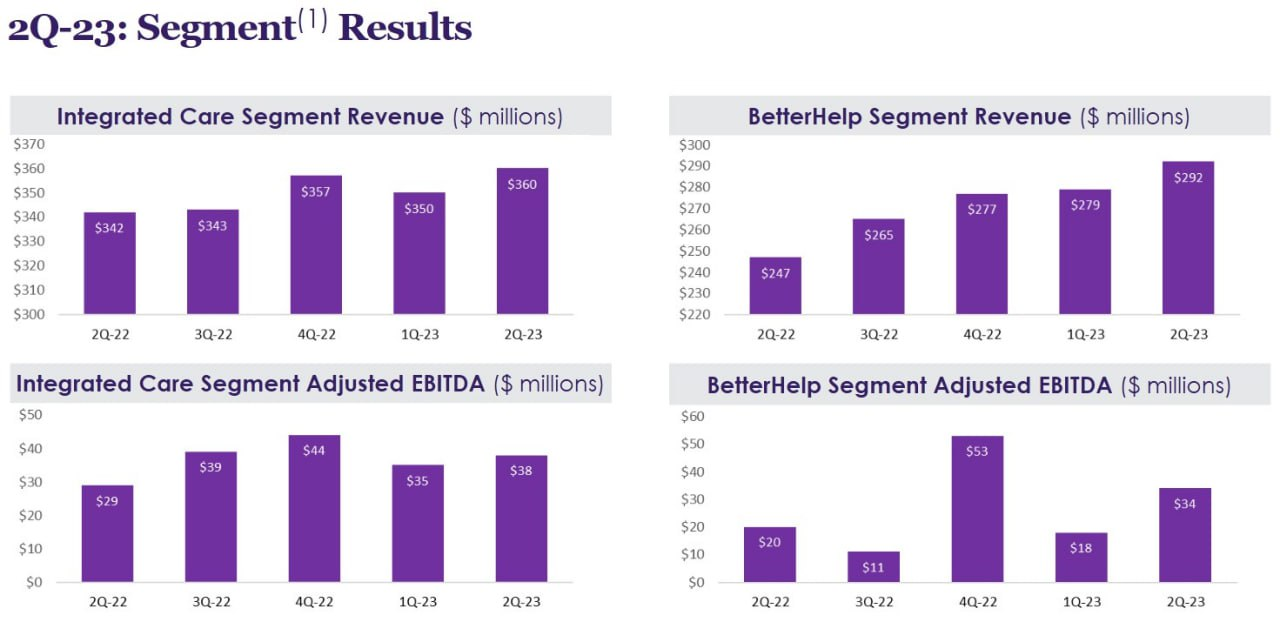

Комплексное обслуживание – 360 m$ (+5% г/г, 55% выручки)

BetterHelp – 292 m$ (+18% г/г, 45% выручки)

Выручка по направлениям:

Плата за доступ – 576 m$ (+11% г/г, 88% выручки)

Другое – 77 m$ (+4% г/г, 12% выручки)

Выручка по регионам:

США – 562 m$ (+8% г/г, 86% выручки)

Международный – 91 m$ (+28% г/г, 14% выручки)

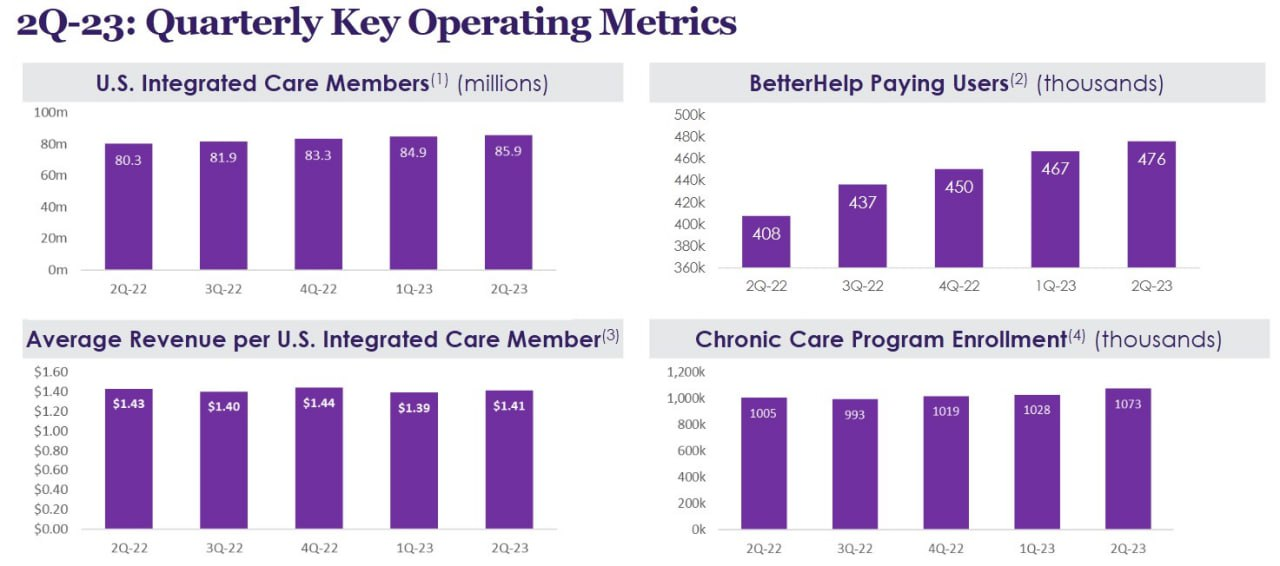

Комплексное обслуживание в США – 85,89 m человек (+7% г/г)

Средний доход в США на участника в месяц – 1,41$ (-1% г/г)

Всего посещений и сеансов – 4,7 m (+0% г/г)

Платящие пользователи BetterHelp – 0,47 m (+17% г/г)

Участники Unique Chronic Care – 1,07 m человек (+7% г/г)

За Q2’23

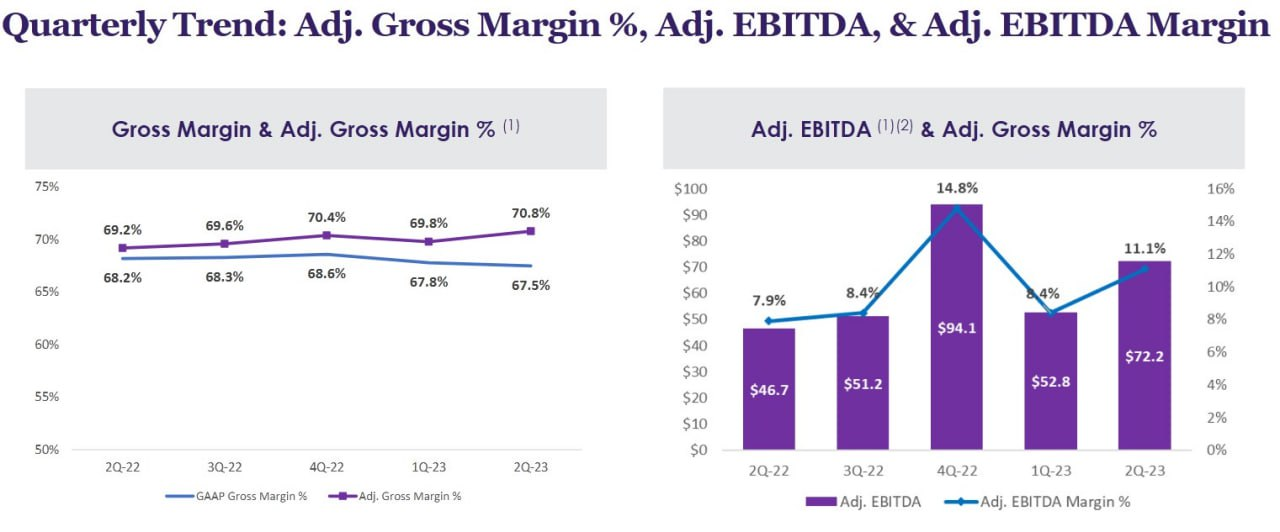

Скорректированная EBITDA 72 m$ (+54% г/г)

Маржа скорректированной EBITDA 11% (+3 п.п г/г)

Коммерческие, общие и административные расходы (SG&A) 358 m$ (+7% г/г)

Исследования и разработки (R&D) 87 m$ (+10% г/г)

Капитальные затраты 37 m$ (-18% г/г)

Маржа валовой прибыли 68% (+0 п.п г/г)

Маржа операционной прибыли (-11%) (несопоставимо г/г)

Операционный денежный поток 101 m$ (+9% г/г)

FCF 65 m$ (+32% г/г)

Денежные средства и их эквиваленты 0,96 b$ (+8% г/г)

Долг 1,54 b$ (-1% г/г)

Компенсация на основе акций 56 m$ (+10% г/г)

Количество акций в обращении +1,7% г/г

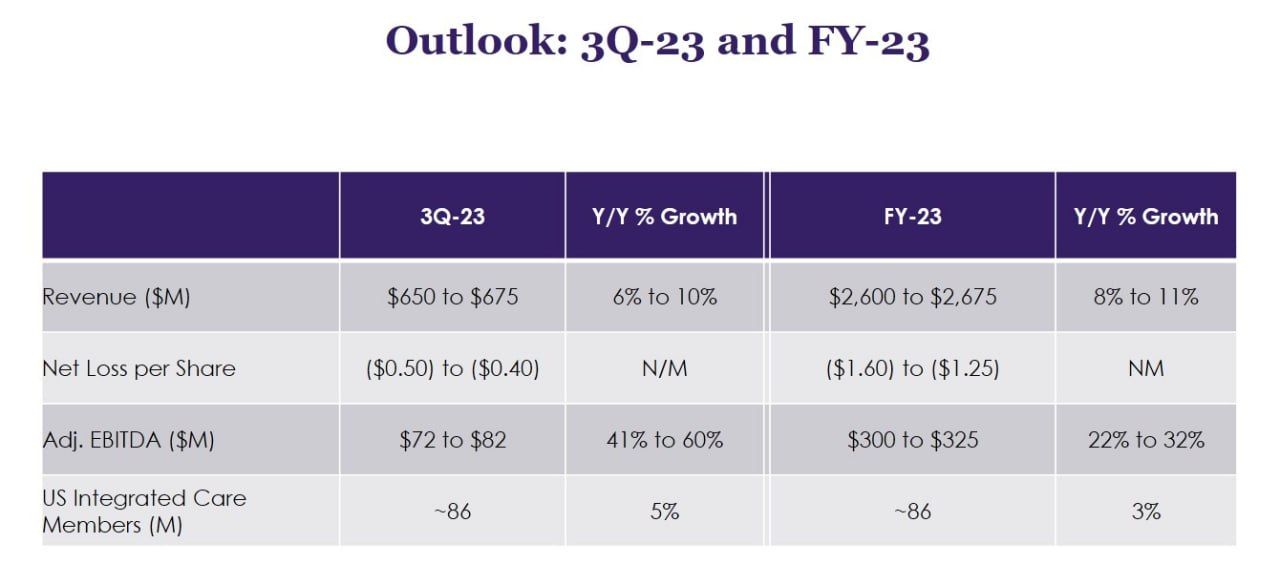

Прогноз на Q3’23

Выручка — около от 650 до 675 m$ (+6-10% г/г), что соответствует консенсус-прогнозу в 663 m$, EPS убыток (-0,4)-(-0,5) $, что хуже консенсус-прогноза в (-0,36) $, скорректированная EBITDA 72-82 m$ (+41-60% г/г).

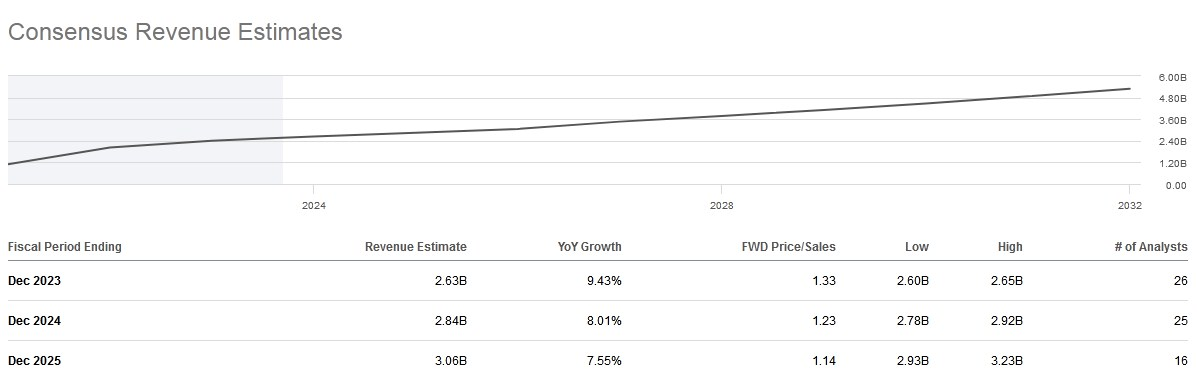

Прогноз на весь 2023 год

Выручка — около 2,60-2,67 b$ (+8-11% г/г), что соответствует консенсус-прогнозу в 2,62 b$, EPS убыток (-1,6)-(-1,25) $, что соответствует консенсус-прогнозу в (-1,34$), скорректированная EBITDA 300-325 m$ (+22-32% г/г), общее платное членство в США 86 m человек (+3% г/г), FCF ~150 m$ (+838% г/г).

Все больше клиентов пользуются преимуществами цифровой программы профилактики диабета, поскольку они расширяют свой портфель решений в рамках комплексного индивидуального пакета. Сегодня более одного из каждых трех участников программы лечения хронических больных участвует в нескольких программах.

Наблюдают стабильные затраты на привлечение клиентов в первой половине года вкупе с сохранением валовой маржи, что позволило улучшить маржинальность EBITDA. Потребительский спрос оказался устойчивым в первой половине года, даже несмотря на финансовое давление, с которым сталкиваются многие домохозяйства. Но, учитывая неопределенность в экономике, продолжают придерживаться более осторожного прогноза по нижней границе прогнозного диапазона.

Роль виртуальной помощи продолжает расти. Недавнее исследование рынка, проведенное по заказу Teladoc Health, показывает, что трое из каждых четырех работодателей планируют потратить больше на виртуальную помощь в течение следующих трех лет. Более половины опрошенных работодателей заявили, что планируют реализовать стратегию виртуального ухода.

Наблюдают растущий интерес к программам ухода, особенно к недавно объявленной программе по контролю веса, запуск которой запланирован на конец этого года. Эта программа предоставляет пациентам доступ к персонализированным планам ухода, разработанным в сотрудничестве с врачами Teladoc Health. И поскольку знают, что одних лекарств недостаточно, программа основана на более широкой стратегии с индивидуальной поддержкой, направленной на то, чтобы помочь пациентам сбросить вес.

Поскольку доступ к капиталу стал более ограниченным, некоторые стартапы испытывают трудности, и компании любого размера вынуждены делать больше с меньшими затратами. Это еще один фактор, побуждающий все больше клиентов изучать возможность консолидации поставщиков, поскольку им нужен сильный и стабильный партнер. Это означает работу с партнером, имеющим прочную финансовую основу.

В Teladoc Health предоставляют высококачественную помощь и продолжают внедрять инновации, генерируя при этом значительный свободный денежный поток. Используют ИИ для оптимизации подбора терапевтов на основе более чем 100 различных критериев. В среднем подбирают пациента и поставщика услуг каждые 30 секунд, чего не может делать никто в отрасли.

В Teladoc Health используют ИИ во всех сферах бизнеса и имеют более 60 запатентованных моделей ИИ для улучшения продуктов и создания лучшего опыта для клиентов. Например, запатентованная система организации очереди на виртуальную медицинскую помощь позволяет ежедневно обеспечивать десятки тысяч посещений, соединяя пациентов с нужными поставщиками услуг в режиме реального времени. Это сложная проблема, требующая учета лицензирования поставщика, доступности, географии, специализации и предпочтений пациентов.

Объявили о расширении партнерства с Microsoft, чтобы перенести открытые службы ИИ Microsoft и возможности Nuance Dax на платформу Teladoc. Цель – автоматизировать большую часть клинической документации во время виртуальных обследований и сделать визиты более эффективными.

Итоги

Стабильный отчёт. Выручка составила 652 m$, увеличившись на 10% в г/г, или на 4% к/к. Скорректированная EBITDA составила 72 m$, что соответствует рентабельности в 11,1% по сравнению с 48 m$ и 8% в прошлом году. Валовая маржа остаётся стабильной на уровне 68%.

Операционный убыток многократно сократился по отношению к прошлому году (из-за списания гудвила в 2022 году) и составил 72 m$. Напомним, что большая часть операционного убытка это SBC на 56 m$ и амортизация НМА на 76 m$. Подавляющее большинство компаний исключает это из расчёта и даёт данные по non-GAAP. Как мы видим, по non-GAAP компания была бы значительно прибыльной.

Почему руководство не делает эту корректировку – вопрос вопросов, одно это значительно поменяло бы мультипликаторы и, возможно, отношение к TDOC у ряда инвесторов. Чистый убыток по GAAP составил 65 m$, а EPS составил (-0,40$) по сравнению с чистым убытком на акцию в размере 19,22$ год назад.

Денежные потоки стабильно положительные, в том числе и FCF, который составил 65 m$, +32% г/г. Баланс остаётся на грани нормальности, с незначительным чистым долгом, но гудвилом в 80% от капитализации.

По сегментам. Выручка сегмента комплексного ухода увеличилась на 5% г/г до 360 m$ и на 3% к/к. Рост числа участников новых программ лечения хронических заболеваний на 45 000 человек стал крупнейшим фактором увеличения выручки сегмента. Общий охват программой помощи при хронических заболеваниях составил 1,07 миллиона человек, +7% г/г и +4% к/к.

Скорректированная EBITDA сегмента составила 38 m$, что представляет собой рост почти на 30% и увеличение рентабельности на 2 п.п г/г. Сегмент комплексного медицинского ухода вырос на 1 миллион участников за квартал, достигнув 85,9 миллиона участников в США.

Средний доход от интегрированной медицинской помощи на одного участника из США в 1,41$ снизился на 0,02$ г/г, что обусловлено влиянием добавления 6 миллионов новых участников телемедицины за последние 12 месяцев. По сравнению с первым кварталом, средний доход на одного участника из США увеличился на 0,02$.

В BetterHelp выручка выросла на 18% г/г до 292 m$, главным образом за счет роста числа участников. Скорректированная EBITDA BetterHelp составила 34 m$, +71% г/г, в результате чего рентабельность составила 11,7%, что представляет собой увеличение на 3,6 п.п г/г и на 5,4 п.п к/к.

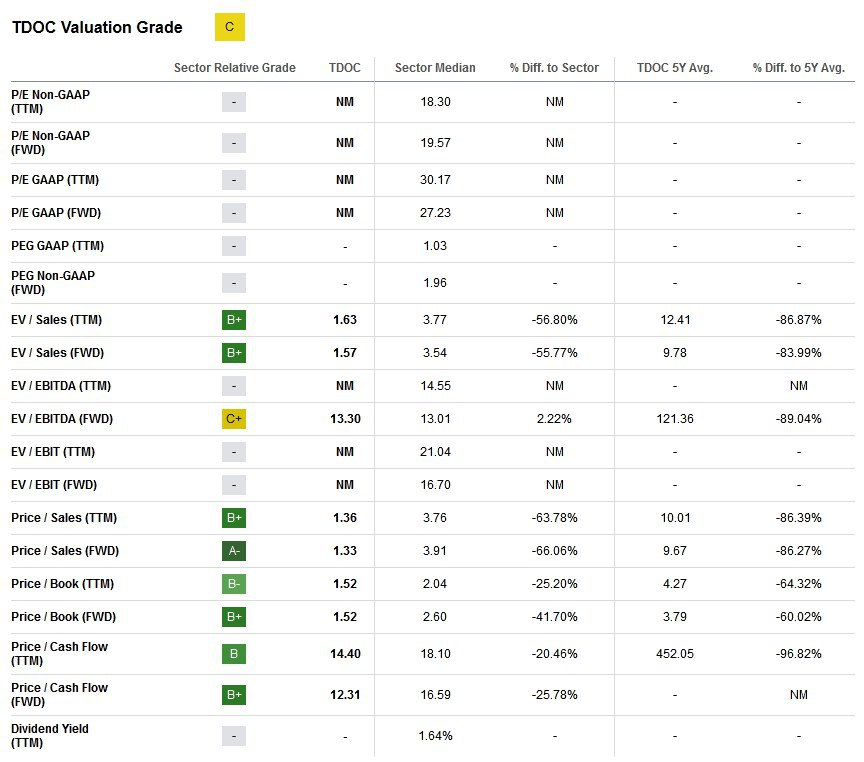

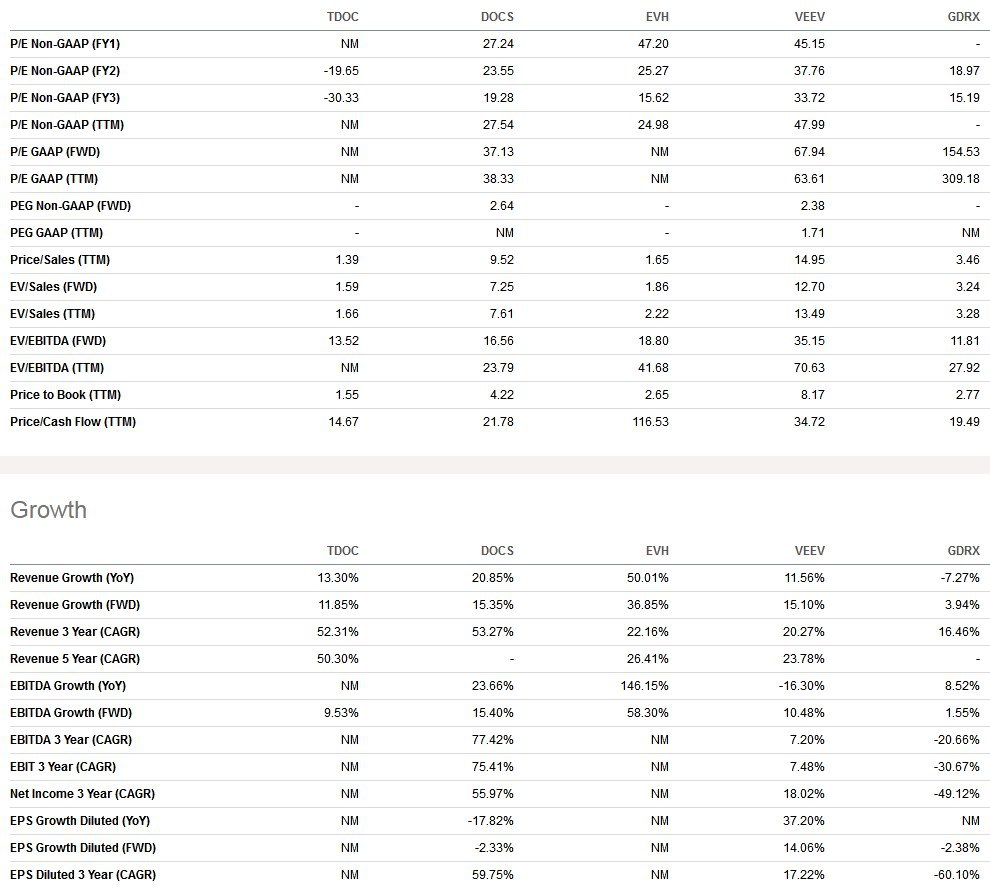

По мультипликаторам сохраняется оценка около EV/SALES 1,5, что недорого и на 50% дешевле среднеотраслевых. Для корректного сравнения с аналогами пришлось вручную посчитать скорректированную прибыль и EPS.

Получается, в отчётном квартале скорректированная операционная прибыль в +72 m$, чистая прибыль non-GAAP +63 m$ и EPS +0,38$. Очень похоже на текущие результаты компании, только с зеркальным изменением убытка на прибыль. Получается примерно 1,3-1,5$ годового EPS, что даёт нам P/E 14-17, что дешевле большинства конкурентов. При сопоставимых темпах роста и чуть более слабой рентабельности.

По историческим EV/SALES минимальные отметки. 3-х летний GAGR выручки 52%, но сильно замедляется, и в этом году ожидают рост около 10%. Компания год простояла в боковике 23-32$ и недавно пробила поддержку, чем и привлекла наше внимание. При том, что показатели не ухудшаются, а с точки зрения рентабельности – растут. Более того, подняли прогноз по скорректированной EBITDA и годовому FCF сразу на 50%.

Структурно ситуация очень похожа на DOCU, с большой разницей в том, что компания продолжает с упорством, достойным лучшего применения, публиковать отчётность по GAAP при значительных расходах на SBC и амортизацию.

Понятно, что институциональные и профессиональные инвесторы, так же, как и мы, в состоянии самостоятельно рассчитать скорректированные показатели, но основная масса заниматься этим не будет. В результате, открывая скринер, они видят отрицательные мультипликаторы прибыльности по сравнению с тем же Evolent Health (NYSE:EVH), которые дают скорректированные показатели, хотя также убыточны по GAAP.

Плюс, на звонке руководство не ведёт правильную работу с инвесторами, как большинство компаний, которые "причёсывают" отчётность и концентрируют внимание на всём хорошем, зачастую просто не приводя минусовые показатели. Естественно, это не основной фактор снижения котировок, но в инвестировании и восприятии компании инвестиционным сообществом мелочей не бывает, и правильная работа с инвесторами — залог лояльности и хороших рекомендаций. В случае Teladoc этого нет от слова совсем.

С инвестиционной точки зрения TDOC стагнирует на достигнутых уровнях, ни значимого улучшения, ни ухудшения нет.

С точки зрения оценки компания выглядит относительно недорого, учитывая всё же значительное количество гудвила, которое амортизируют, но остаток весьма большой.

Негативны новости о том, что Amazon (NASDAQ:AMZN) сообщил, что виртуальная медицинская служба Amazon Clinic теперь доступна во всех 50 штатах и фактически становится конкурентом Teladoc.

Позитивна информация о сотрудничестве с MSFT и Nuance в плане автоматизации и развития ИИ. Котировки опустились на уровень 2017 года, и инвесторы окончательно разуверились в перспективах компании при том, что выручка выросла в 10 (!) раз с того времени, но операционная прибыль ухудшилась с того момента только (!) из-за SBC и амортизации.

По-хорошему, компании стоит поменять весь финансовый блок, который полностью себя дискредитировал, начиная от гигантского списания гудвила и заканчивая отношением к инвесторам на звонке. ARK Investment Management всё так же владеет более 12% акций компании и сокращает свою долю, что оказывает давление на котировки. Не покидает ощущение, что если бы Teladoc поменяла всё руководство, то одно это привело бы к серьёзному росту котировок, а при текущем руководстве болото безразличия и худших корпоративных практик продолжат тянуть в общем-то работающий бизнес на дно акционерной стоимости.

Поэтому снижаем точку входа и потенциал, но из-за сторонних факторов, а не из-за ситуации с финансовыми показателями.

Точка входа (18 $)

Среднесрочный потенциал (23 $)

Долгосрочный потенциал (33 $)