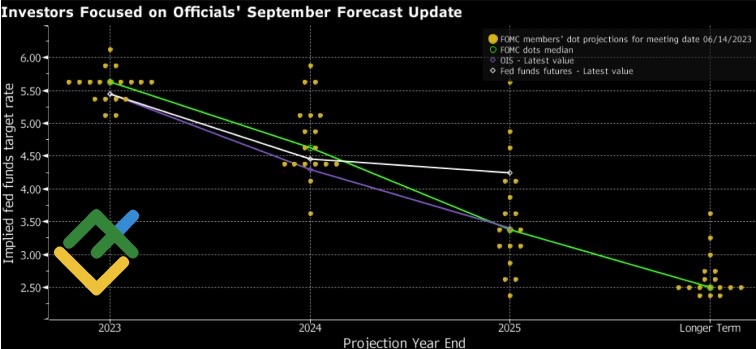

Лучше жалеть о том, что сделал, чем о том, чего не сделал. С точки зрения коммуникаций, ФРС предпочтительнее сохранить прогноз о повышении ставки по федеральным фондам до 5,75% в 2023, чем продемонстрировать, что цикл монетарной рестрикции завершен. От идеи его продолжения всегда можно отказаться. Другое дело — если ты объявишь победу над инфляцией, а она нарисует новый пик. Вера рынка в то, что FOMC оставит в силе июньские оценки стоимости заимствований, не позволила EUR/USD удержаться выше 1,07.

Прогнозы FOMC по ставке по федеральным фондам

В то, что высокие цены могут вернуться в экономику США, убеждает стремительное ралли нефти. Brent приближается к $100 за баррель, CPI уже начал реагировать на «бычью» конъюнктуру рынка черного золота, очередь за базовой инфляцией.

Несмотря на то, что ФРС, как правило, называет рост цен на энергоносители временным явлением и ориентируется на базовый PCE, высокая стоимость нефти проникает во все сферы жизни. Мало того, что она раздувает инфляцию. Одновременно происходит замедление экономики.

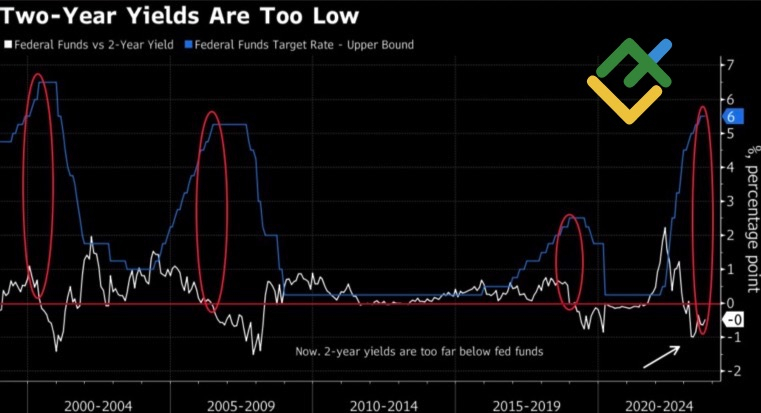

Таким образом, ралли Brent является дикой картой для Федрезерва, который намерен поставить процесс ужесточения денежно-кредитной политики на паузу. О том, что до завершения цикла еще очень далеко, свидетельствует история. Никогда еще на его финише разница между доходностью казначейских облигаций и ставкой по федеральным фондам не была так низка, как сейчас. Вероятнее всего, доходности трежерис есть куда расти, а такое, как правило, происходит лишь при вере рынка в продолжение цикла монетарной рестрикции ФРС на фоне ускорения инфляции.

Дифференциал доходности трежерис и ставки ФРС

Ралли ставок по долгам создает благоприятный фон для доллара США. Пусть на горизонте в 6-12 месяцев гринбэк рискует ослабнуть из-за ускорения китайской и европейской экономик и связанного с ним укрепления про-циклических валют, однако продавать «американца» в течение ближайших 3 месяцев – не самая лучшая идея. Лучше уж шортить EUR/USD на росте.

И повод для реализации данной стратегии может дать заседание ФРС. Рынки уверены в «ястребиной» риторике Джерома Пауэлла и в сохранении прогноза FOMC о росте ставки по федеральным фондам до 5,75% в 2023. Однако для покупки EUR/USD может оказаться достаточным факта меньшего числа чиновников, голосующих за продолжение цикла.

С другой стороны, прояви Джером Пауэлл повышенное беспокойство по поводу ралли нефти на пресс-конференции, доходность казначейских облигаций и доллар США тут же отреагируют ростом. Более того, если FOMC в обновленных прогнозах вместо ранее ожидаемого снижения ставки по федеральным фондам до 4,6% в 2024 укажет цифру выше 5%, среднесрочная поддержка гринбэку гарантирована.

Похоже, нас ожидает очень бурная реакция рынка на итоги сентябрьской встречи ФРС. Будем покупать EUR/USD на прорыве сопротивления на 1,0715, однако неспособность пары зацепиться за этот уровень станет поводом для продаж. Как, впрочем, и падение евро ниже $1,065.