Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

Сколько людей, столько и мнений. Несмотря на позитивную макростатистику по Штатам, срочный рынок по-прежнему прогнозирует рецесию и несколько актов монетарной экспансии ФРС в 2024. Goldman Sachs ожидает, что цикл ужесточения денежно-кредитной политики завершен, однако Федрезерв должен оставить себе место для маневра. Напротив, экономисты-академики считают, что ставка по федеральным фондам может вырасти выше 6%. Кто прав? Ответив на этот вопрос, можно запросто определить судьбу EUR/USD.

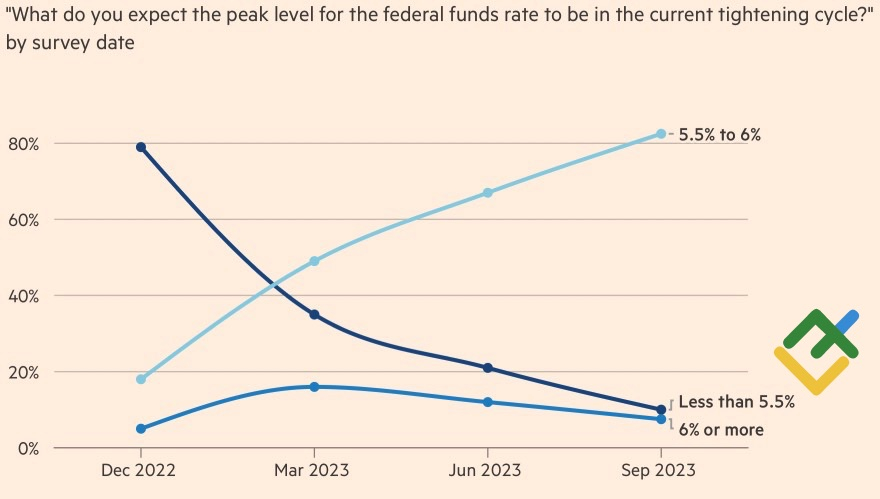

Вы критиковали ФРС за то, что она слишком медленно реагирует. Теперь вы хотите, чтобы центробанк быстро расслаблялся? Не ждите этого! По мнению почти половины ученых-экономистов, участников опроса Школы Бута Чикагского университета, Федрезерв поднимет стоимость заимствований до 5,75%. Еще 35% прогнозируют рост ставки до 6%. 8% считают, что она поднимется выше отметки 6%. Лишь незначительное меньшинство верит в завершение цикла монетарной рестрикции. Академики уверены, что высокая инфляция в скором времени вернется из-за недостатка предложения нефти.

Прогнозы ученых-экономистов по ставке ФРС

Мнение экономистов коренным образом противоречит показаниям срочного рынка. Деривативы выдают менее чем 40%-ный шанс дальнейшего роста ставки по федеральным фондам и прогнозируют ее снижение до 4,75% и 4,5% к концу 2024 с вероятностью 69% и 41%. Ослабление денежно-кредитной политики на 75-100 б.п. предусматривает рецессию.

Goldman Sachs не так давно снизил шансы спада в экономике США в течение ближайшие 12 месяцев, однако считает, что ФРС завершила цикл монетарной рестрикции. Стоимость заимствований достигла своего пика в 5,5%, однако, чтобы оставить себе простор для маневра, FOMC сохранит в своих сентябрьских прогнозах версию роста ставки по федеральным фондам до 5,75%. На бумаге это должно оказать поддержку гринбэку.

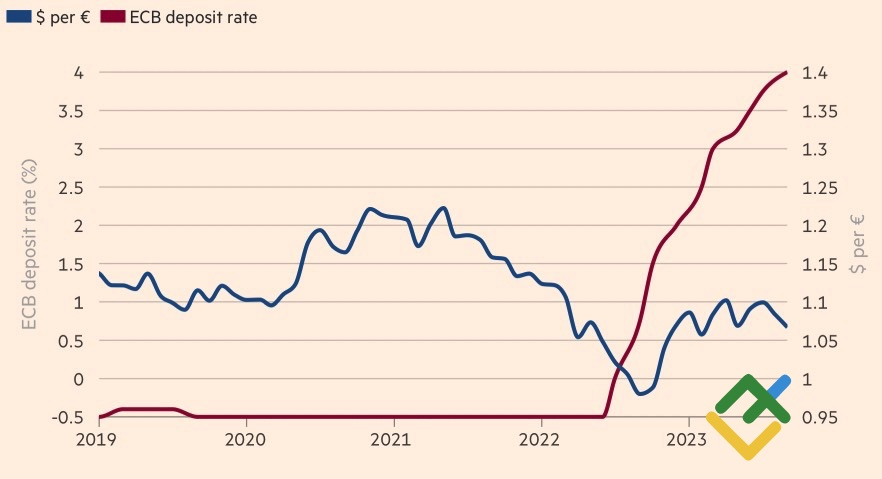

В целом описанный учеными-экономистами сценарий чреват падением EUR/USD ниже паритета, в то время как реализация прогнозов срочного рынка поставит крест на нисходящем движении пары. Ее судьба в руках ФРС. ЕЦБ выполняет роль второго плана. Его действия зачастую губительны для евро, а «ястребиная» риторика приносит лишь кратковременный эффект.

Динамика евро и ставки ЕЦБ

Так, инсайд Financial Times, что по меньшей мере три члена Управляющего совета настроены на продолжение цикла ужесточения денежно-кредитной политики, позволил EUR/USD оттолкнуться от полугодового дна. Один полпред заявил на сентябрьской встрече, что определенно не согласен, что ЕЦБ закончил дело. Второй утверждал, что после пропуска в ноябре ничего не мешает ставке вырасти в декабре. Третий не исключил роста ставки по депозитам до 4,25% в 2023.

Увы, но вербальные интервенции Франкфурта мало влияют на EUR/USD. Ожидания, что консенсус-прогноз FOMC по ставке может быть снижен до 5,5%, способствуют атакам «быков». При этом прорыв сопротивления на 1,0685 способен стать поводом для краткосрочных покупок.