Рублю предрекают резкое падение в этом году

Предупрежден — значит вооружен. Рынок подошел к отчету об американской инфляции подготовленным. Ни EUR/USD, ни S&P 500, ни трежерис не делают резких движений, прекрасно понимая, насколько значима статистика за август. Она вряд ли сдвинет иглу решения ФРС в сентябре, однако может дать сигал о «ястребиных» рисках для будущих вердиктов центробанка.

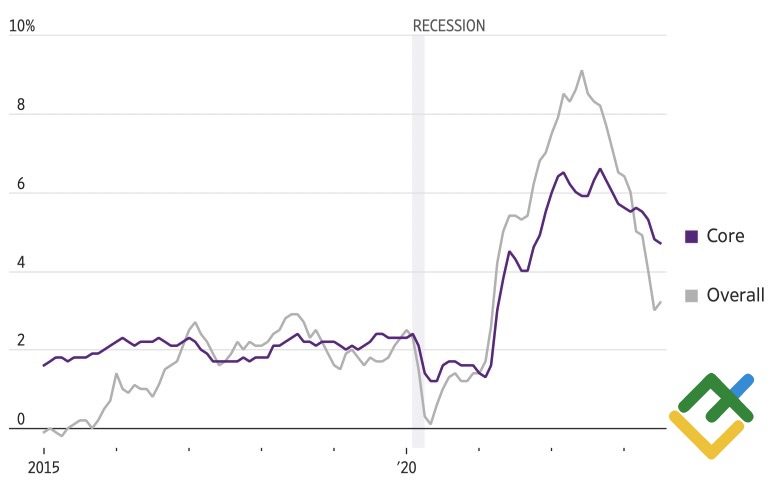

Эксперты Bloomberg прогнозируют ускорение потребительских цен с 3,2% до 3,6% в годовом и до 0,6% в месячном исчислении. Базовая инфляция, напротив, должна замедлиться с 4,7% до 4,3% г/г и сохранит прежнюю динамику в 0,2% м/м. С учетом акцента Федрезерва именно на последний индикатор, можно предположить, что сохранение ставки на уровне 5,5% в сентябре — вопрос решенный.

Динамика американской инфляции

К такому же мнению склоняются 94 из 97 экспертов Reuters. 17 из 97 прогнозируют хотя бы одно повышение стоимости заимствований до конца 2023, в том числе, 3 – на ближайшем заседании FOMC. 28 из 87 респондентов считают, что ФРС ослабит денежно-кредитную политику в первом квартале 2024, 33 – проголосовали за второй.

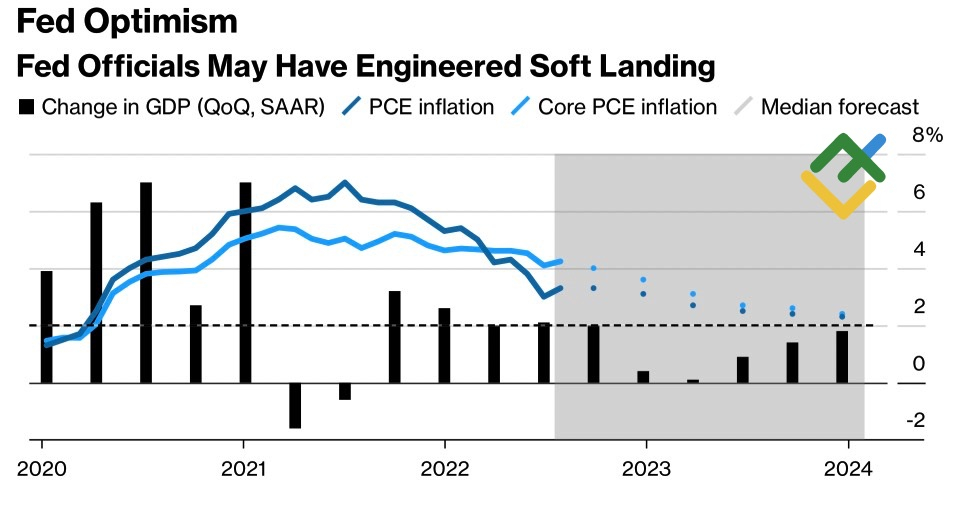

Похожих взглядов придерживается Американская ассоциация банкиров. По мнению ее Консультационного совета из 14 членов, включая JP Morgan, Morgan Stanley и Wells Fargo, цикл ужесточения денежно-кредитной политики прошел по плану. Темпы роста ВВП упадут до менее чем 1% в течение следующих трех кварталов, а инфляция к концу 2024 замедлится до 2,2%. ФРС снизит ставку по федеральным фондам на 100 б.п до 4,5%. Прогноз явно предполагает мягкую посадку, на которую в настоящее время настроены рынки.

Динамика ВВП и инфляции в США

Тем не менее, 23 из 28 экспертов Reuters считают главным риском то, что первое снижение стоимости заимствований произойдет позже, чем они ожидают. Действительно, инфляция может идти к таргету в 2% гораздо медленнее, чем она это делала до сих пор. Если так, то Федрезерв должен держать инвесторов в напряжении еще долго – утверждать, что дверь для ужесточения денежно-кредитной политики все еще не закрыта.

На мой взгляд, более серьезное замедление базовой инфляции в США в августе, чем прогнозируют эксперты Bloomberg, способно стать катализатором ралли EUR/USD. В основе увеличения темпов роста потребительских цен лежит повышение стоимости нефти и бензина – фактор, который в итоге может оказаться дезинфляционным. На фоне охлаждения рынка труда американцы будут потуже затягивать пояса в других местах, чтобы оплатить расходы на энергоносители.

Тем не менее, балансирующая на грани стагфляции и рецессии еврозона вкупе с осторожным ЕЦБ не позволяют рассчитывать на серьезный взлет EUR/USD.

В такой ситуации следует наращивать сформированные от $1,072 лонги по евро на фоне более сильных данных по базовой инфляции в США, чем ожидается, а затем ждать дальнейших указаний от Европейского центробанка. Напротив, устойчивость core CPI чревата возвращением интереса инвесторов к гринбэку и продажами основной валютной пары по рыночному курсу.