США объявили Украине демарш из-за атаки на российский нефтяной порт

• Сентябрь, судя по всему, станет еще одним волатильным месяцем для Уолл-стрит в свете трех ключевых событий.

• Внимание инвесторов будет сосредоточено на отчете по занятости в США, ИПЦ и решении по ставкам ФРС.

• Так что в ближайшие недели инвесторам следует готовиться к повышенной волатильности и более резким колебаниям на рынке.

• Нужна помощь? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться в любой ситуации. Подробнее

До завершения августа осталось всего две торговых сессии, и три основных американских фондовых индекса, похоже, закончат месяц с потерями после того, как инвесторов снова встревожила неясность вокруг планов Федеральной резервной системы (ФРС) относительно процентных ставок.

Индекс голубых фишек Dow Jones Industrial Average и индекс широкого рынка S&P 500 снизились примерно на 2%, тогда как технологически ориентированный индекс Nasdaq Composite упал на 2,8% и, судя по всему, покажет худший месячный результат с декабря 2022 года.

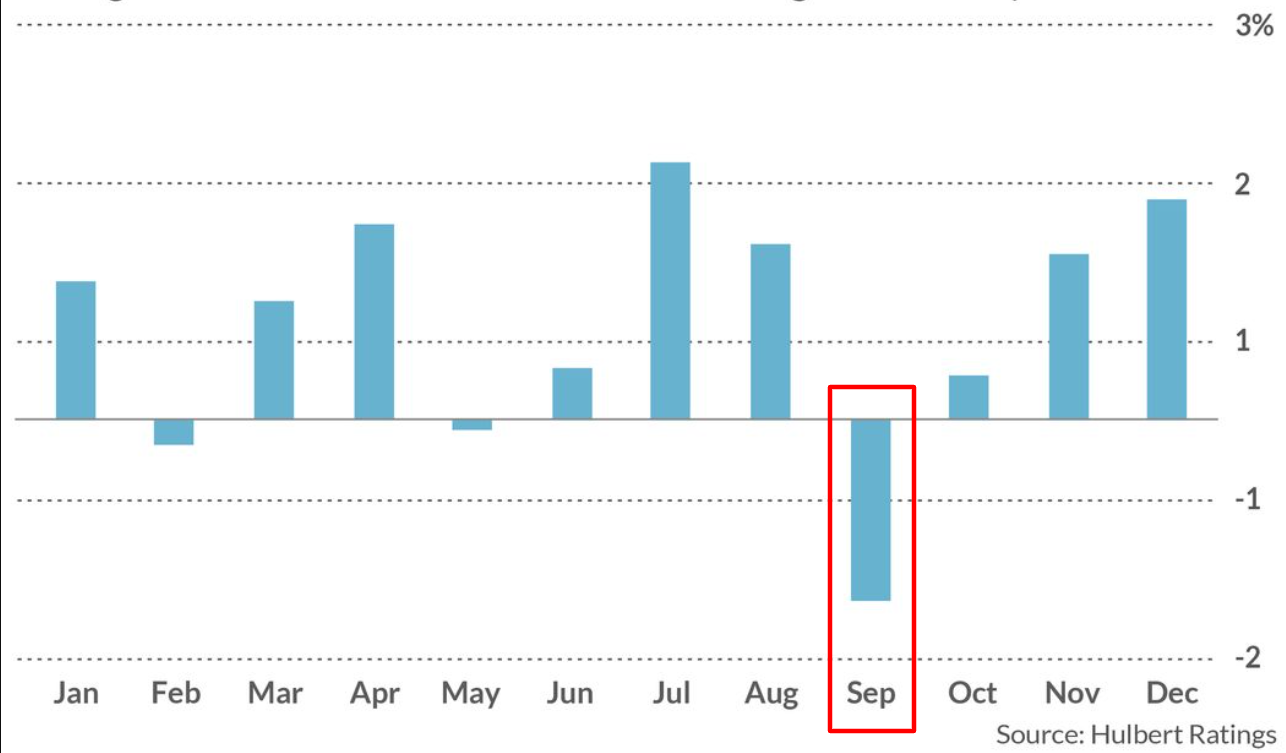

Если судить по прошлому опыту, после неспокойного августа инвесторам следует быть готовыми к дальнейшей турбулентности в сентябре, а это в среднем худший месяц года для фондового рынка. Некоторые даже используют выражение «сентябрьский эффект», говоря о падении рынка в этом месяце.

С 1897 года (первый полный год существования DJIA) индекс «голубых фишек» в среднем показывал за сентябрь снижение на 1,2%. Для сравнения, в остальные месяцы года индекс в среднем рос приблизительно на 0,8%.

В сентябре прошлого года DJIA обвалился почти на 9% на фоне беспокойства инвесторов о планах ФРС по агрессивному повышению процентных ставок для борьбы с сильной инфляцией.

Источник: Hulbert Ratings

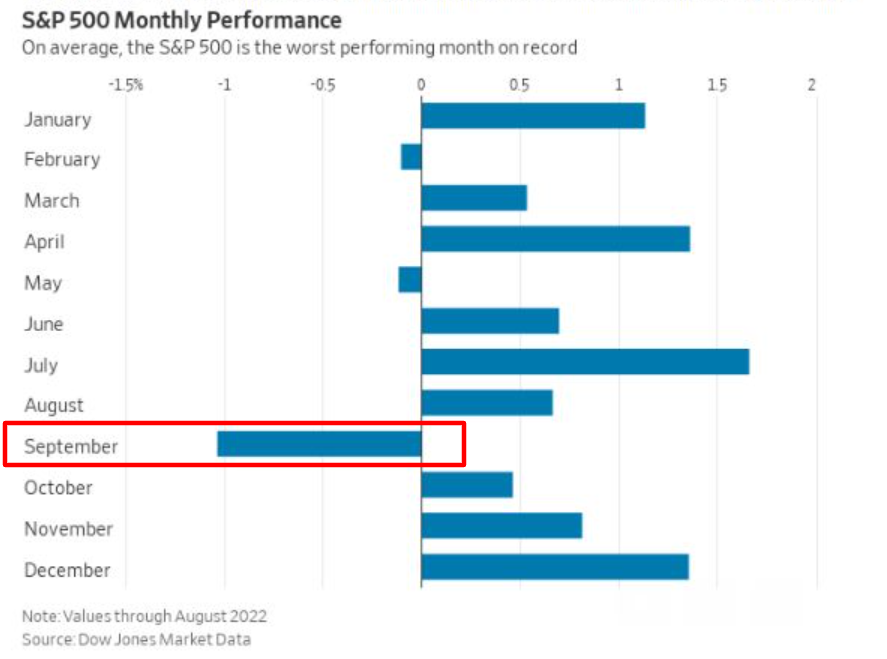

Средняя доходность S&P 500 за сентябрь с 1928 года составляет -1,1%, что тоже соответствует худшему месячному результату в году. В сентябре 2022 года этот индекс обвалился на 9,3%.

Источник: Dow Jones Market Data

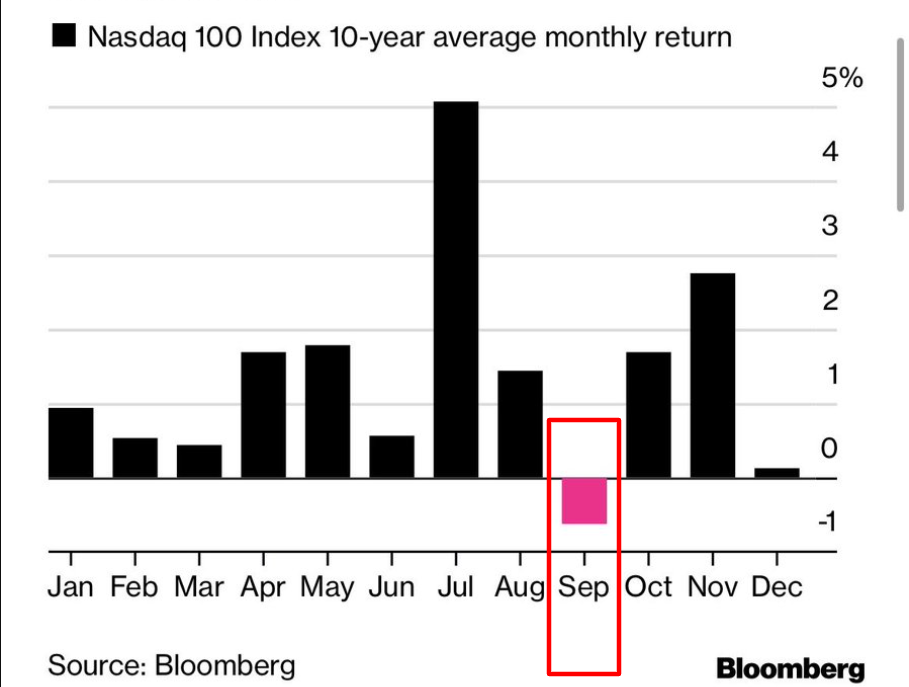

То же самое справедливо для индекса Nasdaq 100, который за последнее десятилетие в сентябре в среднем снижался на 0,8% (это единственный месяц в году с отрицательным результатом). В сентябре прошлого года технологически ориентированный индекс рухнул на 10,6%.

Источник: Bloomberg

Инвесторы продолжают анализировать перспективы процентных ставок, инфляции и экономики, и в ближайшие недели на кону будет очень многое. Давайте посмотрим на ключевые даты в календаре на сентябрь.

1. Пятница, 1 сентября: отчет по занятости в США

Министерство труда США опубликует августовский отчет по занятости в пятницу, 1 сентября, в 8:30 ET (15:30 мск), и эти данные, вероятно, окажут решающее влияние на следующее решение ФРС по процентным ставкам.

Консенсус-прогноз предполагает увеличение числа рабочих мест в американской экономике на 170 тыс. после роста на 187 тыс. в июле.

Безработица, согласно прогнозам, осталась на уровне 3,5%, что на одну десятую процентного пункта выше недавнего 53-летнего минимума 3,4% (последний раз такой низкой безработица была в 1969 году). Стоит отметить, что ровно год назад, в августе 2022 года, безработица составляла 3,7%.

Средний почасовой заработок, как ожидается, вырос на 0,3% к предыдущему месяцу, а годовые темпы роста прогнозируются на уровне 4,4% — это все еще слишком много для ФРС.

Мой прогноз:

Августовский отчет по занятости, как мне кажется, подчеркнет поразительную устойчивость рынка труда и подтвердит мнение о необходимости дальнейшего повышения ставок для того, чтобы притормозить экономику.

2. Среда, 13 сентября: ИПЦ

Августовский ИПЦ будет опубликован в среду, 13 сентября, в 08:30 ET (15:30 мск), и, как мне кажется, годовой показатель может превысить июльский результат 3,2%.

Согласно прогнозу Investing.com, месячный ИПЦ составит 0,3% по сравнению с 0,2% в июле. Годовой показатель прогнозируется на уровне 3,4% по сравнению с 3,2% в предыдущем месяце.

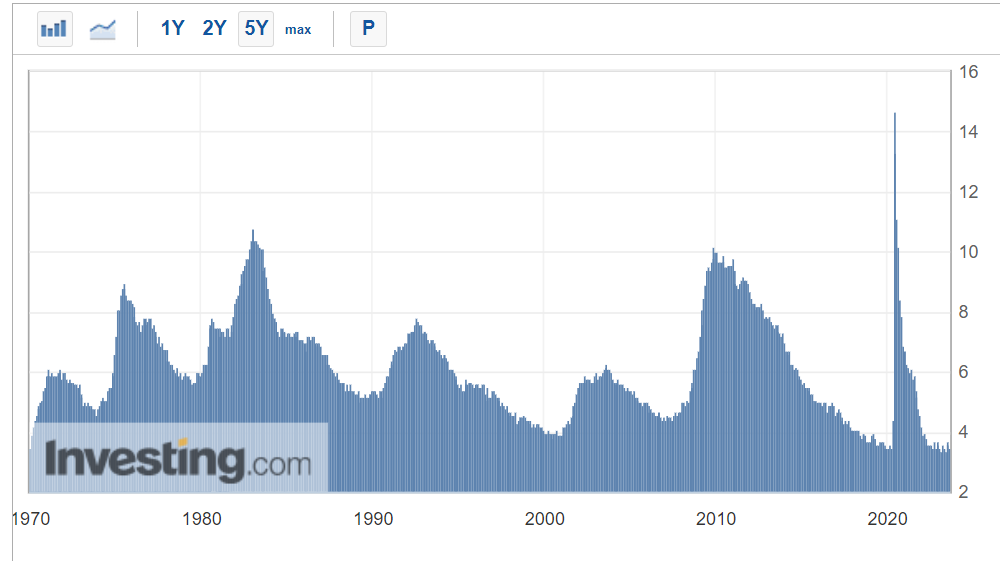

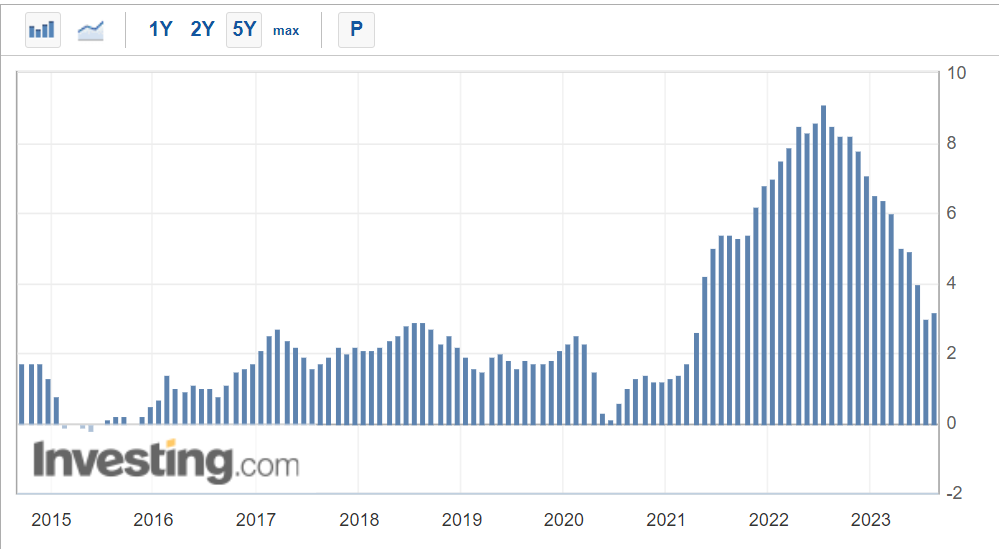

ИПЦ достиг 40-летнего пика 9,1% прошлым летом и с тех пор неуклонно снижается, однако темпы роста цен по-прежнему сильно превышают желательный для ФРС уровень.

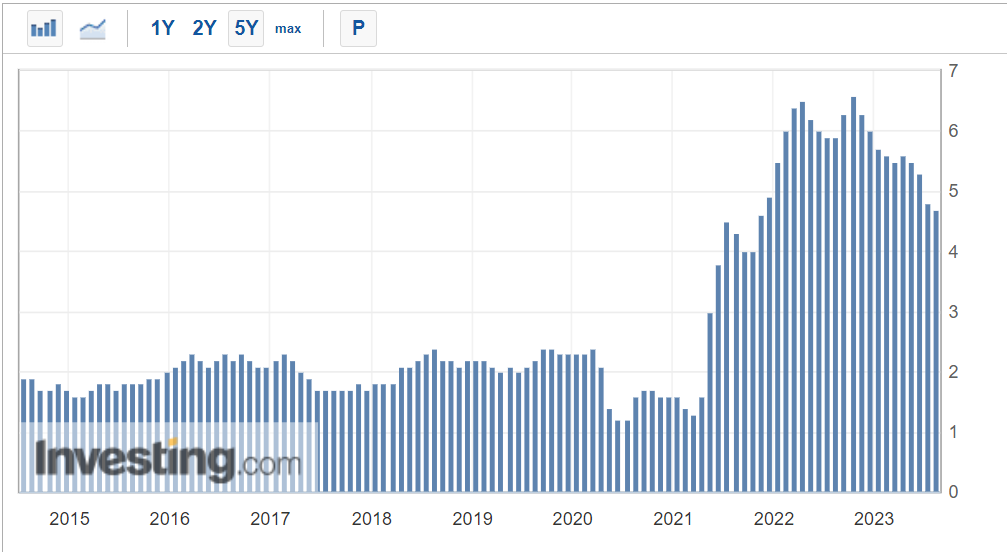

Между тем, месячный базовый ИПЦ, не учитывающий цены на продукты питания и энергоносители, ожидается на уровне 0,2%, годовой — на уровне 4,6%.

Руководители ФРС пристально следят именно за базовым показателем. По их мнению, он точнее позволяет судить о будущем направлении инфляции.

Мой прогноз:

По моему мнению, ИПЦ подчеркнет существенный риск нового всплеска инфляции, которая и без того сильно превышает уровни, соответствующие цели ФРС в 2%.

Поэтому я считаю, что текущие условия не указывают на необходимость начала смягчения политики ФРС, и пройдет еще немало времени, прежде чем центробанк сможет объявить о выполненной миссии в борьбе с инфляцией.

3. Среда, 20 сентября: решение ФРС по ставкам

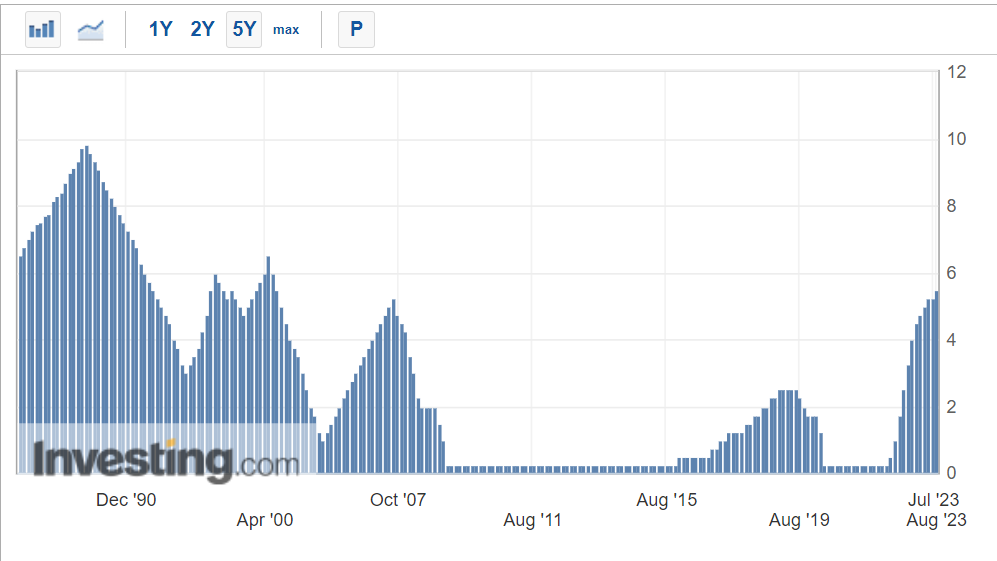

ФРС объявит свое решение по процентным ставкам 20 сентября в 14:00 ET (21:00 мск). Американский центробанк повысил ставки на 11 из 12 последних заседаний.

В рамках продолжающейся борьбы с инфляцией в июле ставка по федеральным фондам была поднята на четверть процентного пункта до диапазона 5,25–5,50% (максимальный уровень с января 2001 года).

Согласно инструменту мониторинга за ставкой по федеральным фондам, по состоянию на утро среды финансовые рынки оценивали в 86% вероятность того, что центробанк оставит ставки на текущих уровнях, и в 14% вероятность увеличения ставок на 25 базисных пунктов.

Вскоре после публикации заявления ФРС председатель Джером Пауэлл выступит на пресс-конференции. Инвесторов будет интересовать, как он оценивает тренды инфляции и экономического роста, и что это означает с точки зрения темпов ужесточения денежно-кредитной политики.

В своем выступлении на экономическом симпозиуме в Джексон-Хоул (Вайоминг) на прошлой неделе Пауэлл заявил, что центробанк будет проявлять осмотрительность при принятии решения о дальнейшем ужесточении денежно-кредитной политики, при этом он дал ясно понять, что ФРС пока не пришла к заключению, что ключевая ставка достаточно высока, чтобы гарантировать возврат инфляции к целевому уровню 2%.

Мой прогноз:

Хотя инфляция остается упрямо высокой, а экономика проявляет больше стойкости, чем ожидалось, мне лично кажется, что на сентябрьском заседании ФРС воздержится от повышения ставок. Ключевая ставка при этом останется в диапазоне 5,25–5,50%.

Вместе с тем в заявлении FOMC, как мне кажется, будет снова говориться о том, что центробанк по-прежнему полон решимости добиться снижения инфляции до целевого уровня 2% и будет принимать решения в зависимости от поступающих макроданных на каждом конкретном заседании.

Помимо этого, Пауэлл, по моему мнению, будет придерживаться «ястребиного» тона и повторит сказанные в Джексон-Хоуле слова о том, что ФРС еще предстоит проделать работу, чтобы обуздать инфляцию.

Это будет означать, что до конца 2023 года, возможно, на ноябрьском заседании, не исключено еще одно повышение ставок. Трейдеры оценивают приблизительно в 50% вероятность того, что в конце этого года ставка по федеральным фондам ФРС будет находиться в диапазоне 5,50–5,75%. Между тем, надежды на понижение ставок к началу 2024 года почти испарились.

ФРС рискует совершить большую ошибку, если начнет смягчать политику слишком скоро, что приведет к новому усилению инфляционного давления. У американского центробанка скорее есть пространство для повышения ставок, нежели для их снижения, при условии, что он следит за цифрами.

Всю необходимую вам информацию вы можете найти на InvestingPro!

***

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по DJIA через фонд SPDR® Dow Jones Industrial Average ETF Trust (NYSE:DIA). У меня также была открыта длинная позиция по биржевым фондам Energy Select Sector SPDR ETF (NYSE:XLE) и Health Care Select Sector SPDR ETF (NYSE:XLV). Кроме того, у меня была открыта короткая позиция по S&P 500, Nasdaq 100 и Russell 2000 через биржевые фонды ProShares Short S&P500 (NYSE:SH), ProShares Short QQQ (NYSE:PSQ) и ProShares Short Russell2000 (NYSE:RWM).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.