Биткоин подпрыгнул к $72 000 на фоне широкого роста криптовалют

Рынок акций снизился по итогам недели, завершившейся 11 августа, на фоне дальнейшего роста доходности казначейских облигаций и доллара США. Календарь публикации макроэкономических данных на эту неделю скудный. Главный релиз — отчет по розничным продажам (15 августа).

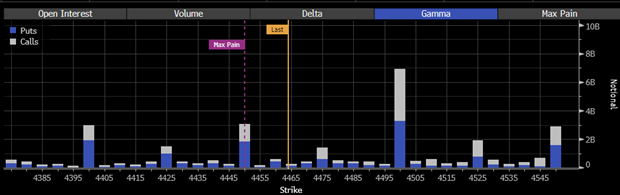

Впрочем, на этой неделе состоится экспирация опционов, а это означает, что уровни опционов, вероятно, окажут решающее влияние на рынок. Однако, как только экспирация опционов останется позади, волатильность, скорее всего, усилится на следующей неделе.

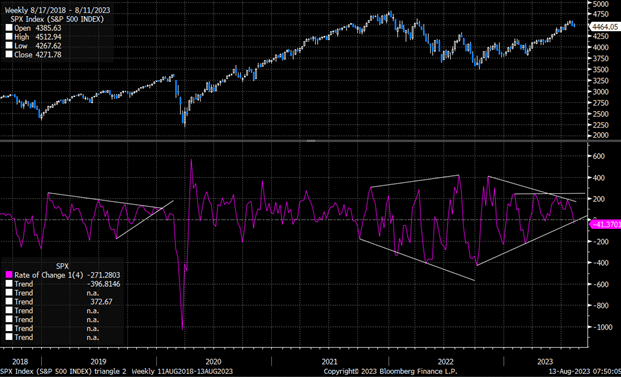

Темпы изменения S&P 500 за 4 недели отражают продолжающуюся консолидацию рынка, при этом на последней неделе появились признаки дивергенции и расширения диапазона.

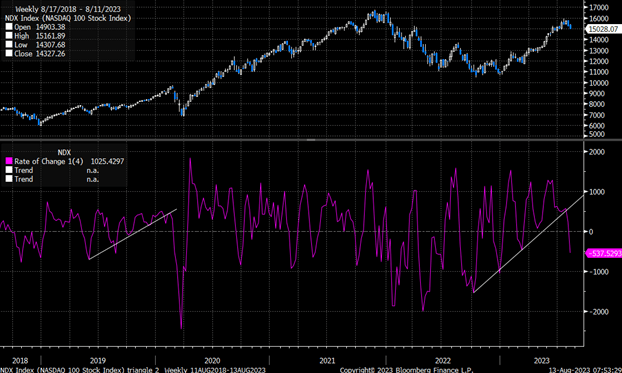

Еще очевиднее этот процесс проявился на графике Nasdaq 100. Диапазон этого индекса сужался на протяжении нескольких недель.

Однако на минувшей неделе произошел резкий пробой вниз, а значит, индекс, возможно, перестанет расти при уменьшении волатильности, как раньше.

Что, пожалуй, еще важнее, при образовании гэпа ниже восходящего тренда на прошлой неделе графикам Nasdaq 100 был нанесен урон. Восходящий тренд по индексу сохранялся с минимума 13 марта.

Последние события могут означать значительный слом тренда, если только индекс не сможет заполнить гэп, образовавшийся в начале прошлой недели.

В любом случае мы получили очень «медвежий» сигнал о том, что недавнее ралли вдоль линии тренда закончилось, и индексу предстоит дальнейшее падение, возможно к линии вторичного тренда в районе 14 300.

Вдобавок к этому, на графике образовался гэп ниже 50-дневной скользящей средней, а это тоже говорит о потенциальной смене тренда. Nasdaq 100 в течение восьми дней торгуется ниже 10-дневной экспоненциальной скользящей средней, а это свидетельствует о том, что краткосрочный тренд стал «медвежьим».

На графике XLK тоже образовался гэп ниже линии тренда, при этом фонд упал ниже 50-дневной скользящей средней и начал торговаться ниже 10-дневной экспоненциальной скользящей средней.

Урон на графиках S&P 500 не такой сильный, как на графиках Nasdaq 100 и XLK, но краткосрочный тренд был пробит, и индекс торгуется ниже 10-дневной экспоненциальной скользящей средней.

Следующие ключевые уровни для индекса — 50-дневная скользящая средняя и линия долгосрочного тренда в районе 4425, пробой которой также заполнит гэп от 10 июля. Пробой 4425 создаст условия для падения к 4390, при котором ситуация начнет в корне меняться.

На этой неделе может произойти откат к минимум 4400, учитывая уровни гаммы по индексу, судя по которым на 4400 находится стена пут. Стена пут — это уровень скопления максимальной гаммы по опционам пут.

Существенное влияние на направление рынка на этой неделе окажет доллар, поскольку укрепление доллара означает ужесточение финансовых условий и снижает вероятность ралли рынка акций.

Доллар преодолел важные уровни сопротивления и поднялся выше ключевого краткосрочного нисходящего тренда. Следующий важный уровень сопротивления для индекса доллара находится в районе 103,50.

В добавок ко всему, доходность 30-летних казначейских облигаций совершает пробой и поднимается выше паттерна «бычий флаг». Доходность может превысить октябрьские максимумы и подняться примерно до 4,5%, достигнув нового максимума цикла.

Одной из причин вероятного дальнейшего повышения доходности на долгом конце кривой является продолжающийся рост цен на нефть, несмотря на укрепление доллара. Нефть дорожает благодаря улучшившимся экономическим перспективам США и сокращению добычи.

Нефтяные котировки преодолели зону консолидации около $83 и теперь готовы к росту к средней или нижней части района $90–100.

Вслед за ценами на нефть растут и цены на бензин, которые превысили уровни сопротивления $2,90. Теперь цены на бензин могут подняться примерно до $3,05.

Стоит также упомянуть слабую динамику таких рынков, как Тайвань, ключевой индекс которого, похоже, сформировал паттерн «двойная вершина». Тайваньский рынок сейчас уперся в «линию шеи», готовясь совершить пробой вниз. В ближайшие дни индекс может заполнить гэп в районе 16 300.

Тайваньский рынок может быть опережающим индикатором для полупроводникового сектора США, поскольку на графике VanEck Semiconductor ETF (NASDAQ:SMH) появились похожие тревожные сигналы — фонд совершил пробой из паттерна «растущий клин». Не исключено, что он заполнит гэп в районе $129.

Полупроводниковый сектор окажет решающее влияние на направление рынка, особенно если сохранятся трудности у акций NVIDIA (NASDAQ:NVDA). Ажиотаж вокруг искусственного интеллекта, возможно, спадает, и это сказывается на секторе.

После $400 акции NVIDIA могут упасть примерно к $370. Этот сценарий может стать еще более релевантным, если поток заказов от китайских интернет-гигантов окажется единичным событием. Из-за него NVIDIA могла завысить свои квартальные прогнозы.

Слабость также заметна на графике акций AMD (NASDAQ:AMD), которые сейчас повторно проверяют на прочность поддержку на $107,50. В случае ее пробоя бумаги могут устремиться в сторону $80.

Удачной вам недели!

Всю необходимую вам информацию вы можете найти на InvestingPro!