Биткоин подпрыгнул к $72 000 на фоне широкого роста криптовалют

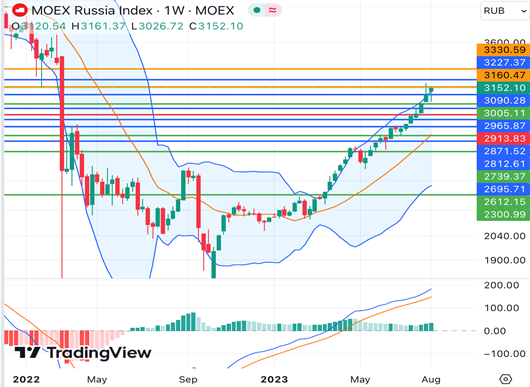

Российский фондовый рынок к середине сессии пятницы не показывал значительных изменений в рублевом сегменте и находился под давлением в долларовом из-за слабости национальной валюты. Индекс Мосбиржи к 14:40 мск вырос на 0,16%, до 3153,8 пункта. Долларовый РТС упал на 0,81%, до 1009,43 пункта.

На уходящей неделе индекс Мосбиржи воздержался от обновления локальных максимумов, но все же прибавил около 1,8% после периода нисходящей коррекции, в рамках которой удержался выше 3000 пунктов. Индекс РТС из-за слабости рубля потерял около 0,7%. Динамика российского рынка во многом продолжала определяться рублем и корпоративными историями.

VK (MCX:VKCODR), Распадская (MCX:RASP) и РУСАЛ (MCX:RUAL) представили слабые финансовые результаты за 1-е полугодие текущего года, а Полиметалл (MCX:POLY), торги акциями которого все еще приостановлены на Мосбирже, опубликовал сильные операционные полугодовые результаты.

Поддержку акциям VK в конце недели, в то же время, оказали новости об утверждении редомициляции в Россию и делистинге с Лондонской фондовой биржи.

Магнит (MCX:MGNT) завершил выкуп акций у зарубежных инвесторов, которые учитывались в российской депозитарной и расчетной инфраструктуре.

Акции ВТБ (MCX:VTBR) подскочили на новостях о получении госпакета акций Объединенной судостроительной корпорации (ОСК).

Акции НМТП (MCX:NMTP) по ходу недели резко выросли, очевидно, на фоне надежд на дивидендные выплаты.

Рубль на Мосбирже к середине сессии пятницы сохранял слабость и терял порядка 0,5-1% к доллару, евро и юаню, располагаясь у 98,40 руб., 108,30 руб. и 13,55 руб. соответственно. Российская валюта в пятницу обновила очередные минимумы с марта 2022 года к доллару (98,45 руб.) и евро (108,22 руб.), находясь вплотную к минимуму этой недели по отношению к юаню (13,56 руб.).

Рубль вновь завершает неделю с потерями, при этом нисходящий тренд не смогло приостановить даже решение ЦБ РФ приостановить покупку валюты в рамках бюджетного правила до конца 2023 года. В итоге рубль за последние пять дней потерял около 2,8% к доллару, 2,6% к евро и около 2% к китайскому юаню. На данный момент у российской валюты по-прежнему нет значимых экономических факторов поддержки.

Эмитенты

В лидерах роста к середине сессии находились акции Русснефти (MCX:RNFT) (+4,89%), котировки ТМК (MCX:TRMK) (+4,60%), акции НМТП (+2,16%), расписки TCS Group (MCX:TCSGDR) (+2%), бумаги Газпром нефти (MCX:SIBN) (+1,73%), расписки VK (+1,1%).

Акции Русснефти в пятницу подскочили, несмотря на отсутствие новостей по промежуточным дивидендам за 2023 год, которые накануне должен был обсудить совет директоров компании.

Интерес к акциям ТМК, очевидно, поддерживался ожиданиями выплаты уже рекомендованных дивидендов за 1-е полугодие 2023 года в размере 13,45 руб. на акцию (текущая доходность 5,8%).

Расписки VK восстанавливали позиции вслед за падением накануне. Акционеры группы утвердили редомициляцию в Россию. Группа также планирует провести делистинг расписок с Лондонской фондовой биржи.

В наибольшем минусе к середине сессии пребывали акции Белуги (MCX:BELU) (-1,04%), бумаги Мосбиржи (MCX:MOEX) (-0,98%), котировки ВТБ (-0,96%), акции М. Видео (MCX:MVID) (-0,84%), расписки Озона (MCX:OZONDR) (-0,81%).

Внешний фон: неоднозначный

Биржи Европы: негативный настрой.

Индекс Euro Stoxx 50 к середине сессии ускорил снижение и терял около 0,9%, отыгрывая ухудшение настроений в Азии и США, несмотря на некоторые позитивные сигналы по экономики Великобритании. Так, ВВП Соединенного Королевства во 2-м квартале 2023 года вырос на 0,2% к/к, а в июне увеличился на 0,5% м/м.

Нефтяной рынок: умеренно позитивный настрой.

Ближайшие фьючерсы на нефть Brent и WTI к середине сессии перешли к повышению и прибавляли около 0,5%, пытаясь вернуться к восходящему движению после небольшой коррекции. Международное энергетическое агентство в пятницу сохранило оценку роста спроса на нефть в 2023 году на уровне 2,2 млн баррелей в день, но ухудшило оценку роста спроса в 2024 году на 150 тыс. барр./день, до 1 млн барр./день на фоне неблагоприятных экономических условий.

Биржи США: нейтральный настрой.

Фьючерс на индекс S&P 500 к середине сессии в РФ терял около 0,1%, консолидируясь перед выходом данных по производственной инфляции страны за июль (возможное некоторое ускорение роста). В целом американский рынок находится на грани перехода к более масштабному краткосрочному снижению в рамках фиксации прибыли и коррекции индексов от многомесячных максимумов. Сценарий приостановки повышения процентных ставок ФРС уже во многом заложен в цены.

События дня:

- индекс цен производителей США в июле (15.30 мск),

- торговый баланс России в июне (16.00 мск),

- индекс потребительского доверия и инфляционных ожиданий Университета Мичиган за август (17.00 мск),

- ВВП России во 2-м кв. 2023 г. (19.00 мск),

- акции ТГК-14 (MCX:TGKN) последний день торгуются с дивидендами за 1-е полугодие 2023 г.

Рынок внутри дня

Зарубежные фондовые площадки в пятницу не показывали единства в настроениях в ожидании выхода данных по производственной инфляции в США.

Мировых инвесторов в конце недели напугали новые сложности в секторе недвижимости Китая.

Индексы Мосбиржи и РТС изменились незначительно в ожидании новых дивидендных сигналов.

По итогам недели рублевый индикатор показывает сдержанный рост и остается в среднесрочном восходящем тренде, позволяя инвесторам зарабатывать в условиях более низкого рубля.