Три ключевых отчета недели для поддержки AI-тренда

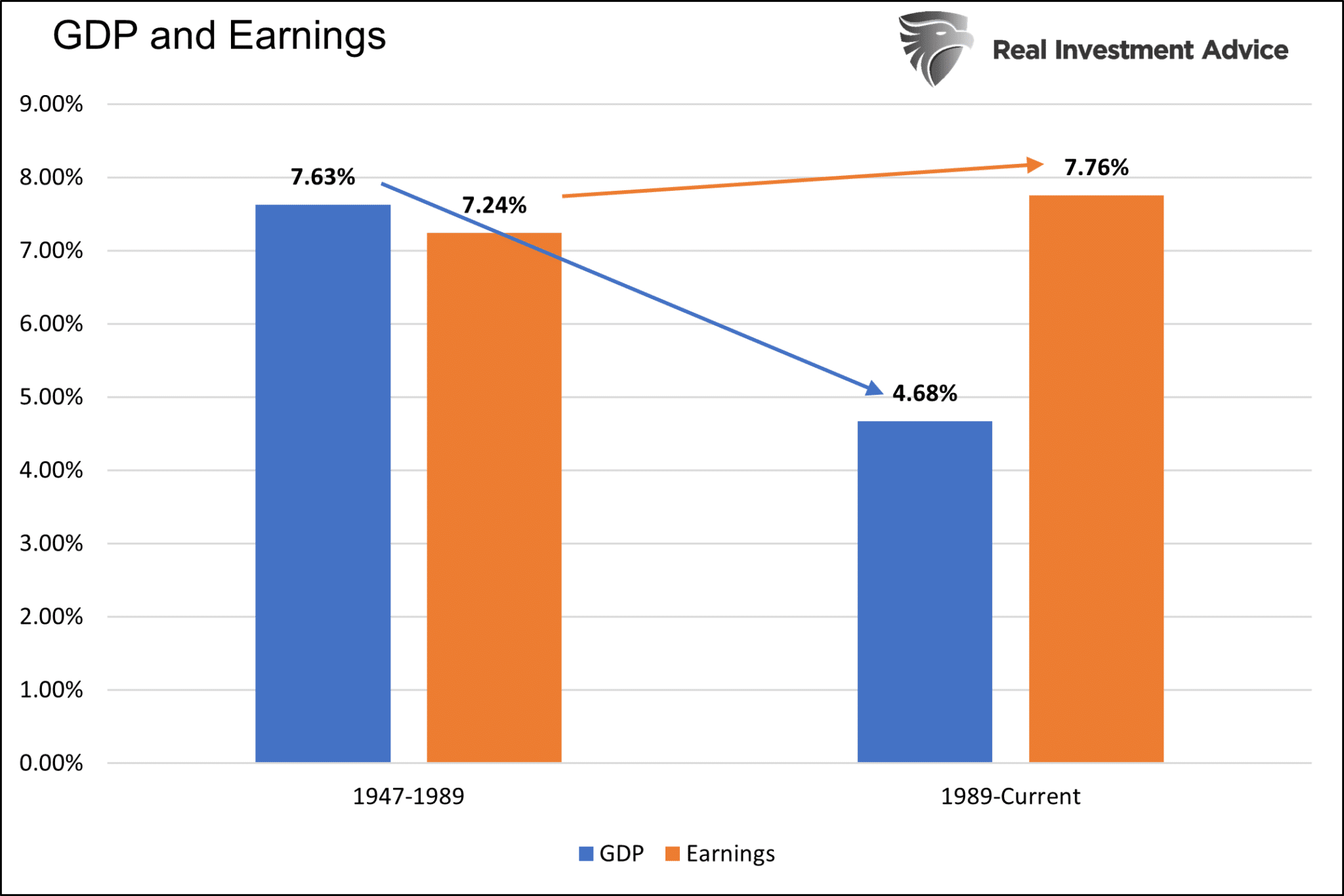

• Темпы роста ВВП сильно замедлились за последние 30 лет, а темпы роста корпоративной прибыли несколько ускорились.

• Более низкие процентные и налоговые ставки вместе с увеличением левериджа оказали заметное положительное влияние на чистую прибыль компаний.

• Результаты нашего анализа данных McDonald’s, Pepsi и Clorox согласуются с этими выводами ФРС.

• Может ли прибыль сохранить свою недавнюю траекторию роста без помощи низких процентных и налоговых ставок?

Федеральная резервная система (ФРС) предупреждает в своей недавней публикации о «существенно более слабом росте прибыли и доходности акций в будущем». В своей статье Майкл Смолянски объясняет, как изменения процентных ставок и ставок корпоративных налогов оказывали сильную поддержку прибыли корпораций на протяжении последних 30 лет. Это позволило фондовому рынку показать более сильные результаты, чем он показал бы в противном случае.

Инвесторам крайне важно понимать причины более сильной прибыли корпораций и динамики фондового рынка в прошлом. Однако еще важнее для них будущее — им нужно попытаться оценить вероятное влияние процентных и налоговых ставок на рост прибыли и цены акций.

Чтобы развить поднятую в статье ФРС тему, ниже мы проведем анализ нескольких хорошо известных компаний и посмотрим, каким образом низкие процентные и налоговые ставки положительно отразились на их финансовых показателях. Но для начала давайте приведем краткое содержание статьи ФРС.

Конец эры

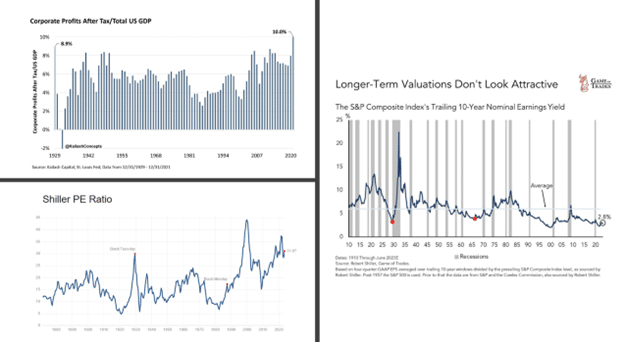

Как видно на графике ниже, последние 30 лет прибыль компаний росла более быстрыми темпами, чем предыдущие 40 лет. Прибыль росла уверенными темпами, несмотря на заметное замедление экономического роста.

В своей статье Смолянски приводит два ключевых фактора, объясняя причины этого расхождения между темпами роста прибыли и экономики. В его статье, в частности, говорится:

«Мой основной вывод состоит в том, что предшествовавший пандемии 30-летний период был исключительным. В те годы существенно снизились как процентные ставки, так и ставки корпоративных налогов. Механическим эффектом этого стало существенное усиление роста корпоративной прибыли. В частности, я обнаружил, что снижение процентных ставок и ставок корпоративных налогов обеспечило более 40% роста реальной корпоративной прибыли в период с 1989 по 2019 год».

Без поддержки со стороны процентных и налоговых ставок корпоративная прибыль выросла бы на 4,50% вместо 7,76%, если исходить из того, что рассчитанный Смолянски вклад в 40% соответствует действительности. Это сопоставимо с темпами роста ВВП за последние 30 лет. Как мы увидим ниже, 40% — это, пожалуй, разумная оценка.

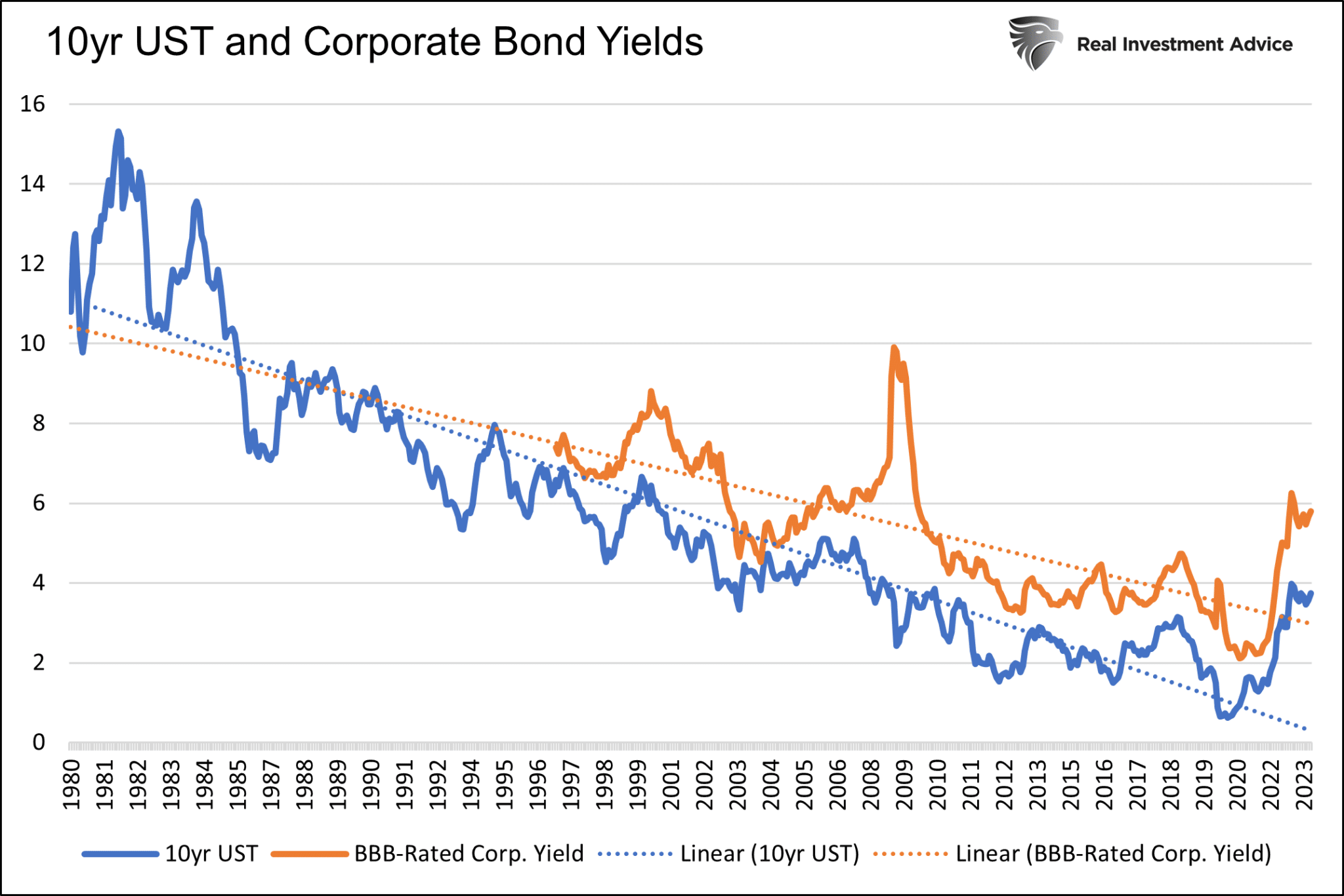

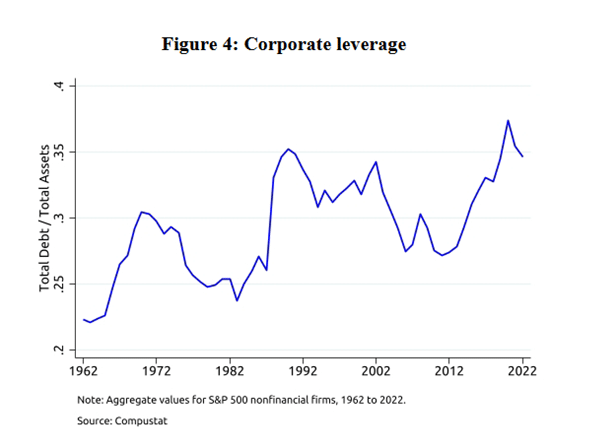

Процентные ставки

Как видно на графике ниже, доходность казначейских облигаций США и корпоративных долговых обязательств неуклонно снижалась в течение последних 30 лет. В результате дешевизны привлечения средств леверидж в корпоративном секторе, как видно на втором графике, увеличился до рекордных максимумов. Увеличение корпоративного левериджа и снижение процентных расходов — верный способ повысить прибыль.

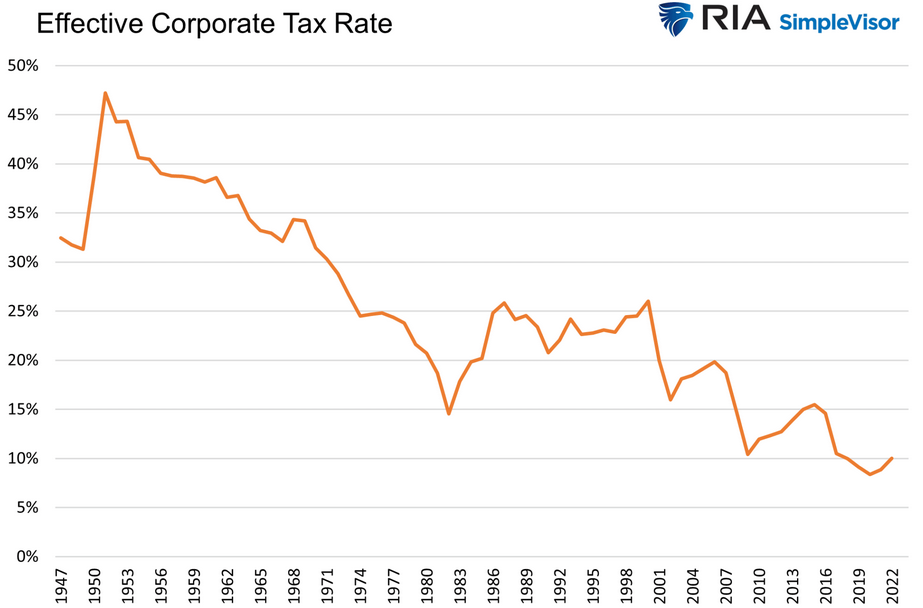

Ставки налогов

В статье ФРС отмечается следующее:

«К 1989 году эффективная ставка налога на прибыль компаний, рассчитываемая путем деления совокупных налоговых расходов на совокупный доход до вычета налогов, составляла 34%, снизившись с 44% за период с 1962 по 1982 год. За период с 1989 по 2007 год, завершившийся непосредственно перед началом финансового кризиса, эффективная корпоративная ставка в среднем составила 32%.

Затем в годы после финансового кризиса она немного сократилась. Следующее важное снижение произошло после принятия в 2017 году Закона о сокращении налогов и занятости, по которому установленная ставка корпоративного налога снизилась с 35% до 21%. После этой реформы эффективная ставка налога на корпоративную прибыль сократилась с 23% в 2016 году до 15% в 2019 году».

Как видно на графике ниже, налоговые поступления по эффективной ставке налога на корпоративную прибыль как доля от доходов до вычета налогов сейчас составляют порядка 10% по сравнению с 25% в конце 1980-х годов.

McDonald’s, Pepsi и Clorox

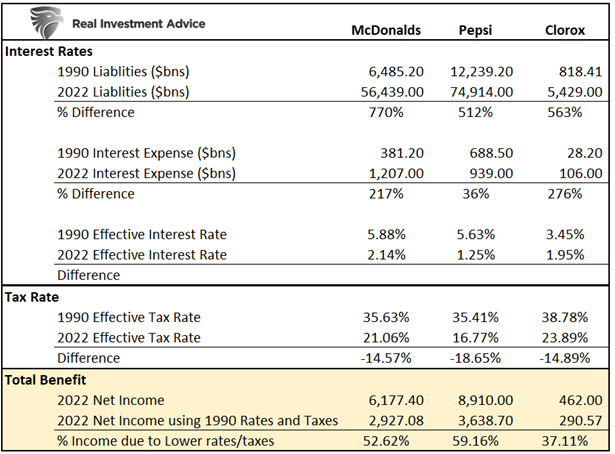

Чтобы доказать выгоду от снижения процентных и налоговых ставок, давайте подсчитаем, как оно помогло улучшить прибыль трех крупных, широко известных компаний. В таблице ниже сопоставляются уровни долга, процентные расходы и эффективные налоговые ставки компаний McDonald’s (NYSE:MCD), PepsiCo (NASDAQ:PEP) и Clorox (NYSE:CLX) за период с 1990 по 2022 год.

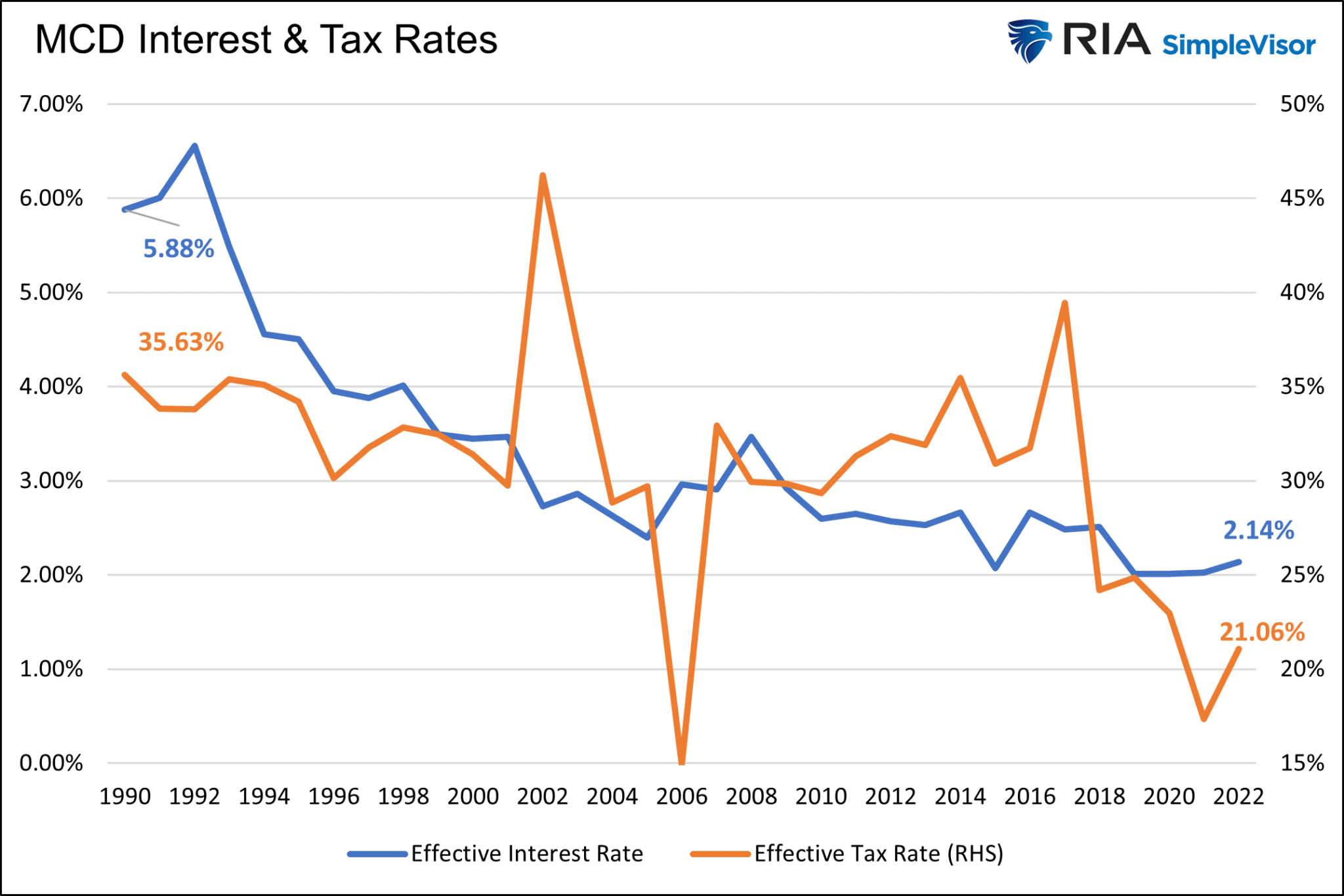

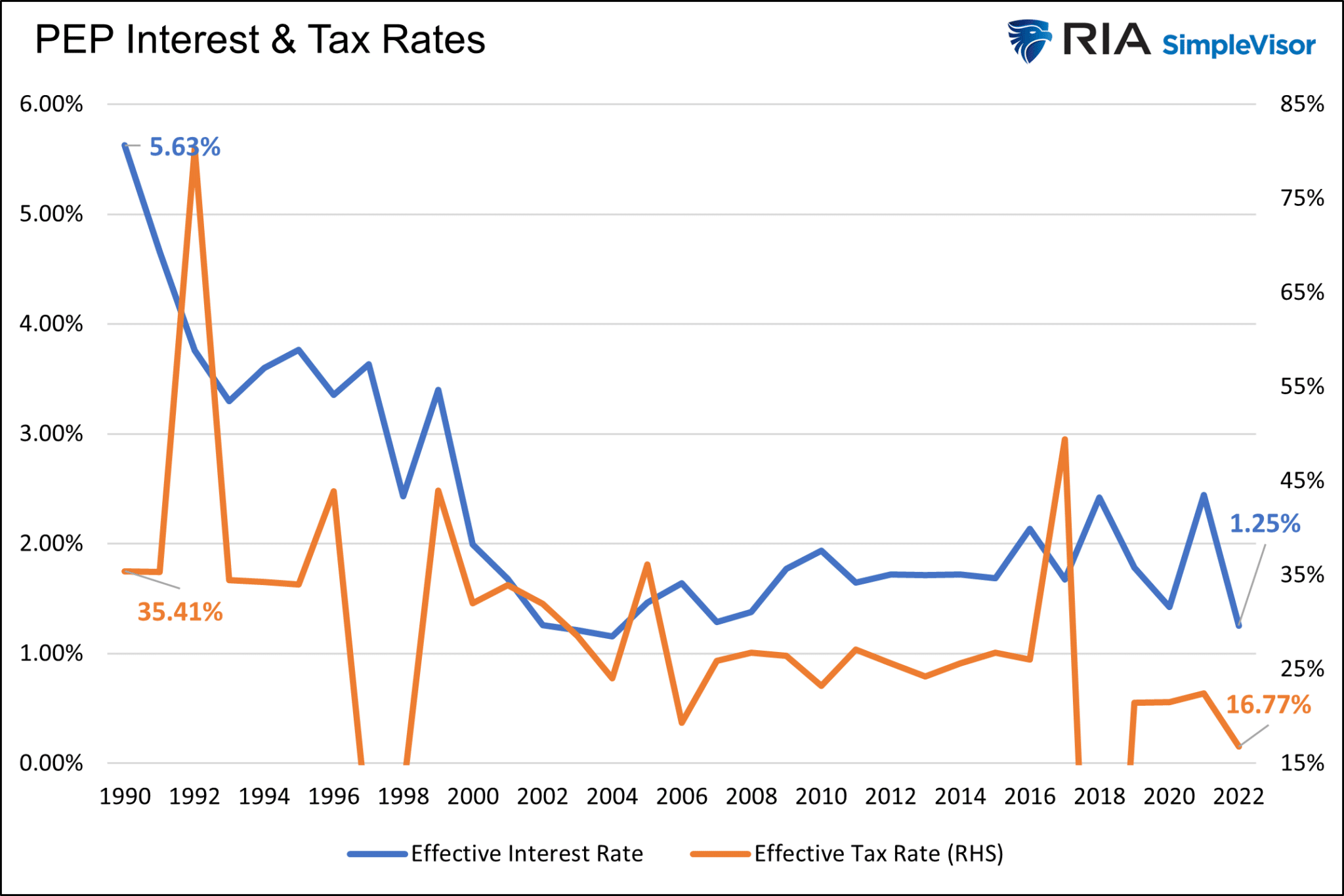

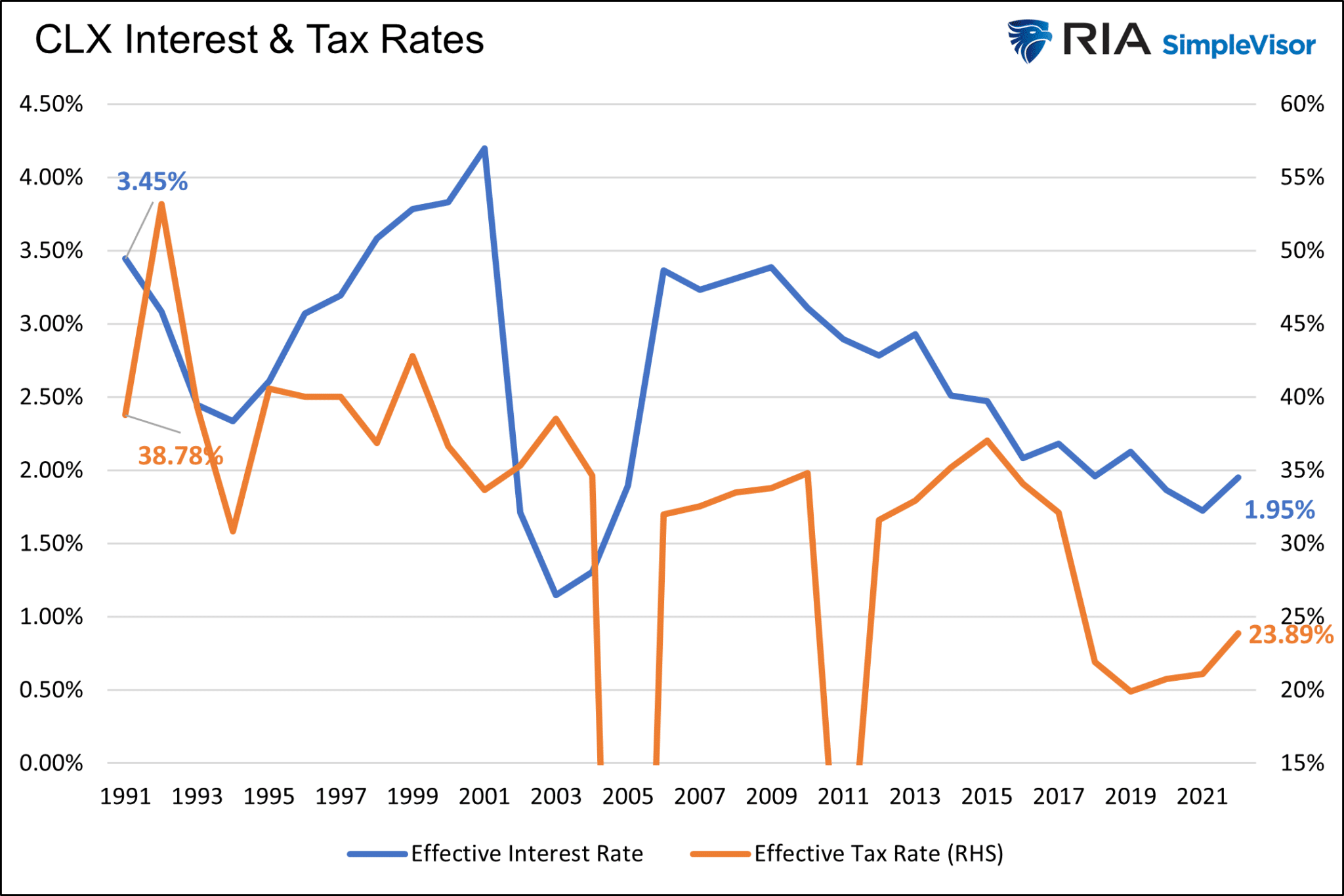

Долговая нагрузка всех трех компаний увеличилась гораздо сильнее процентных расходов за счет более низких ставок. У McDonald's и Pepsi снижение эффективной процентной ставки было значительным, у Clorox — не таким резким, но все же существенным. Эффективная налоговая ставка компаний снизилась на 15-20%.

Как можно видеть внизу таблицы, снижение процентных и налоговых ставок оказало ощутимое влияние на прибыль компаний.

Оценка Майкла Смолянски, согласно которой процентные и налоговые ставки в совокупности увеличили прибыль примерно на 40%, в целом согласуется с нашим анализом.

На графиках ниже отражены изменения налоговых и процентных ставок наших трех компаний за последние 30 лет.

Будущие процентные и налоговые ставки

Вероятность того, что низкие процентные и налоговые ставки будут и дальше существенно стимулировать рост, очень низка.

Эта крайне благоприятная эра для акций, похоже, осталась позади.

Учитывая, что дефициты бюджета продолжат расти гораздо быстрее экономики, правительство вряд ли сможет позволить себе понижение корпоративных налогов. Налоги, скорее, будут повышаться. Процентные ставки могут снова вернуться на низкие уровни последних десяти лет. Тем не менее, если только ставки не станут отрицательными, у компаний будет мало возможностей для ощутимого снижения эффективной процентной ставки.

Следовательно, в совокупности темпы роста корпоративной прибыли в будущем, вероятно, будут ближе к темпам роста ВВП. Таким образом, разрыв между ВВП и прибылью, на который мы указывали в начале статьи, вероятно, исчезнет.

Рост прибыли темпами около 4% — это неплохо. Но текущие высокие оценки акций основаны на сильном росте прибыли. Рост темпами, как у ВВП, не закладывается в прогнозах и, вероятно, окажет давление на акции.

Иными словами, инвесторы не захотят платить больше среднего за рост прибыли ниже среднего.

Заключение

Как отмечается в статье ФРС:

«Может возникнуть соблазн рассчитывать на бесконечное продолжение исключительно сильной динамики фондового рынка последних трех десятилетий. Однако мой анализ указывает на иной сценарий. Доходность акций и темпы роста корпоративной прибыли, вероятно, существенно снизятся в будущем. Этот вывод основан на минимальном предположении о том, что у процентных ставок и эффективных ставок корпоративного налога очень немного пространства для падения ниже уровней 2019 года».

Благоприятные факторы, благодаря которым темпы роста прибыли последние 30 лет примерно на 3% опережали темпы роста ВВП, вероятно, остались позади. Без этой помощи прибыль, скорее всего, будет отставать от номинального ВВП. При этом нам не стоит забывать о возможности повышения процентных и налоговых ставок. Рост прибыли темпами 4% может оказаться максимально благоприятным сценарием. Негативным же сценарием будет сохранение процентных ставок в районе текущих уровней и/или повышение налоговых ставок.

Как мы отмечали выше:

«Инвесторы не захотят платить больше среднего за рост прибыли ниже среднего».