Специально для Investing.com

Наш ежемесячный обзор барометров, настроений и драйверов рынка посвящен традиционно трем категориям трейдеров:

- инвесторам в акции, которые хотят понять, как внешние и внутренние барометры влияют на отдельные российские или иностранную бумаги, и на что сделать акценты в своих портфелях;

- спекулянтам, торгующим сырьем, валютой, индексами;

- инвесторам в сырьевые активы, валюту, индексы.

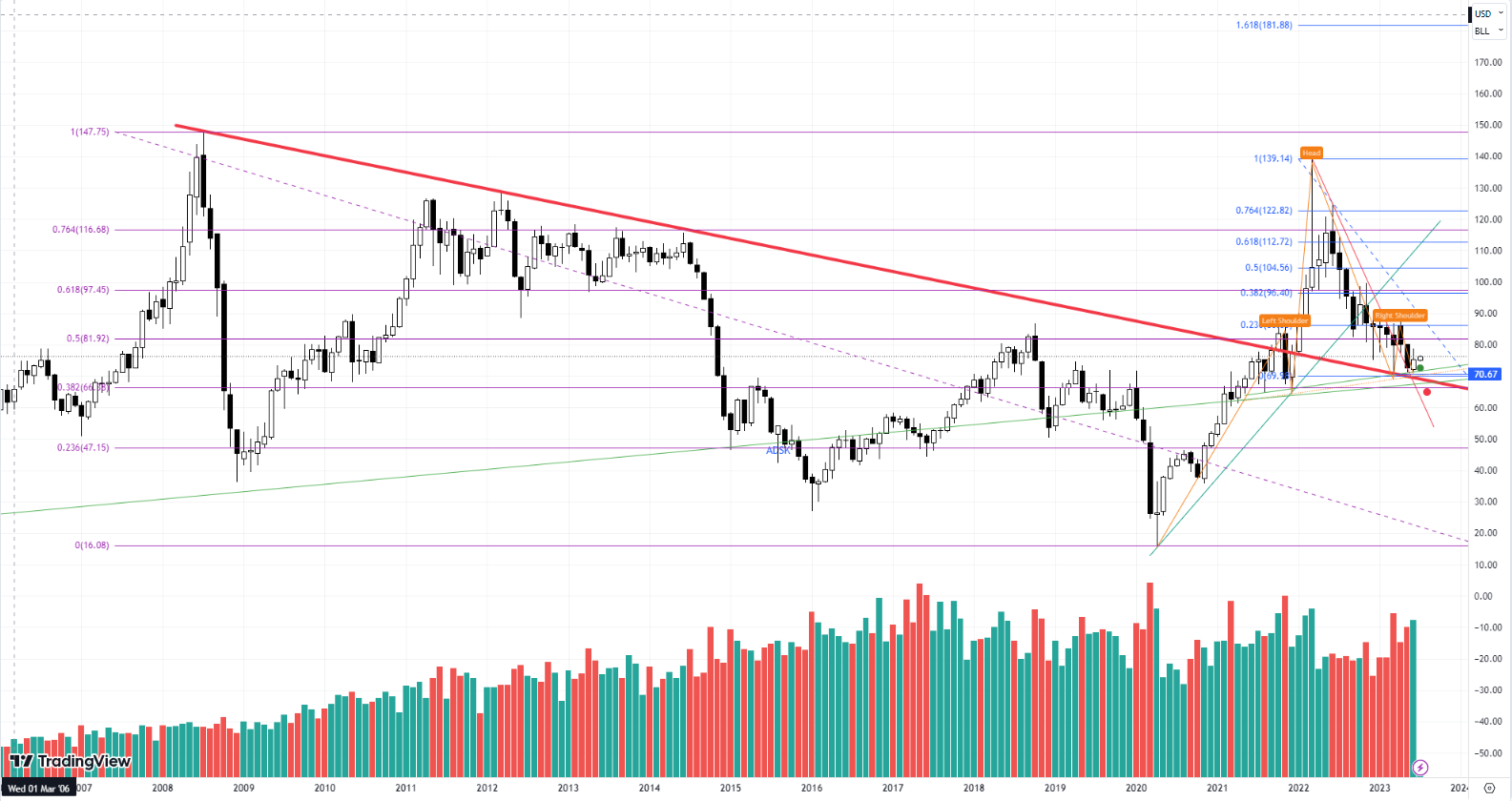

Brent

Основной тренд – восходящий с августа 2021 года (около 72 долларов). Важных трендов, соответствующих основному, нет.

Действующая фигура – «голова-плечи» марта 2021 года, линия «шеи» совпадает с восходящим трендом 2021 года.

Стратегические уровни Фибоначчи – 38,2% (66,3 доллара) к падению нефти с июля 2008 года по апрель 2020 года.

Если вы – инвестор в акции

Картинка на графике нефти складывается весьма удачно для тех, кто делает ставку на рост российского нефтегазового сектора, да и для всего рынка в целом. Бычьих сигналов на нефти масса: нефть, в июне удерживаясь над уровнем 72 доллара, добила нисходящий тренд марта 2022 года; фигура «голова-плечи» не пошла по классике, а это предвещает скоростной рост как минимум до пика фигуры (140 долларов за баррель).

Так что фон, который создают нефтяные котировки, благоприятен для покупки акций нефтяных компаний. Единственное – среди них стоит выбирать бумаги без жестких нисходящих трендов и такие, где основными (самыми долгосрочными) являются восходящие тренды. Это бумаги «Лукойла» (MCX:LKOH), «Роснефти» (MCX:ROSN), «Газпром нефть» (MCX:SIBN), префы «Татнефти» (MCX:TATN_p), из второго эшелона обыкновенные акции «Башнефти» (MCX:BANE).

Если в целом говорить о рынке, то среди самых ликвидных акций идеи для среднесрочных и долгосрочных инвестиций есть фактически по всем бумагам. Исключение – акции без восходящих трендов. К таким, сейчас относятся акции «Юнипро» (MCX:UPRO) и X5 Group (MCX:FIVEDR).

Если вы спекулируете нефтяными фьючерсами

Менее опасными сейчас являются лонги. Делать акценты на шорты можно будет только после падения нефти под уровень 66,3, где сконцентрировано несколько поддержек разной степени силы и вида. Подсказок, что такой пробой может случиться, пока нет.

Если вы хотите инвестировать деньги в нефть

Несмотря на рост нефти в июне и начале июля, для долгосрочных инвестиций на нефти марки Brent сохраняется достойное соотношение риска на доход. Покупая бумаги в районе 77 долларов за баррель, заработать можно порядка 80%, а потерять порядка 15% (без учета иррациональности нашего рынка и рисков ликвидности наших фьючерсов).

Если такие стопы неприемлемы для вашей стратегии, то можно отложить сделку до пробоя сопротивления уровня коррекции по Фибоначчи 23,8% (86,6 доллара) к падению нефти с марта 2022 по март 2023 года или касания поддержки восходящего тренда августа 2021 года (около 72 долларов) или купить бумаги сейчас, но заранее продумать усреднение позиции у указанных уровней.

Пара евро-доллар

Основной тренд – нисходящий июля 2008 года (1,163). Среди важных трендов, соответствующих основному – нисходящий ноября 2009 года (1,33), февраля 2018 года (1,21). Трендов против основного нет.

Действующая фигура – «расширяющаяся формация» 2015 года (с границами примерно 1,45 и 0,945).

Стратегические уровни Фибоначчи – 50% к росту евро против доллара 1985 года до 2008 года (смоделированная история – 1,085).

Если вы – инвестор на российской бирже

Евро в июне совершил маленькую победу над долларом, взяв стратегический уровень коррекции по Фибоначчи – 50% к росту евро против доллара 1985 года до 2008 года (смоделированная история – 1,085). Пока этот уровень для графика – поддержка, можно надеяться на продолжение роста евро против доллара. Поговорка «дешевый доллар – дорогая нефть» подтверждает наши размышления по предыдущему инструменту.

Если вы – спекулянт по паре

Несмотря на некий позитив, наметившийся по евро, менее опасными на текущий момент являются шорты. Акценты на лонги можно будет делать, когда на евро против доллара сможет установить хоть сколько-нибудь внятный восходящий тренд.

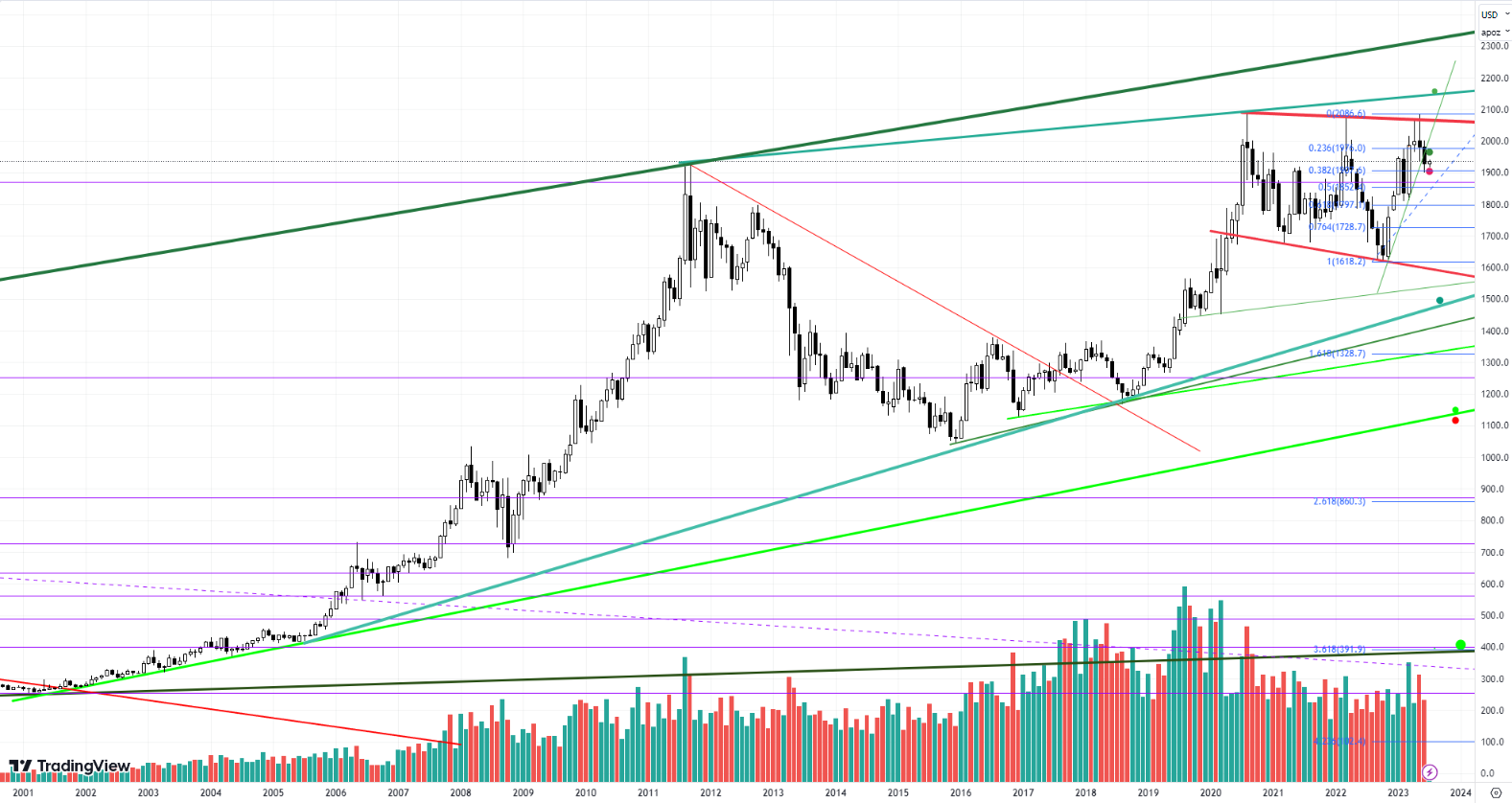

Золото

Основной тренд – восходящий 1976 года (около 400 долларов за унцию) с канальной линией сопротивления (около 2340 долларов за унцию). Среди важных трендов, соответствующих основному – восходящие:

- марта 2001 года (примерно 1150 долларов за унцию),

- июля 2005 года (примерно 1490 долларов за унцию),

- ноября 2015 года (примерно 1425 долларов за унцию),

- декабря 2016 года (примерно 1345 долларов за унцию),

- ноября 2022 года (примерно 1965 долларов за унцию).

Есть нисходящий тренд против основного на срезе месяца – августа 2020 года (примерно 2060 долларов за унцию). Имеет канальную линию.

Действующей фигуры нет.

Стратегические уровни Фибоначчи – 361,8 (2500 долларов за унцию) к падению бумаг в 1979-1999 гг.

Если вы – инвестор на российской бирже

В июне золото не удержало поддержку восходящего тренда октября 2022 года. Соответственно у него появились риски достаточно серьезной коррекции от 7 до 22%. Чтобы не отвлекать внимание инвесторов от российских фондовых активов, золото должно быть спокойным – не сильно падать и расти. В оставшуюся часть лета золото, скорее всего, покажет заметную волатильность и будет несколько дестабилизировать ситуацию на нашем и на зарубежных рынках. Стоит проявить особую осторожность с акциями золотодобывающих компаний.

Если вы инвестируете в золото

После того, как золото сдало поддержку восходящего тренда октября 2022 года, думать о его покупках на средний и долгий срок можно у уровня поддержки восходящего тренда июля 2005 года (примерно 1490 долларов за унцию) или на пробое сопротивления нисходящего канала августа 2020 года (примерно 2060 долларов за унцию).

Если вы – спекулянт по золоту

Несмотря на то, что золото может казаться перекупленным, все же шорты, учитывая основные восходящие тренды, уместны только на пробоях поддержек. Ближайшая важная поддержка по золоту уровень коррекции по Фибоначчи 38,2%% (1907 долларов за унцию) к росту бумаг с октября 2022 года по май 2023 года.

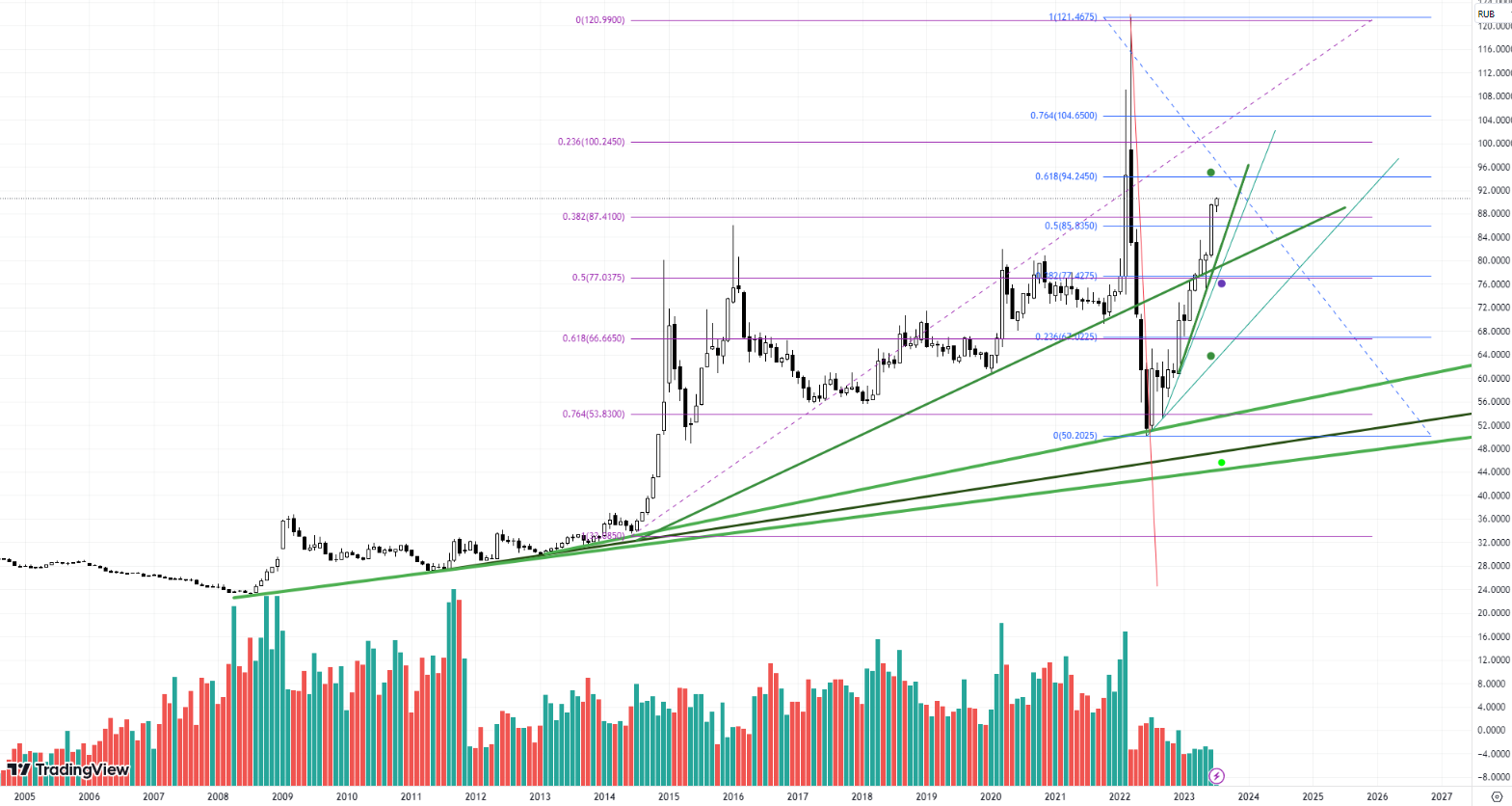

Пара доллар-рубль

Основной тренд – восходящий марта 1994 года (примерно 33 рубля за доллар). Среди важных, соответствующих основному, восходящие тренды:

- 2008 года (44,7 рубля за доллар),

- мая 2011 года (около 48 рублей за доллар),

- июня 2013 года (примерно 53,7 рубля за доллар),

- июня 2022 года (примерно 64,8 рубля за доллар),

- декабря 2022 года (около 82,35 рубля за доллар).

Трендов против основного нет. Действующей фигуры нет.

Стратегические уровни Фибоначчи – 50% и 61,8% к падению бумаг с марта по июнь 2022 года (85,84 и 94,25 рубля за доллар).

Если вы – инвестор на российской бирже и биржах США

Доллар против рубля ведет себя соответственно инструменту в восходящем тренде. Обновлять пики, в том числе и исторические, для доллара норма. Понимание этого существенно может облегчить жизнь любому биржевику, да и не биржевику тоже.

Учитывая техническую картинку по паре, если вы планировали приобрести акции американских компаний, то до покупки или сразу после нее стоит подумать о покупке долларов – торговать, имея доллары в кредите, сейчас крайне опасно.

Если доллар против рубля должен стать прослойкой среднесрочного или долгосрочного портфеля, то также стоит задуматься о том, чтобы он уже занял позицию в портфеле. Учитывая проделанное долларом движение, в качестве ориентиров на покупку можно взять уровни коррекции по Фибоначчи – 50% и 61,8% к падению бумаг с марта по июнь 2022 года (85,84 и 94,25 рубля за доллар).

Если вы – спекулянт по паре

Каким нереально дорогим ни казался бы доллар против рубля, по правилам технического анализа из-за обилия восходящих трендов на графике пары нужно внимательнее искать лонги, не пропускать их и отдавать им предпочтение.

Индекс Московской биржи

Основной тренд – восходящий мая 1998 года (около 1235 пунктов). Среди важных трендов, соответствующих направлению основного, восходящие июля 2009 года (около 1835 пунктов) и октября 2022 года (около 2625 пунктов).

Трендов против основного нет.

Действующая фигура – условное «двойное дно» февраля 2022 года, с линией «шеи» пик апреля 2022 года (2835 пункта).

Стратегические уровни Фибоначчи – 61,8% (2850 пункта) к росту бумаг 2008-2021 года.

Индекс РТС

Основной тренд – с огромной натяжкой и сомнением восходящий тренд 1998 года (примерно 985 пунктов) и восходящий тренд 2014 года (примерно 823 пункта). Сомнения в актуальности данных трендов возникают, так как они безжалостно тестировались котировками последние 10 лет.

Важных трендов, соответствующих направлению основного, нет. Трендов против основного нет.

Тут нужно подчеркнуть, если предвзято смотреть, то на месячном срезе индекса РТС – вообще нет трендов! Уникальная ситуация для рынка! Но не для индекса…

Действующие фигуры – «ромб/бриллиант» 2003 года, «треугольник» 2011 года, «расширяющаяся формация» от февраля 2018 года.

Стратегические уровни Фибоначчи – 61,8% (975 пунктов) и 50% (1265 пункта) к росту бумаг с 1998 года по 2008 год.

Если вы – инвестор в российские акции

Индекс МосБиржи выглядит замечательно для быков, а индекс РТС не определился, что может предвещать и рост российских акций, и падение индекса РТС на фоне роста доллара. Если взять такой сценарий как базовый, то менее опасно инвестиционные портфели составлять из бумаг, у которых нет вообще нисходящих трендов на срезах старше одного дня.

К счастью, таких бумаг на рынке сейчас множество, даже среди «голубых фишек» и популярных акций: «Лукойл», гдр TCS (MCX:TCSGDR), оба Сбербанка (MCX:SBER; SBER_p), ап «Башнефти» (MCX:BANE_p), «ФосАгро» (MCX:PHOR), «Газпром нефть», «Распадская» (MCX:RASP), ММК (MCX:MAGN), НЛМК (MCX:NLMK), OZON (MCX:OZONDR) и, как ни странно, МТС (MCX:MTSS).

Если вы – инвестор во фьючерсы на индекс МосБиржи

Можно готовиться к среднесрочным и долгосрочным сделкам у ближайшей поддержки восходящего тренда октября 2022 года (около 2625 пунктов) или на пробое сопротивления – на уровне Фибоначчи 61,8% (2850 пункта) к росту бумаг 2008-2021 года.

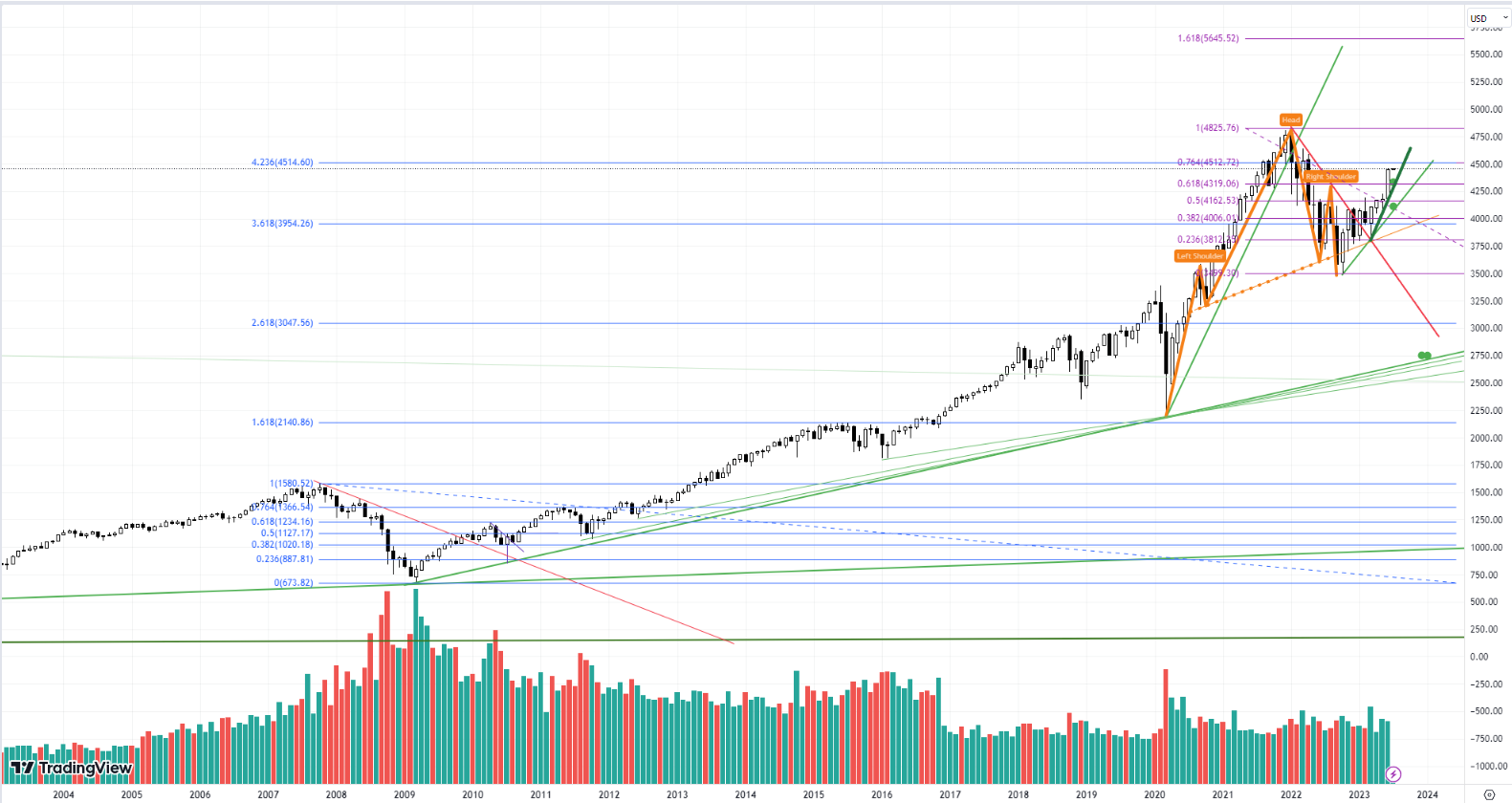

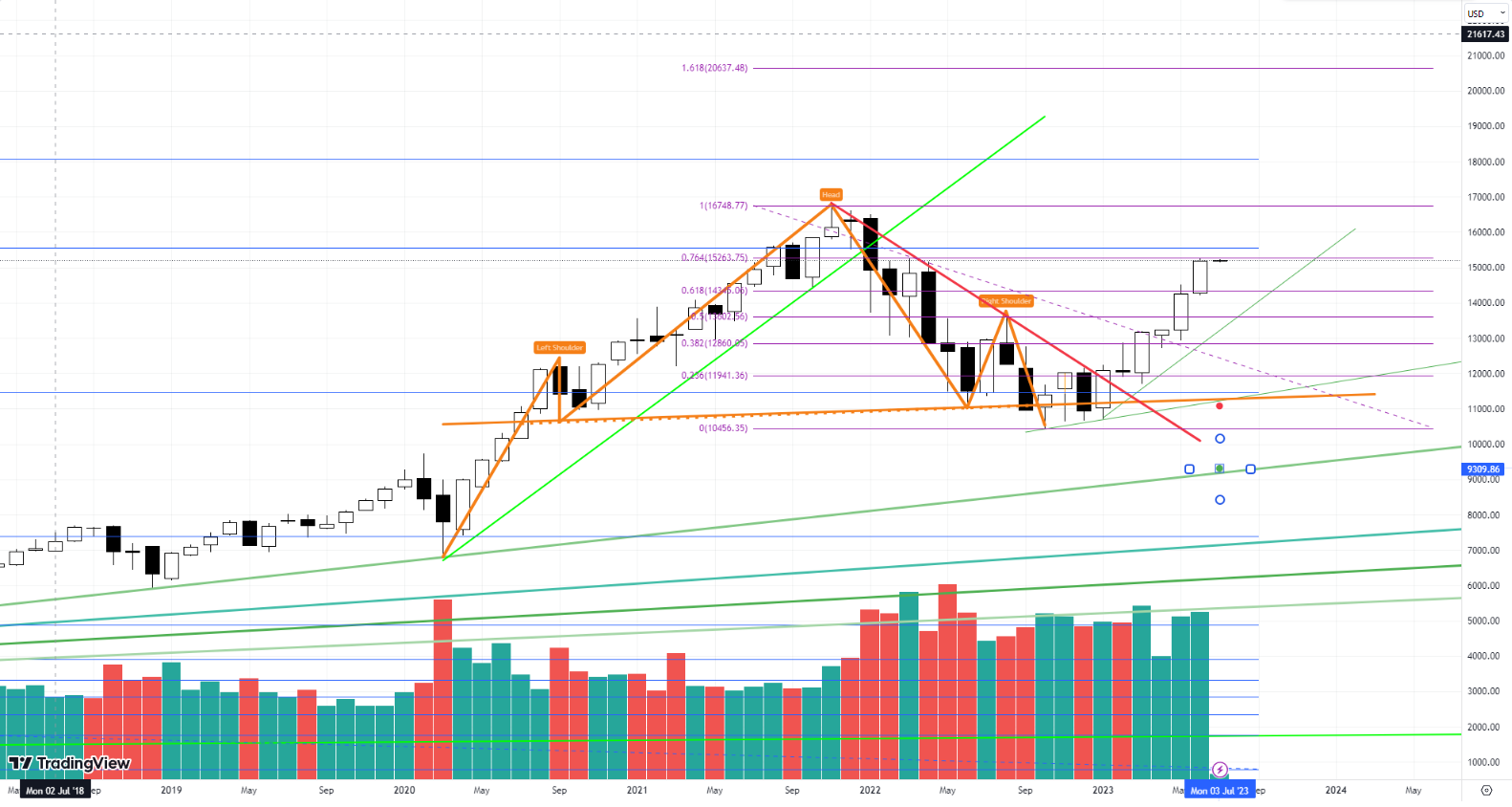

S&P 500 и NASDAQ

Основной тренд – восходящий 1950 года (примерно 185 пунктов). Важными трендами, соответствующими направлению основного, можно насчитать на месячном срезе около пяти штук. Но самый важный – на этот месяц, как ближайший к котировкам, восходящий тренд октября 2022 года (около 4110 пунктов).

Действующая фигура – «голова-плечи» июля 2020 года с линией «шеи» 3865 пунктов.

Стратегические уровни Фибоначчи – 61,8% (4320 пунктов) к падению индекса января по октябрь 2022 года и 76,4% (4513 пунктов).

Основной тренд – восходящий 1988 года (примерно 1850 пунктов). Важных трендов, соответствующих направлению основного, можно насчитать на месячном срезе около шести. Из ближайших к котировкам самый важный – тренд октября 2022 года (около 11280 пунктов).

Трендов против основного нет.

Действующая фигура – «голова-плечи» июля 2020 года с линией «шеи» (11350 пунктов).

Стратегические уровни Фибоначчи – 61,8% (14345 пунктов) и 76,4% (15264 пункта) к падению индекса с ноября 2021 года по октябрь 2022 года.

Если вы – инвестор на российской бирже и в активы компаний США

Если американские индексы не сдадут восходящие тренды октября 2022 года, то скоро мы увидим их обновляющими исторические максимумы. Это оттянет некоторую часть внимания от рискованного российского рынка, но порадует «быков», которые, несмотря на все преграды, пока инвестируют на зарубежных площадках, в частности, в США.

Кстати, для этого не обязательно покупать отдельные акции, а можно делать ставки на рост биржевых индексов через российские биржевые инструменты – фьючерсы.

Если торговать акциями США, то на средний и долгий срок стоит рассмотреть сильные акции нефтяного сектора и костяк индекса NASDAQ 100, так как потенциал его роста в случае продолжения тренда на 10-15% выше, чем у индексов S&P 500 и Dow Jones.

Если вы – спекулянт по фьючерсам на индекс S&P 500 и NASDAQ 100

Несмотря на то, что индексы визуально кажутся перекупленными, осторожнее с шортами.Сейчас сложно обозначить сопротивление, от которого было бы просто решиться шортить американские индексы. Шорт при таком количестве восходящих трендов – весьма опасное мероприятие, и его лучше делать, когда пробиваются трендовые или иные сильные поддержки. Например, поддержки, обозначенные уровнями коррекции по Фибоначчи к падению индексов с ноября 2021 года по октябрь 2022 года.

Юлия Афанасьева, аналитик ФГ «Финам»