Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

• Июль, судя по всему, станет еще одним волатильным месяцем для Уолл-стрит в свете целого ряда важных для рынка событий.

• В центре внимания инвесторов будут отчет по занятости в США, данные по инфляции, заседание ФРС, а также начало сезона публикации корпоративных отчетов за второй квартал.

• С учетом всего этого я воспользовался инструментом скрининга акций InvestingPro, чтобы отобрать качественные компании, демонстрирующие относительную сильную динамику в текущей рыночной обстановке.

• Ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке? Летняя распродажа InvestingPro уже стартовала! Не упустите огромные скидки на подписку!

Американский рынок акций, похоже, завершит июнь на мажорной ноте после того, как опубликованные за последние дни макроэкономические данные помогли смягчить опасения по поводу рецессии.

Индекс компаний малой капитализации Russell 2000, отличающийся чувствительностью к ситуации в экономике, должен показать лучший результат по итогам этого месяца. Перед началом последней торговой сессии июня он показывал прирост примерно на 7,5%.

Тем временем технологически ориентированный индекс Nasdaq Composite и индекс широкого рынка S&P 500 за этот месяц набрали примерно по 5% и, судя по всему, завершат в плюсе уже четвертый месяц подряд.

Индекс «голубых фишек» Dow Jones Industrial Average показал относительно слабый результат, прибавив всего 3,7%.

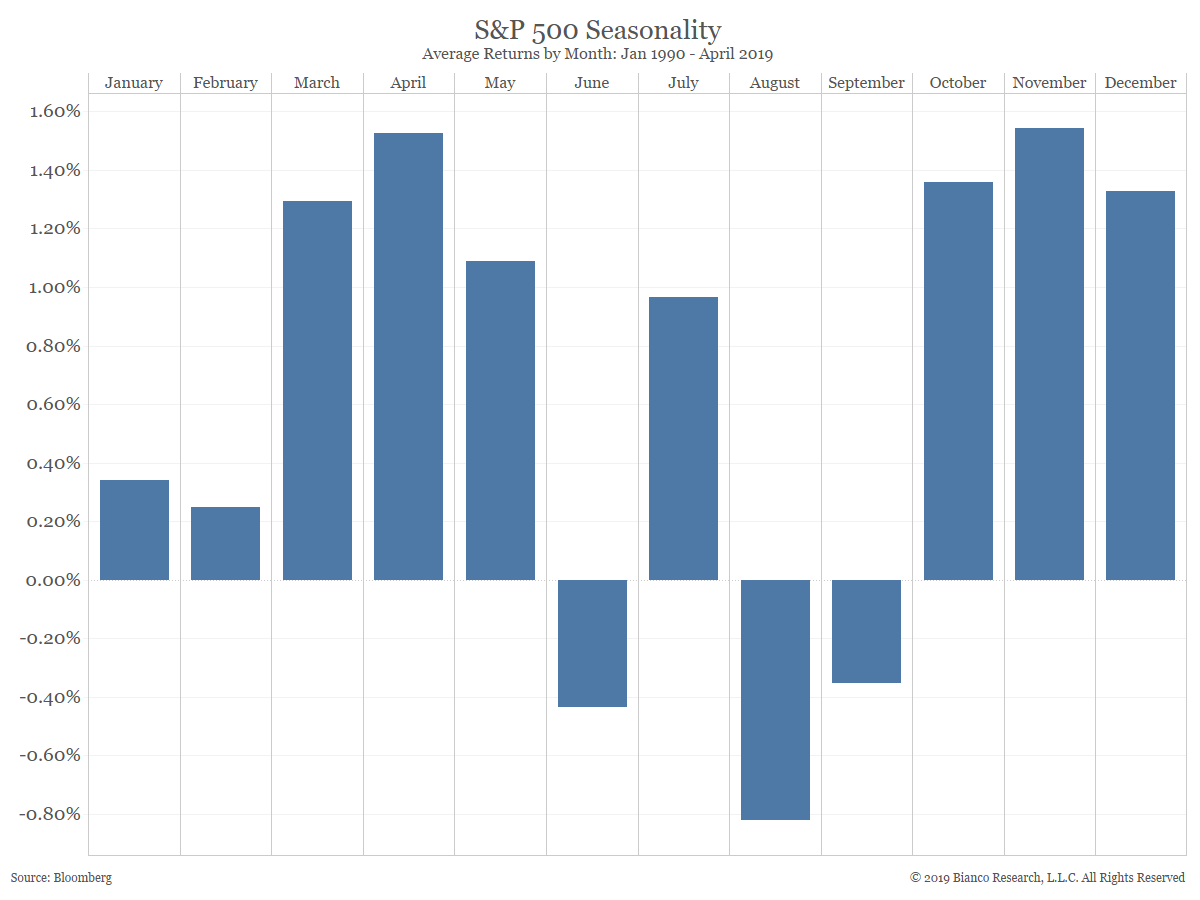

Инвесторам следует готовиться к новому всплеску волатильности в июле, который считается относительно сильным месяцем для фондового рынка. За период с 1990 года S&P 500 в июле повышался в среднем на 1% (это седьмой лучший месяц года).

Источник: Bloomberg

Давайте посмотрим на ключевые даты в календаре на июль.

1. Отчет по занятости в США: пятница, 7 июля

Министерство труда США опубликует июньский отчет по занятости в пятницу, 7 июля, в 12:30 15:30 мск, и эти данные, вероятно, окажут ключевое влияние на следующее решение ФРС по процентным ставкам.

Большинство прогнозов указывают на сохранение высоких темпов роста занятости, несмотря на небольшое замедление по сравнению с предыдущими месяцами.

Консенсус-прогноз предполагает увеличение числа рабочих мест в американской экономике на 200 тыс. после роста на 339 тыс. в мае.

Безработица, согласно прогнозам, останется на уровне 3,7%, недалеко от зафиксированного недавно 53-летнего минимума 3,4%.

Средний почасовой заработок, как ожидается, вырос на 0,3% к предыдущему месяцу, а годовые темпы роста прогнозируются на уровне 4,1% — это все еще слишком много для ФРС.

Мой прогноз:

• Июньский отчет по занятости, как мне кажется, подчеркнет поразительную устойчивость рынка труда и подтвердит мнение о необходимости дальнейшего повышения ставок для того, чтобы притормозить экономику.

• Руководители ФРС в прошлом указывали на то, что для замедления инфляции уровень безработицы должен составлять как минимум 4,0%. Стоит упомянуть, что ровно год назад, в июне 2022 года, безработица составляла 3,6%, указывая на сохранение пространства для повышения ставок.

2. ИПЦ США: среда, 12 июля

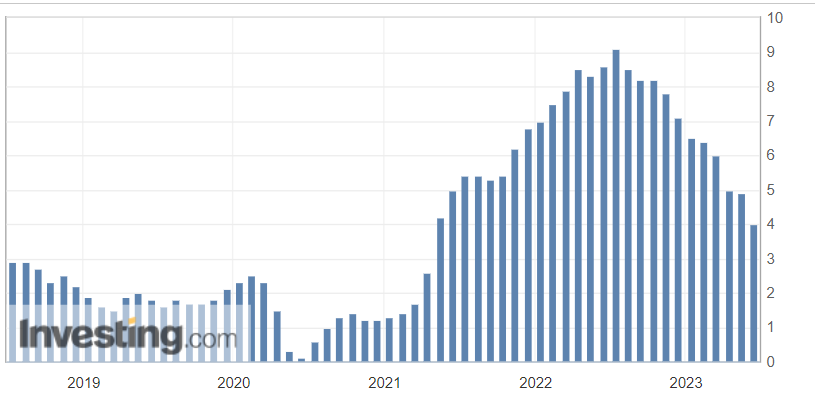

Отчет по инфляции за июнь выйдет в среду, 12 июля, в 15:30 мск. Эти данные, вероятно, будут свидетельствовать о том, что ни ИПЦ, ни базовый ИПЦ сейчас не снижаются достаточно быстро, чтобы позволить ФРС сбавить обороты в борьбе с инфляцией в этом году.

Хотя официальных прогнозов пока нет, годовой ИПЦ по ожиданиям составит от 3,6% 3,8% по сравнению с 4,0% в мае.

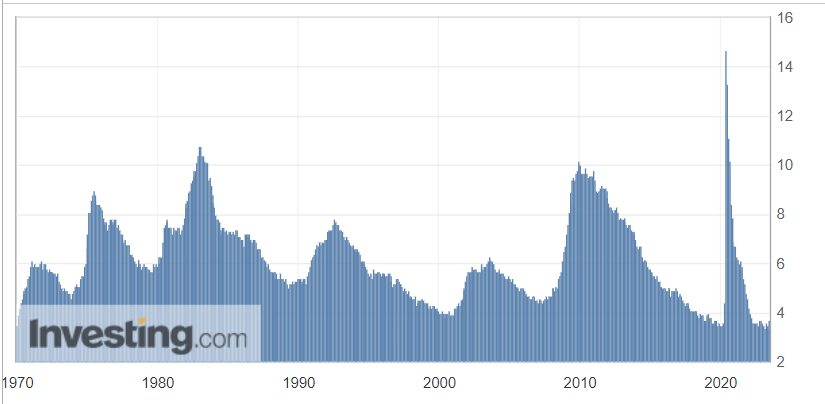

Общий годовой ИПЦ достиг пика на 40-летнем максимуме 9,1% прошлым летом и с тех пор неуклонно снижается, правда темпы роста цен по-прежнему сильно превышают цель ФРС 2%.

Тем временем, прогноз для годового базового ИПЦ, не учитывающего цены на продукты питания и энергоносители, составляет 5,0–5,2% по сравнению с 5,3% в мае.

Руководители ФРС пристально следят именно за базовым показателем. По их мнению, он точнее позволяет судить о будущем направлении инфляции.

Мой прогноз:

• Инфляция замедляется, но пока в недостаточной для ФРС степени. Несмотря на общий нисходящий тренд, данные, вероятно, покажут, что темпы инфляции по-прежнему не соответствуют целевому уровню 2%.

• Председатель ФРС Джером Пауэлл в очередной раз заявил о твердом намерении центробанка добиться снижения инфляции до целевого уровня 2%, так что о выполнении своей миссии руководители ФРС, как мне кажется, объявят еще не скоро. В эту среду на форуме Европейского центрального банка (ЕЦБ) Пауэлл заявил, что не ждет снижения инфляции к цели 2% раньше 2025 года.

• Если показатели инфляции окажутся неожиданно высокими, и годовой показатель составит 4% или выше, это сохранит давление на ФРС с точки зрения борьбы с инфляцией.

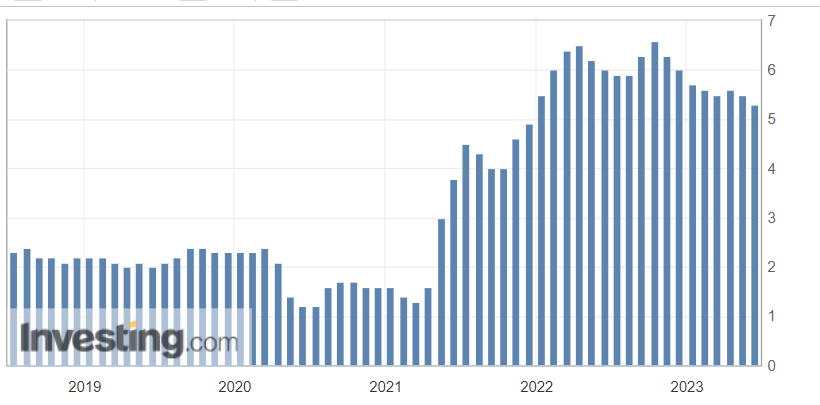

3. Решение ФРС по ставкам: среда, 26 июля

ФРС должна объявить свое решение по процентным ставкам по итогам заседания FOMC в среду, 26 июля, в 21:00 мск.

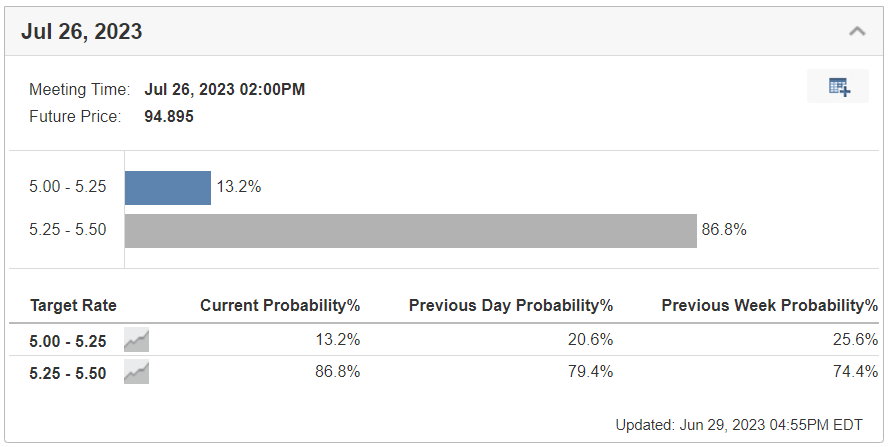

Согласно инструменту мониторинга за ставкой по федеральным фондам ФРС, по состоянию на утро пятницы финансовые рынки оценивали вероятность повышения ставок на 25 базисных пунктов примерно в 87% и вероятность сохранения ставок на прежнем уровне почти в 13%.

Правда все еще может измениться в ближайшие дни и недели в зависимости от поступающих данных.

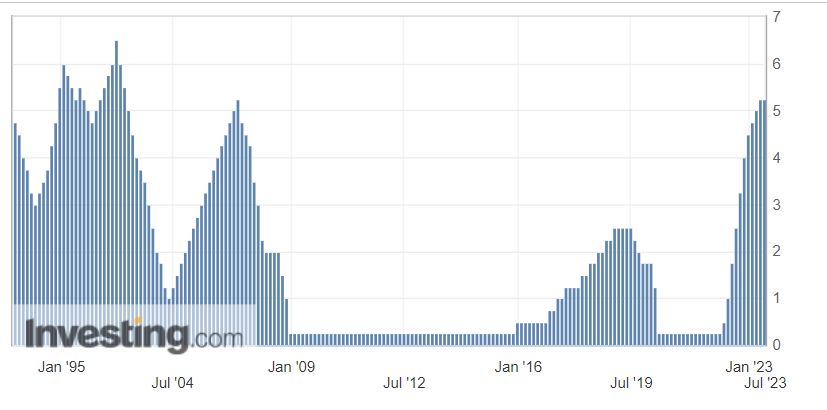

Если американский центробанк в итоге повысит ключевую ставку на четверть процентного пункта, ее целевой диапазон составит 5,25–5,50% — это максимум с января 2001 года.

Вскоре после публикации заявления ФРС председатель Джером Пауэлл выступит на пресс-конференции. Инвесторов будет интересовать, как он оценивает тренды инфляции и экономического роста и что это означает с точки зрения темпов ужесточения денежно-кредитной политики.

На форуме ЕЦБ в Португалии Пауэлл заявил, что процентные ставки в США, вероятно, повысятся еще сильнее, не исключив при этом вероятности изменения ставок на нескольких заседаниях подряд.

«Хотя политика ограничительная, она, возможно, не является достаточно ограничительной и не была ограничительной достаточно долго», что сохраняет возможность для дополнительного повышения ставок, сказал Пауэлл.

На своем июньском заседании ФРС не изменила ставки после 10 подряд повышений и просигнализировала о том, что до конца текущего года может еще дважды повысить ставки на четверть процентного пункта.

Мой прогноз:

• Поскольку инфляция остается упрямо высокой, а экономика проявляет больше стойкости, чем ожидалось, мне лично кажется, что на июльском заседании ФРС повысит ставки на 0,25 процентного пункта.

• Помимо этого, Пауэлл, по моему мнению, будет придерживаться «ястребиного» тона и подтвердит, что ФРС еще предстоит проделать работу, чтобы обуздать инфляцию.

• В связи с этим ФРС, как мне кажется, будет вынуждена рано или поздно поднять ключевую ставку до 6,00%, прежде чем она подумает о паузе или смене курса в своей кампании, направленной на восстановление ценовой стабильности.

4. Сезон публикации корпоративных отчетов за второй квартал

В июле инвесторов будет ждать поток квартальных отчетов ведущих компаний, когда на Уолл-стрит стартует сезон публикации результатов за второй квартал.

Сезон отчетности официально стартует в пятницу, 14 июля, когда свои свежие финансовые результаты представят такие известные компании, как JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) и UnitedHealth (NYSE:UNH).

Через неделю после них свои отчеты опубликуют другие популярные компании, в том числе Netflix (NASDAQ:NFLX), Morgan Stanley (NYSE:MS), American Express (NYSE:AXP) и United Airlines (NASDAQ:UAL).

Сезон отчетов затем наберет обороты в последнюю неделю месяца, когда свои результаты представят гиганты из группы FAANG. Microsoft (NASDAQ:MSFT) и Alphabet (NASDAQ:GOOGL), материнская компания Google, опубликуют свои отчеты во вторник, 25 июля, а вслед за ними 26 июля своими результатами с рынком поделятся Meta Platforms (NASDAQ:META; деятельность компании запрещена на территории РФ) и Amazon (NASDAQ:AMZN).

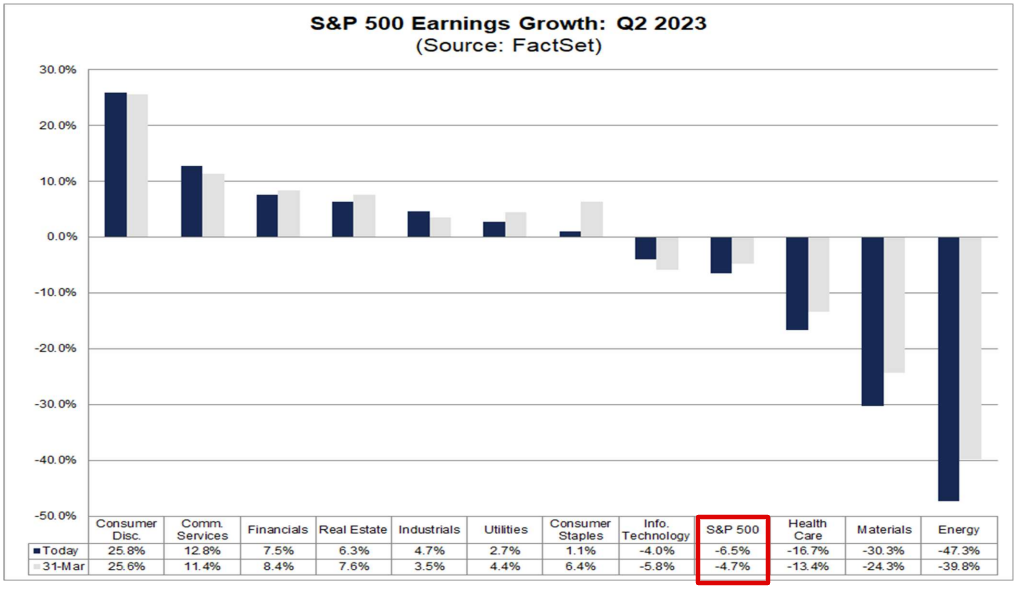

Предстоящий сезон отчетов может оказаться худшим за последние три года на фоне негативного влияния макроэкономических проблем.

Согласно FactSet, прибыль на акцию S&P 500 во втором квартале сократилась на 6,5% по сравнению с сопоставимым кварталом прошлого года. В первом квартале показатель снизился на 2,0%.

Источник: FactSet

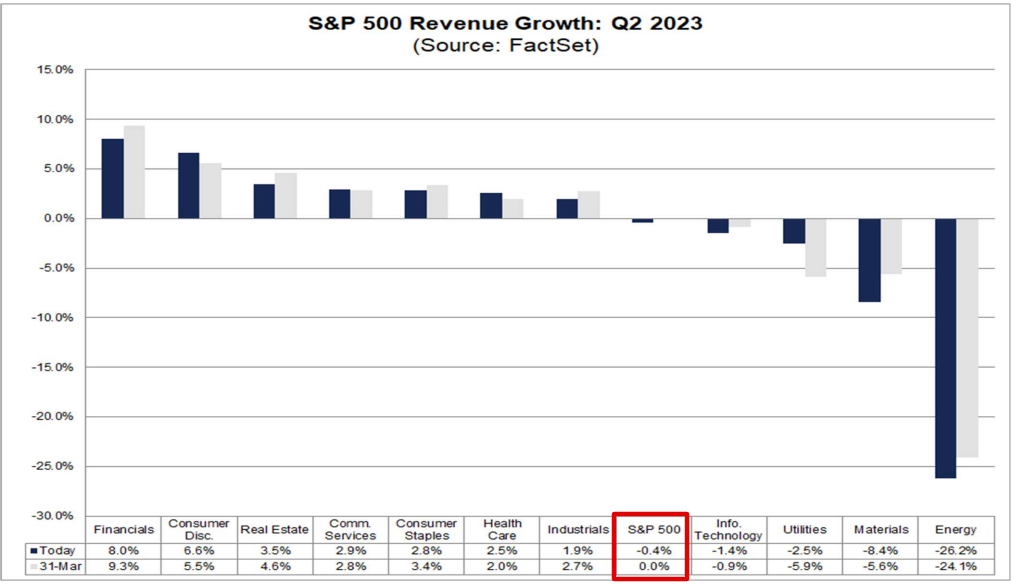

Прогнозы по выручке тоже вызывают тревогу: продажи, согласно прогнозам, сократились на 0,4% по сравнению с сопоставимым кварталом прошлого года.

Источник: FactSet

Помимо показателей прибыли и выручки, инвесторы будут внимательно следить за прогнозами компаний на второе полугодие с учетом макроэкономической неопределенности.

Что делать

Хотя у меня сейчас открыты длинные позиции по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 (NYSE:SPY) и Invesco QQQ Trust (NASDAQ:QQQ), новые покупки я совершаю с большой осторожностью.

В целом сейчас важно проявлять терпение и не упускать появляющиеся возможности. Как и раньше, сейчас важно избегать покупки сильно переоцененных акций и не сосредотачиваться слишком сильно на одной компании или секторе.

С учетом этого я воспользовался инструментом скрининга акций InvestingPro для формирования списка наблюдения с качественными акциями, которые показывают относительно сильную динамику в текущей рыночной обстановке.

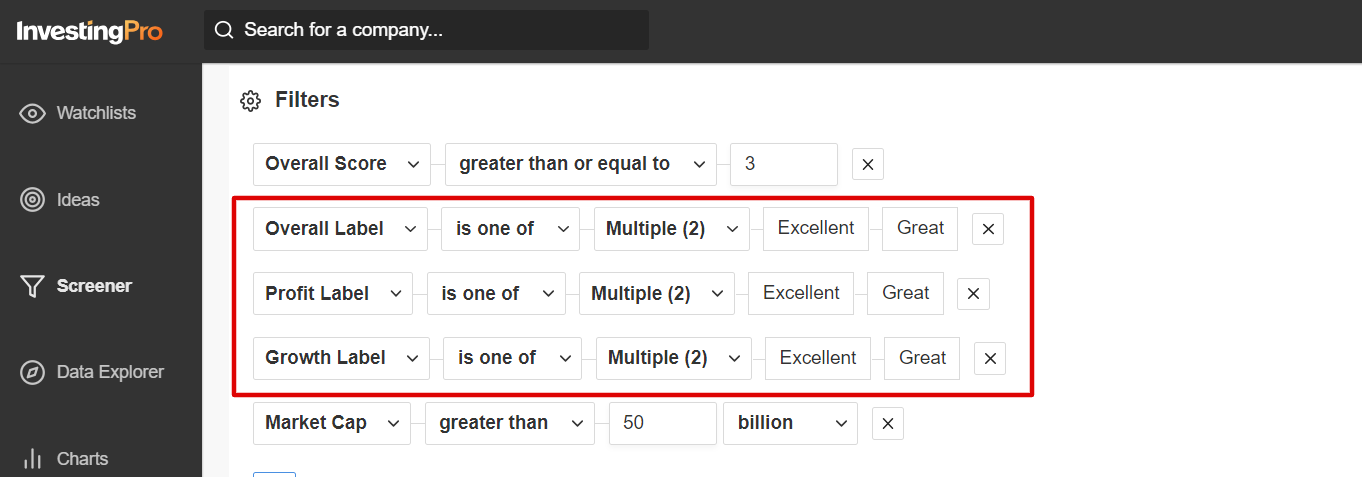

Я решил не усложнять и отобрал компании с рейтингом финансового благополучия InvestingPro от 3,0 и выше, при этом у них также должна быть оценка «превосходно», «прекрасно» или «хорошо» по параметрам финансового благополучия, прибыли и роста.

Источник: InvestingPro

Инструмент для скрининга акций InvestingPro — это мощная система, помогающая инвесторам выявлять дешевые акции с большим потенциалом роста. Используя этот инструмент, инвесторы могут производить поиск среди огромного числа акций по конкретным критериям и параметрам.

В этот список, что вполне ожидаемо, попали, среди прочих, следующие компании: Apple (NASDAQ:AAPL), Microsoft, Alphabet, Tesla (NASDAQ:TSLA), Visa (NYSE:V), Broadcom (NASDAQ:AVGO), Coca-Cola (NYSE:KO), Costco (NASDAQ:COST), Adobe (NASDAQ:ADBE), Fortinet (NASDAQ:FTNT), Chipotle Mexican Grill (NYSE:CMG), McKesson (NYSE:MCK) и TJX Companies (NYSE:TJX)

Источник: InvestingPro

С помощью InvestingPro вы сможете с легкостью найти полную, исчерпывающую информацию о различных компаниях на одной странице в одном месте вместо того, чтобы собирать информацию из разных источников, что сэкономит вам время и усилия.

В рамках стартовавшей летней распродажи InvestingPro вы сможете получить невероятные скидки на подписку.

• Месячная подписка. Сэкономьте 20%, оформив гибкую месячную подписку. Уверенно контролируйте свои инвестиции, максимизируя доходы.

• Годовая подписка. Обеспечьте свое финансовое будущее с впечатляющей 50%-ной скидкой. С помощью годовой подписки на InvestingPro по невероятно низкой цене вы сможете с уверенностью планировать и реализовывать свою инвестиционную стратегию.

• Полугодовая подписка. Максимизируйте свои доходы с уникальной скидкой 52% по нашей эксклюзивной веб-акции. Это ограниченное по времени предложение позволит вам выжать максимум из наших современнейших инструментов и мнений экспертов.

Не упускайте возможность получить доступ к передовым инструментам, рыночному анализу в режиме реального времени и бесценным мнениям экспертов. Подписавшись на InvestingPro сегодня, вы откроете для себя полный потенциал инвестирования. Поспешите! Срок проведения летней распродажи ограничен!

***

Дисклеймер: Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.