Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

Американские индексы во вторник внушительно выросли, прибавив 1.1% по S&P500 и 1.75% по Nasdaq100, в то время как Dow Jones 30 укрепился на 0.63%. Индекс волатильности VIX при этом откатился ниже 14, а биткоин прибавлял свыше 1.4%, в какой-то момент стерев снижение предыдущих трёх торговых сессий.

Такой характер роста рынков явно указывает на улучшение аппетита к риску, но это восхождение вызывает вопросы.

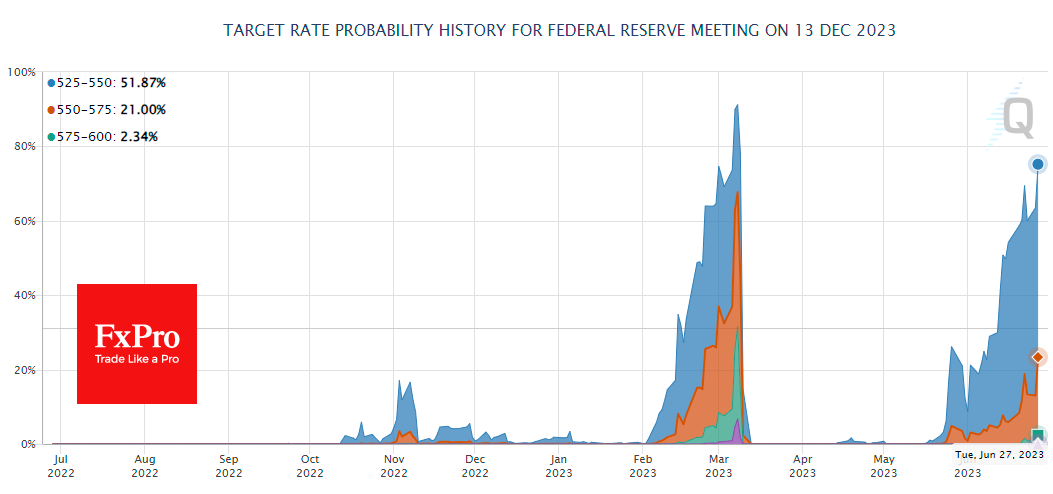

Позитивная динамика рынка во вторник, как и большая часть ралли акций идёт вразрез с ожиданиями по процентным ставкам. Сейчас инструмент FedWatch отмечает 75% вероятность, что в конце года ключевая ставка ФРС будет выше текущей, хотя с середины марта на протяжении последующих двух месяцев, шансы на это оценивались как нулевые.

Более высокие ставки — это серьёзный встречный ветер для рынка акций, так как делает безрисковые вложения более доходными.

В результате сформировалась пугающая дивергенция между ожиданиями умных денег (долговых рынков) и сентимента игроков на рынке акций. Рынок акций — это территория оптимистов, и важным обоснованием для покупок в последние месяцы был набор факторов от ИИ-хайпа до выдоха, что нет новых банкротств банков, а "самая ожидаемая рецессия" не наступила.

Вместе с тем, позитивные сюрпризы работают на ужесточение риторики ФРС, который настраивает на возможность ещё двух повышений до конца года, хотя предыдущие повышения ещё далеко не возымели полный эффект в экономике. Ситуация выглядит обратной к тому, что было после "монетарного и фискального безумия" времён коронавируса. Ведь изначально консенсус был, что вкачанные триллионы не вызовут инфляцию, или вызовут, но только временную. Только к 2022 стало ясно, что инфляция требует самой решительной борьбы с ней за 40 лет.

Если мы правы, то инерция монетарной политики будет иметь существенный негативный эффект на фондовые рынки, которым тяжело конкурировать с уровнем процентных ставок, обильным предложением на аукционах Минфина США, всё более суровыми условиями рефинансирования долгов. Откровенно говоря, повышения ставок ФРС — это попытки охладить экономику, то есть сократить спрос, что негативно для прибылей компаний.

Техническая картина также в пользу снижения, как минимум, в краткосрочной перспективе. Nasdaq 100 показал локальный пик, чуть выше 15 200, где также разворачивался в марте прошлого года и августе 2021 года. На дневных таймфреймах RSI откатился из зоны перекупленности, что символизирует старт коррекции.

И близок к аналогичному сигналу на недельных интервалах.

Полноценная коррекция в данном случае может увести Nasdaq100 к 12100-12500 до конца года, оставив в силе долгосрочный аптренд, оставшись выше 200-недельной скользящей средней, но вымыв излишний оптимизм.