Промышленное производство в Германии неожиданно рухнуло

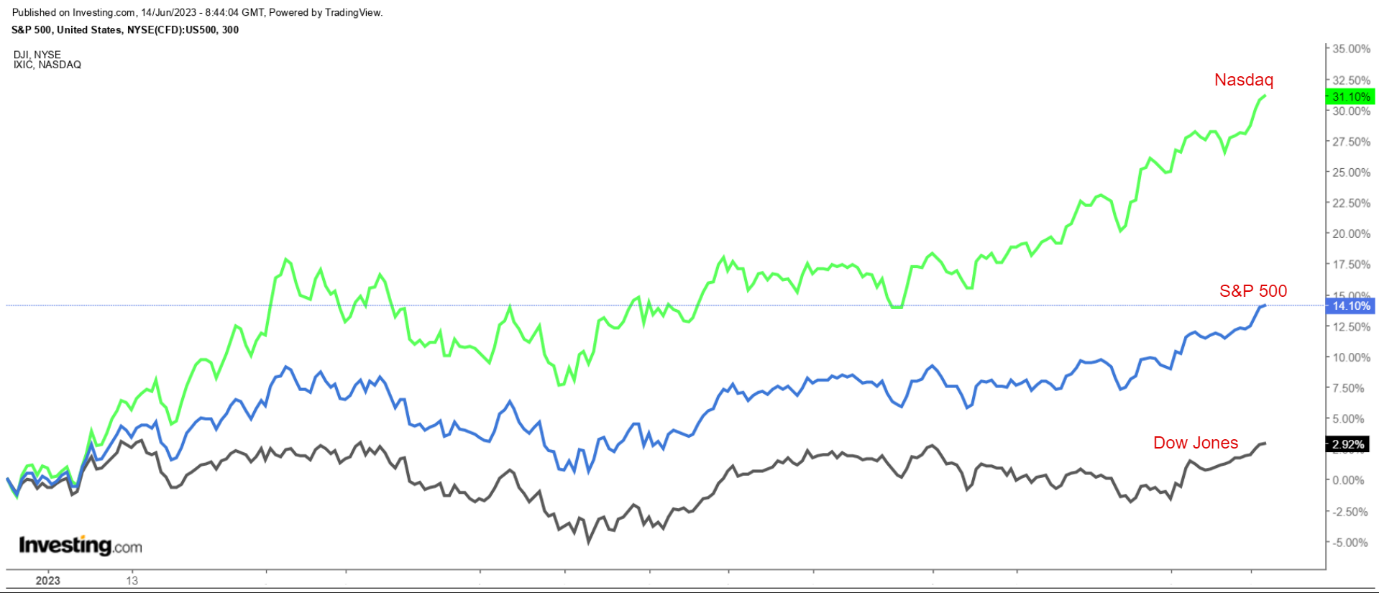

• Технологически ориентированный индекс Nasdaq в этом году с заметным отрывом опережает S&P 500 и Dow Jones Industrial Average.

• Смягчение опасений по поводу инфляции и дальнейшего повышения процентных ставок ФРС, вероятно, продолжит способствовать росту акций технологического сектора.

• С учетом этого я воспользовался инструментом для скрининга акций InvestingPro для поиска качественных, недооцененных техкомпаний с большим потенциалом роста.

Технологически ориентированный индекс Nasdaq Composite в этом году с заметным отрывом лидирует среди трех основных американских фондовых индексов, подскочив с начала года на 29,7%.

Для сравнения, индекс широкого рынка S&P 500 за этот же отрезок времени вырос на 13,8%, а индекс «голубых фишек» Dow Jones Industrial Average прибавил 3,2%.

Ралли техсектора подогревается множащимися свидетельствами того, что пик инфляции в США, возможно, уже пройден, что позволяет надеяться на завершение растянувшегося на год цикла повышения ставок ФРС.

В свою очередь, это подталкивает к росту акции таких технологических гигантов, как Nvidia (NASDAQ:NVDA), Meta Platforms (NASDAQ:META; деятельность компании запрещена на территории РФ), Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL) и Microsoft (NASDAQ:MSFT). Все эти бумаги за истекший период года показали ралли на двухзначный процент.

На этом фоне я воспользовался инструментом скрининга акций InvestingPro для поиска высококачественных недооцененных «жемчужин» техсектора в текущих рыночных условиях.

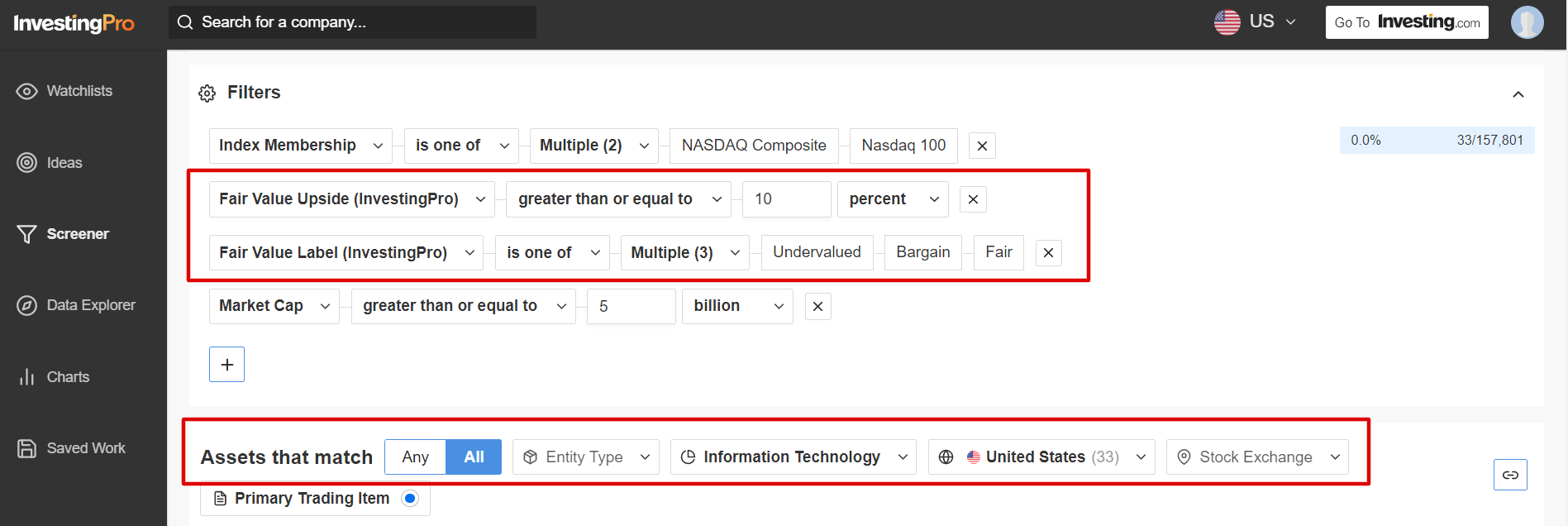

Для начала я отобрал компании с потенциалом роста на 10% и более к своей справедливой стоимости согласно InvestingPro. Затем я выбрал акции с рейтингом справедливой стоимости «недооцененные», либо «привлекательно оцененные», либо «справедливо оцененные».

В мой список наблюдения попали компании с рыночной капитализацией от $5 миллиардов.

Источник: InvestingPro

Всем этим критериям удовлетворяют в общей сложности 33 компании.

Из них наиболее интересными мне показались Cognizant Technology Solutions (NASDAQ:CTSH) и NetApp (NASDAQ:NTAP).

Источник: InvestingPro

Полный список акций, удовлетворяющих моим критериям, вы можете посмотреть, оформив бесплатную пробную 7-дневную подписку на InvestingPro.

Те, кто уже подписался на InvestingPro, могут посмотреть мою подборку здесь.

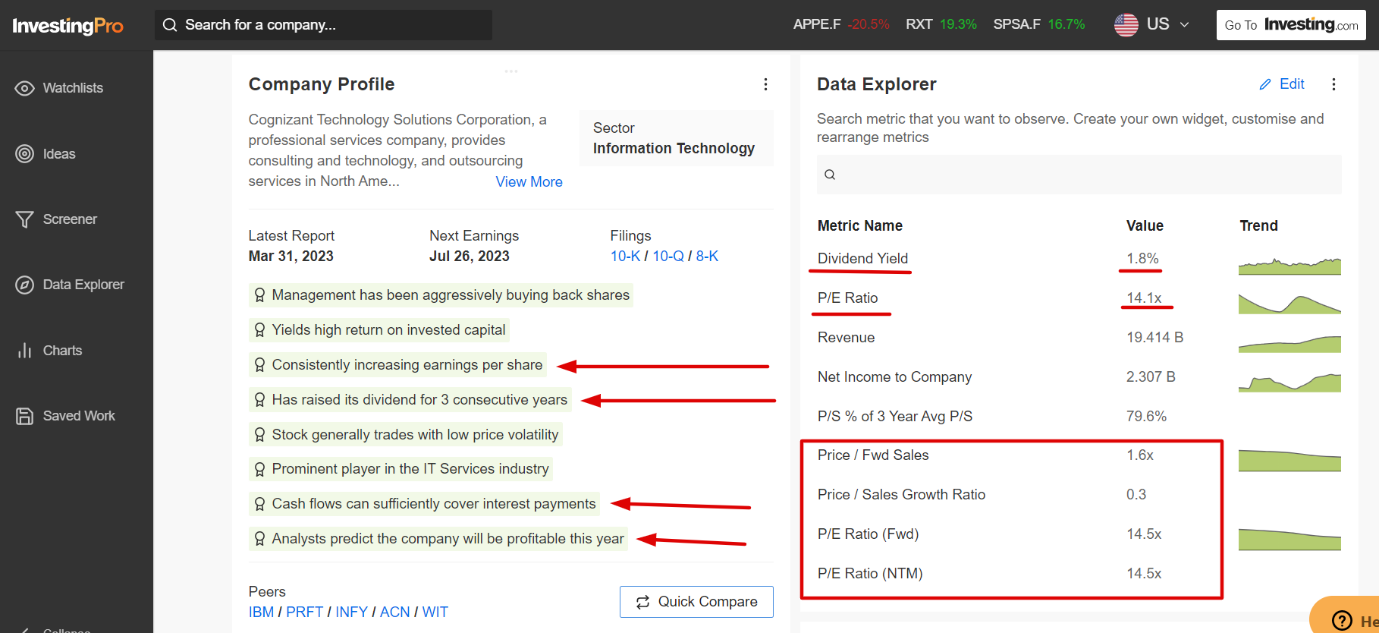

1. Cognizant Technology Solutions

Акции Cognizant Technology Solutions с начала года подорожали на 12,3% и должны продолжить рост, если верить моделям InvestingPro. Эта компания закрепила за собой статус одного из самых привлекательных вариантов в секторе ИТ-услуг.

Как ожидается, сразу несколько благоприятных факторов будут помогать акциям Cognizant в ближайшие месяцы, прежде всего сильный рост прибыли, прочные показатели прибыльности, а также мощный рост доходности свободного денежного потока, который должен позволить компании увеличить дивиденды.

Источник: InvestingPro

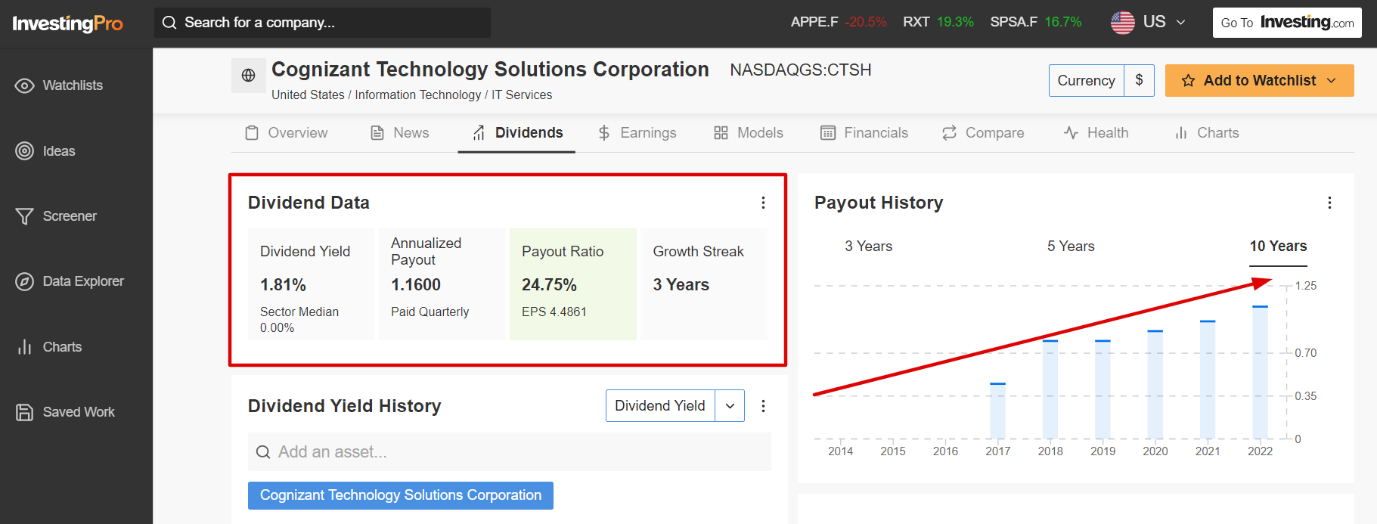

Этот поставщик консалтинговых и ИТ-услуг повышает дивиденды уже три года подряд. Дивидендная доходность акций составляет 1,81%, что чуть выше подразумеваемой доходности индекса S&P 500, составляющей 1,48%.

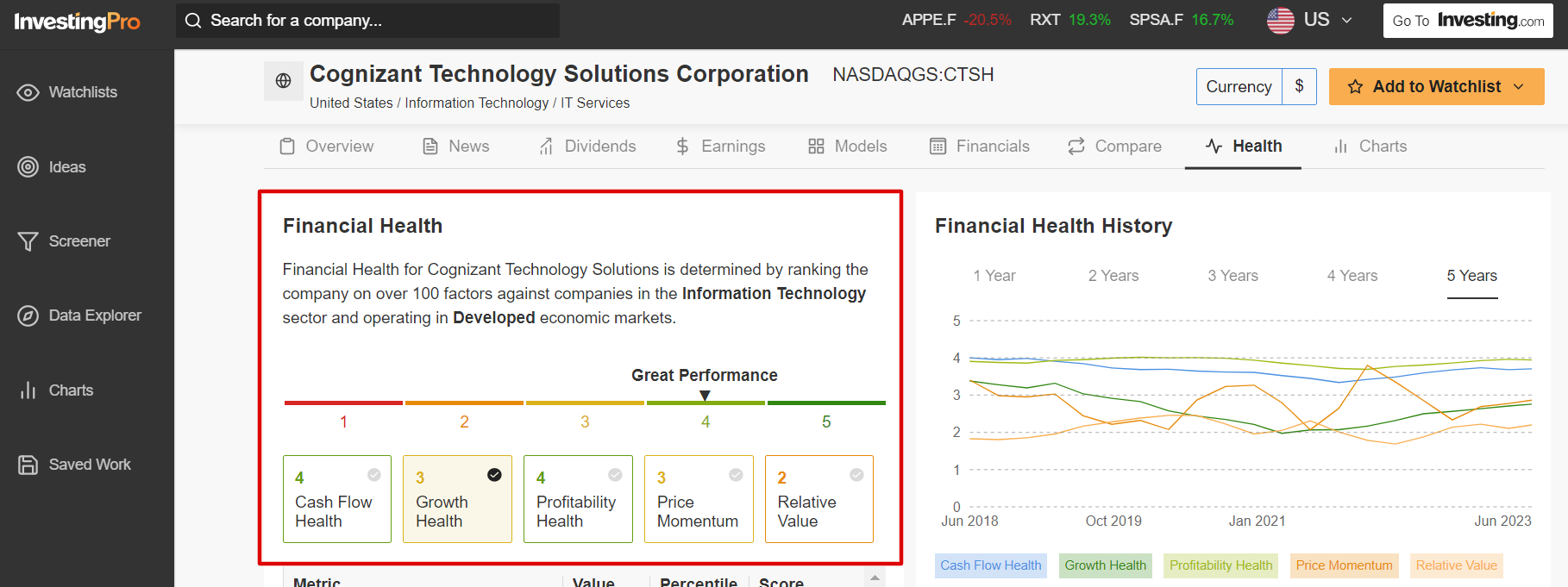

Источник: InvestingPro

Согласно InvestingPro, текущий рейтинг финансового благополучия Cognizant составляет 3,2. Это немаловажно, поскольку компании с рейтингом 2,75 и выше постоянно опережают широкий рынок с существенным отрывом в течение последних семи лет, начиная с 2016 года.

Источник: InvestingPro

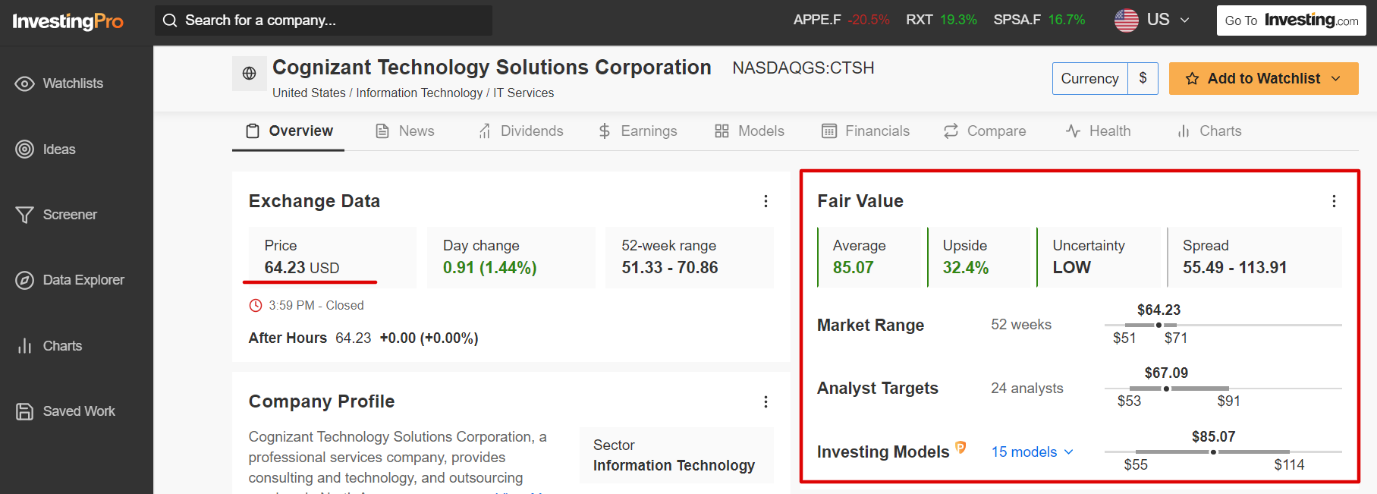

Акции Cognizant, что неудивительно, существенно недооценены, согласно количественным моделям InvestingPro. Их справедливая стоимость $85,07 предполагает потенциал роста примерно на 32% с текущих уровней.

Источник: InvestingPro

Мультипликатор P/E акций Cognizant составляет 14,1, что делает их безусловно выгодной покупкой, если сравнивать с бумагами ведущих конкурентов, таких как Accenture (NYSE:ACN) (мультипликатор P/E 28,7), Infosys (NYSE:INFY) (мультипликатор P/E 22,0), Wipro (NYSE:WIT) (мультипликатор P/E 19,1) и IBM (NYSE:IBM) (мультипликатор P/E 60,8).

С учетом этого я считаю акции этого гиганта сектора ИТ-услуг привлекательными, особенно на текущих уровнях.

С помощью InvestingPro вы можете с легкостью и в одном месте находить исчерпывающую информацию и идеи по конкретной компании, что избавит вас от необходимости собирать данные из разных источников, экономя вам время и усилия. Испытайте платформу InvestingPro, воспользовавшись бесплатной недельной подпиской!

2. NetApp

Согласно InvestingPro, акции NetApp, торгующиеся сейчас в районе $73, будут в ближайшие месяцы обладать хорошим долгосрочным потенциалом.

NetApp — это поставщик решений для хранения и управления данными. Компания была основана в 1992 году и в 1995 году вышла на биржу. Она предлагает своим клиентам облачные услуги для управления приложениями и данными онлайн и в физическом формате.

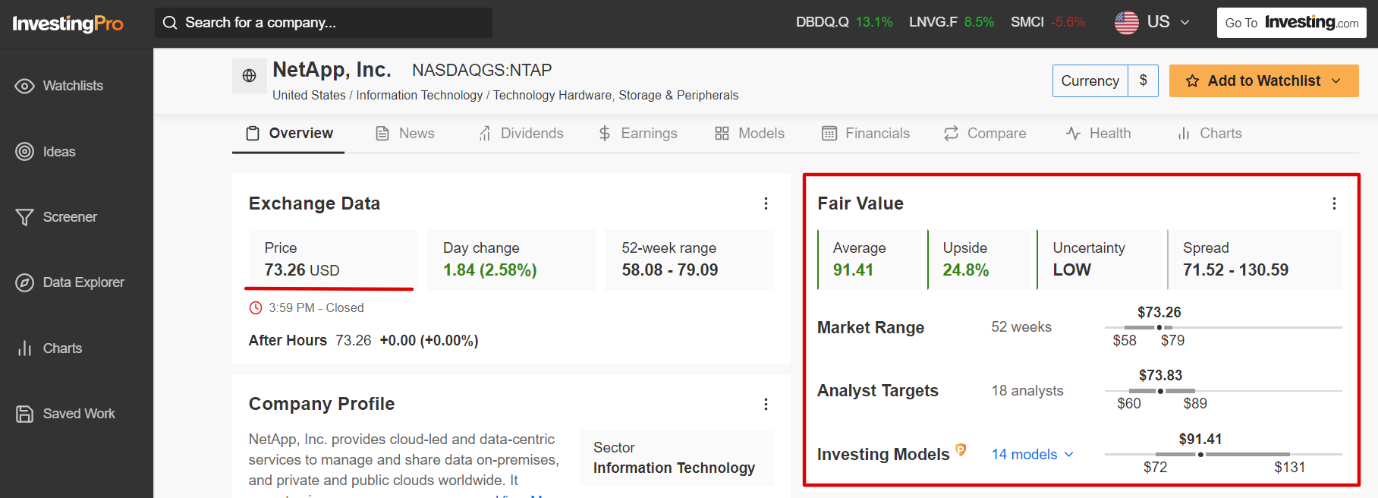

Как показывают оценочные модели InvestingPro, акции NetApp могут вырасти примерно на 25% с уровня закрытия вторника, ближе к справедливой стоимости $91,41.

Источник: InvestingPro

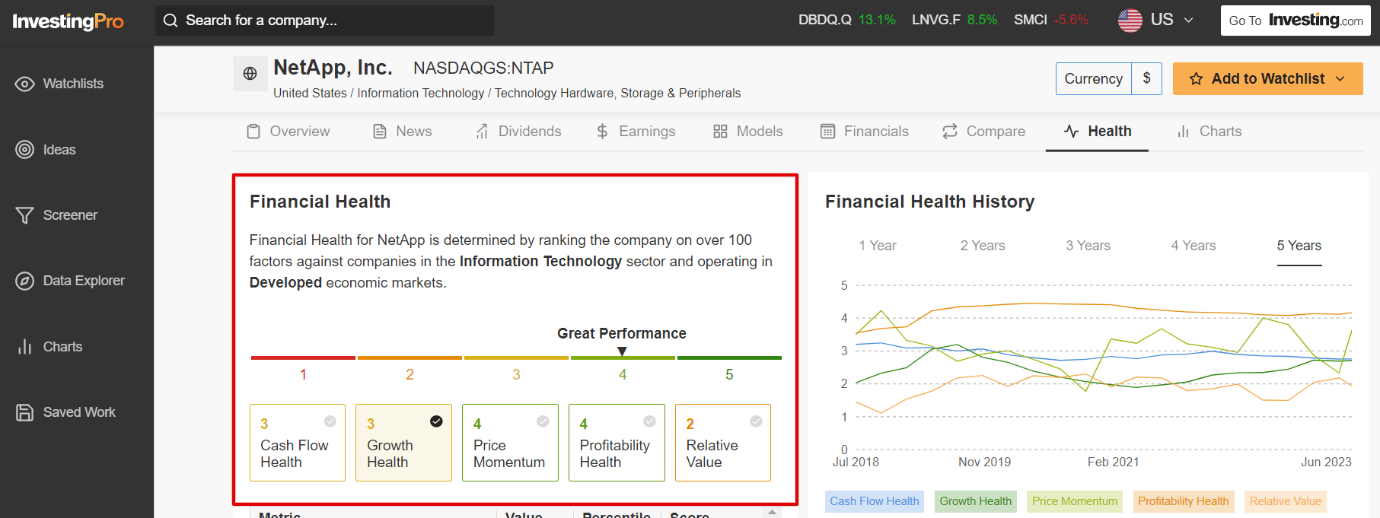

NetApp обладает почти идеальным рейтингом финансового благополучия InvestingPro — 4 из 5. Этот рейтинг высчитывается на основе оценки компании по более чем 100 параметрам в сопоставлении с другими компаниями в секторе информационных технологий.

Источник: InvestingPro

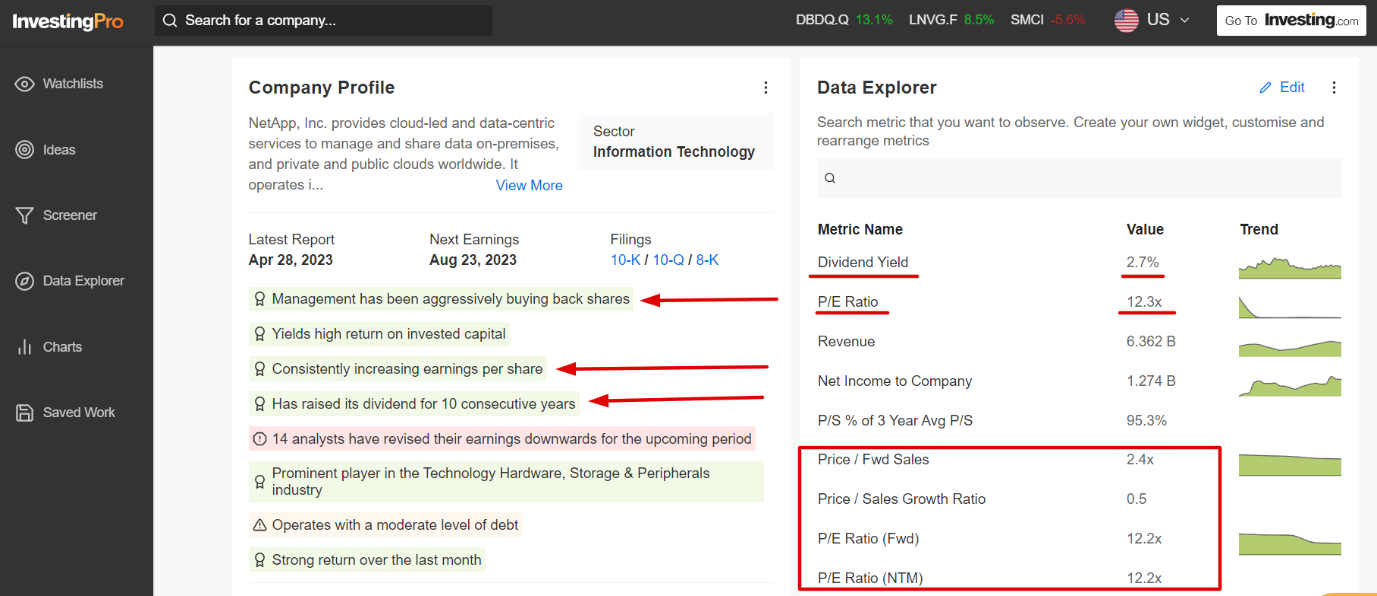

InvestingPro также позволяет выявить несколько дополнительных благоприятных факторов для NetApp, в том числе хорошие показатели прибыльности, увеличивающуюся прибыль на акцию, солидный рост денежных потоков и относительно невысокую оценку.

Источник: InvestingPro

С учетом всего этого акции NetApp можно настоятельно порекомендовать, особенно принимая во внимание тот факт, что руководство компании продолжает активно возвращать средства инвесторам через выплату дивидендов и выкуп акций.

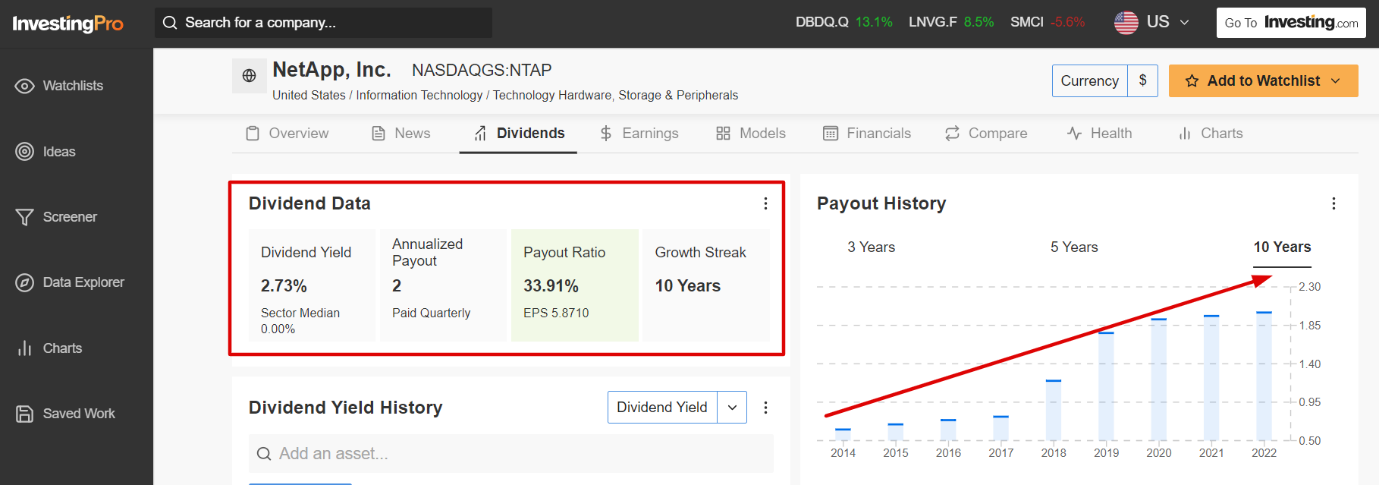

Источник: InvestingPro

Компания повышает свои годовые дивиденды уже 10 лет подряд, что подчеркивает ее исключительный послужной список в плане возврата излишков наличности акционерам. Исходя из уровня закрытия вторника, дивидендная доходность акций NetApp составляет 2,73%.

Ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке? С помощью инструмента InvestingPro вы сможете с легкостью и в любое время находить акции с потенциалом роста.

Воспользуйтесь бесплатным 7-дневным пробным периодом и получите доступ к лучшим идеям и данным!

***

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 (NYSE:SPY) и Invesco QQQ Trust (NASDAQ:QQQ). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR (NYSE:XLK). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.