Рублю предрекают резкое падение в этом году

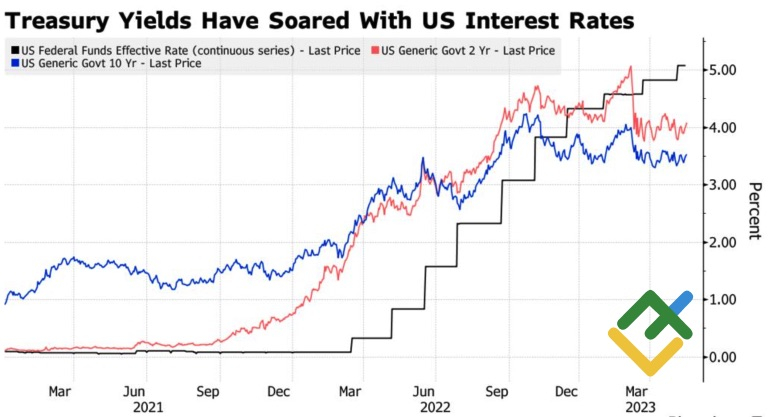

Когда ФРС поднимает ставку по федеральным фондам выше доходности долгосрочных казначейских облигаций, у рынка возникает ощущение, что она перегнула палку. Слишком сильно ужесточила денежно-кредитную политику. Это позволяет пессимистам говорить, что спад неизбежен.

Действительно, ряд макроэкономических индикаторов указывает на рецессию, однако если выглянуть в окно, то это не похоже на рецессию. Надежда, что сокращения ВВП США удастся избежать, вдохновляет «медведей» по EUR/USD на подвиги.

Динамика ставки по федеральным фондам и доходности трежерис

Источник: Bloomberg

Если ставка Федрезерва выше доходности 10-летних трежерис, то, возможно, не первая так высока, а вторая слишком низка? Казначейские облигации США — это актив-убежище. Его покупают из-за страхов по поводу предстоящих потрясений. Банковского кризиса или дефолта. В результате обратная цене доходность падает. В мае она растет, так как опасения отступают.

Президент Джо Байден выразил уверенность, что соглашение о потолке госдолга будет заключено. Заявление Western Alliance о притоке депозитов подбросило вверх американский индекс банковских акций KBW Nasdaq на 7,1%. Речь идет о лучшей динамике с 2021.

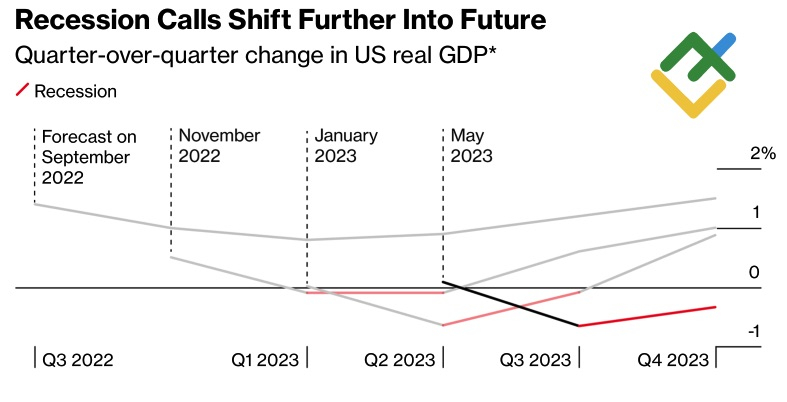

Вместе с тем, полностью отказываться от идеи рецессии рынок не спешит. 22 из 27 экспертов Bloomberg прогнозируют спад в экономике США в течение следующих 12 месяцев. Однако сроки наступления этого спада постоянно сдвигаются. Это обстоятельство вселяет в инвесторов надежду на мягкую посадку американской экономики. Тем более, что рынок труда остается сильным, а инфляция замедляется без резкого падения безработицы.

Динамика сроков предполагаемой рецессии в США

Источник: Bloomberg

Таким образом, это не ФРС перегнула палку с ужесточением денежно-кредитной политики, а рынок перестарался. Он слишком сильно поверил в рецессию и «голубиный» разворот Федрезерва и сейчас корректирует свои прогнозы. То, как оценки выглядят сейчас, устраивает президента ФРБ Нью-Йорка Джона Уильямса. Речь идет о 24%-х шансах на повышение ставки по федеральным фондам в июне и о 48%-ой вероятности ее снижения в сентябре. Авторитетный политик считает, что требуется время, чтобы монетарная рестрикция ударила по экономике.

Похоже, деривативы впервые за долгое время согласились с мнением чиновников FOMC о длительном удержании стоимости заимствований на плато. Это обстоятельство является веским аргументом в пользу нахождения парой EUR/USD точки равновесия. Диапазон 1,08-1,085 может стать своеобразной красной полосой, вокруг которой пара будет консолидироваться. До того, как появятся свежие драйверы роста или падения.

Торговый коридор будет шире. Вполне возможно, нас ожидает консолидация в диапазоне 1,075-1,09, однако ее более точные границы мы узнаем позже. Пока же «медведям» по EUR/USD имеет смысл поумерить свои аппетиты и начинать искать точки для входа в лонг на снижении котировок пары. Впрочем, и продажи евро против доллара США на росте также сохраняют свою актуальность.