Нефть рухнула на фоне попыток Трампа успокоить рынки

• В центре внимания — публикуемые в среду данные по инфляции в США.

• После поступательного снижения в этот раз ИПЦ, согласно прогнозам, должен был немного повыситься вследствие эффекта базы.

• Для американских индексов, торгующихся в районе сопротивления, наступает решающий момент.

В США в среду будут опубликованы данные по инфляции, так что сегодняшний день будет самым важным для рынка на этой неделе. Инвесторы внимательно изучат этот отчет, поскольку он окажет непосредственное влияние на будущие решения ФРС по процентным ставкам.

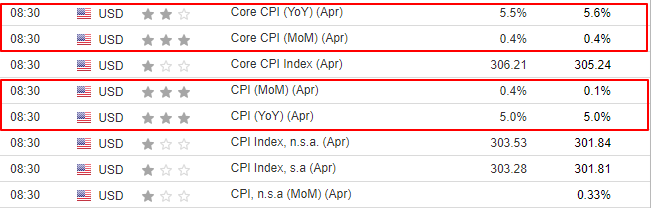

Основной интерес представляют индекс потребительских цен (ИПЦ) и базовый ИПЦ (выделены красным). Базовый показатель не учитывает такие волатильные компоненты, как энергоносители, и будет ценным источником информации наравне с ИПЦ.

Источник: Экономический календарь Investing.com

В этот раз все будет немного иначе. Давайте разберемся, почему.

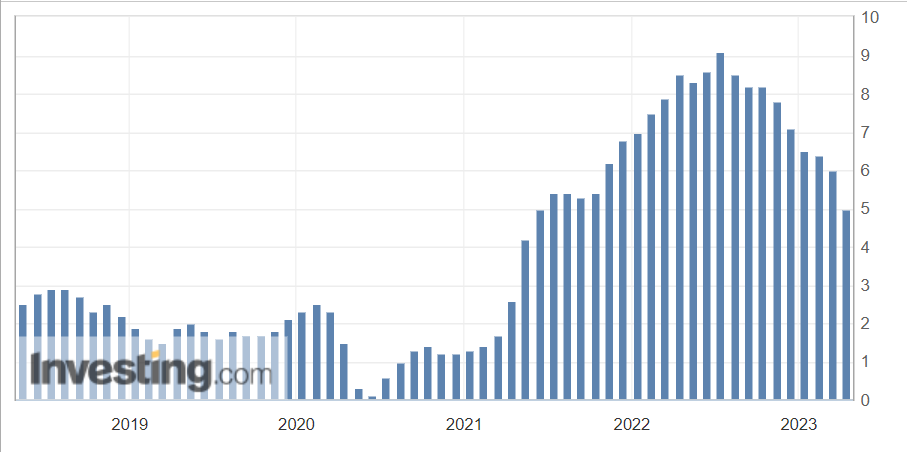

Как видно на графике, сформировав пик чуть выше 9%, с июля 2022 года ИПЦ начал поступательное снижение, опустившись до 5%, Последние несколько месяцев было много разговоров о пресловутом «эффекте базы» и его влиянии на текущие значения.

Чтобы рассчитать годовое изменение ИПЦ, нам нужно произвести простые математические операции: ожидаемое значение = текущее значение + месячное (м/м) изменение - эффект прошлогодней базы.

Таким образом, мы получаем: ожидаемое значение = 5% (последние доступные данные) + 0,4% - 0,3% = +5,1%.

Получается, сюрпризом с этой точки зрения может стать чуть более высокий ИПЦ, чем в прошлом месяце, поскольку эффект базы за сопоставимый период 2022 года минимален (поэтому мы вычитаем в нашем уравнении небольшую величину).

Однако в июне и июле этот эффект будет гораздо более значительным (1% и 1,3%).

Иными словами, если на месячной основе ИПЦ продолжит изменяться, к примеру, на 0,4%, то в июле показатель окажется в районе 3,6%. В это трудно поверить, но это так: 5,1% + 0,4% (изменение м/м в июне) + 0,4% (изменение м/м в июле) - 1% (эффект базы июня 2022 года) - 1,3% (эффект базы июля 2022 года).

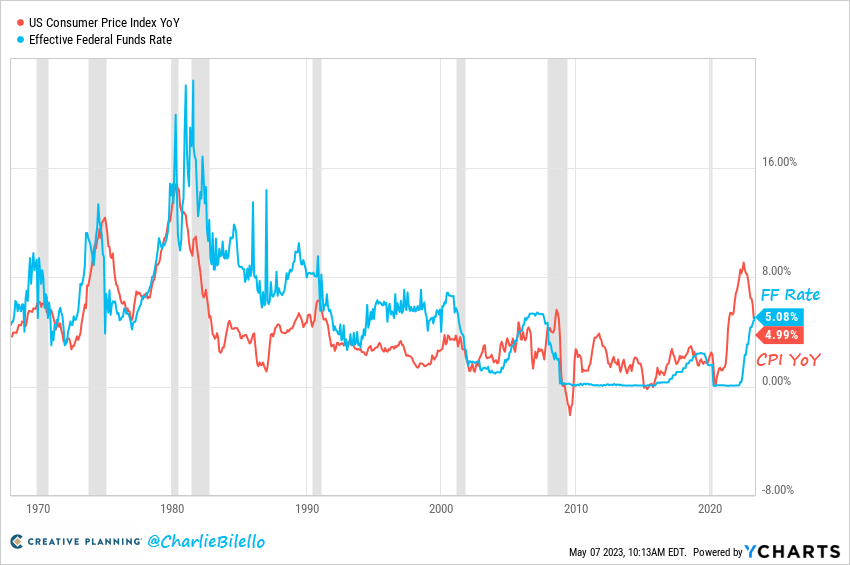

Если предположить, что ФРС в июне последний раз поднимет ставки на 0,25%, после чего возьмет паузу, при этом ставка окажется в диапазоне 5,25–5,50%, а также если учесть базовый компонент или ценовой индекс расходов на личное потребление (PCE), то существует вероятность, что ФРС может обогнать инфляцию. Подобное случилось в этом месяце впервые с 2010 года.

Американские индексы торгуются около своих уровней сопротивления, и слово теперь за ними. Напрашивается вопрос, будет ли ситуация развиваться по сценарию «продавай в мае и возвращайся в июне»?

Поживем — увидим.

Дисклеймер: Эта статья была написана исключительно в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, а значит, не преследует цель побудить читателя к покупке тех или иных активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам; читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.