Рублю предрекают резкое падение в этом году

Итоги понедельника

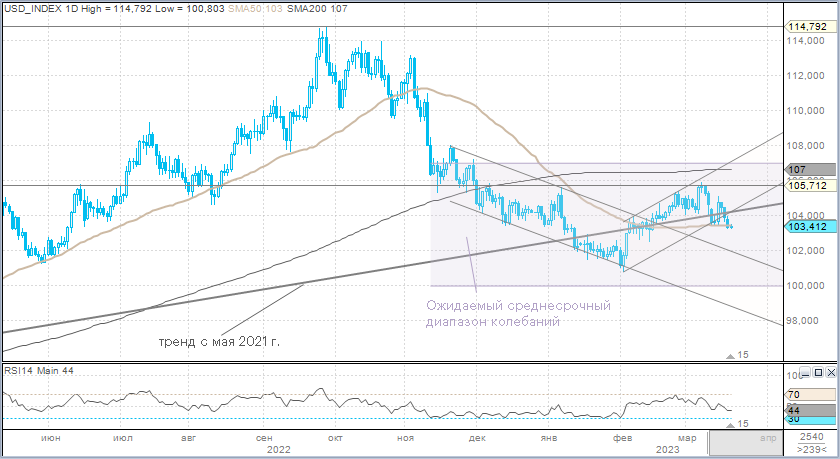

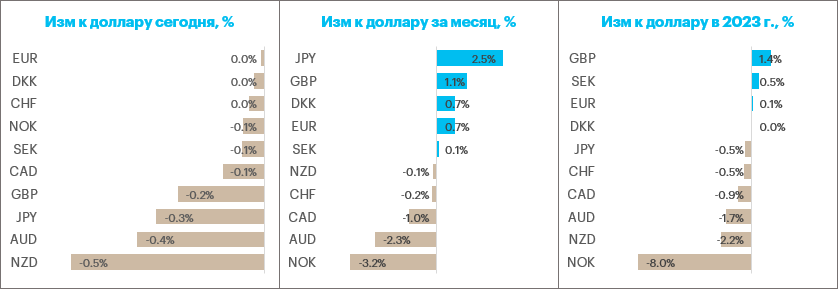

Доллар подешевел против большинства валют Большой десятки, прибавив в цене только против швейцарского франка и новозеландского конкурента. Индекс доллара впервые с 14 февраля закрылся ниже 50-дневной скользящей средней линии.

Фондовые площадки в Европе в понедельник продемонстрировали восходящую коррекцию, американский фондовый рынок также закрылся в зеленой зоне, подросли акции банков на надеждах по поводу того, что ФРС на этой неделе может смягчить свой подход к ужесточению денежно-кредитной политики. Другими словами, спрос на рискованные активы несколько улучшился, доходности казначейских облигаций снизились, и доллар оказался под давлением.

ФРС, ЕЦБ, Банк Англии, а также ЦБ Японии, Швейцарии и Канады с 20 марта и до конца апреля перешли с семидневных на ежедневные долларовые аукционы. ФРС проводит ежедневные своп-линии с вышеперечисленными ЦБ, чтобы устранить потенциальный дефицит долларовой ликвидности. Предварительные результаты показывают, что чрезмерного стресса в финансовой системе не наблюдается.

Так, Швейцарский национальный банк предоставил в понедельник в рамках аукциона $101 млн. Это максимум за 5 месяцев, но объемы значительно ниже, чем в предыдущие периоды финансового стресса. При этом Банк Англии и Банк Японии на аналогичных аукционах вообще не получили ни одной заявки на долларовую ликвидность, ЕЦБ на своем аукционе предоставил одному участнику $5 млн.

Старт вторника

Утром валюта США предпринимала попытки укрепления против всех конкурентов из G10. Аутсайдерами выступали австралийский и новозеландский доллары. Опубликованный протокол заседания Резервного банка Австралии по ставкам (заседание было 6 марта) показал, что ЦБ в апреле может приостановить цикл ужесточения денежно-кредитной политики, поскольку ставки уже выросли до уровней, способных ограничить инфляционное давление, а экономические перспективы остаются неопределенными.

Краткосрочные перспективы доллара

В фокусе итоги заседания Комитета по открытым рынкам ФРС США (FOMC), который объявит решение по ставкам 22 марта в 21:00 мск. Буквально пару недель назад денежные рынки закладывались на то, что ставки в США могут превысить 6%, а ЕЦБ может поднять депозитную ставку выше 4% годовых. Теперь же трейдеры денежного рынка предполагают, что циклы повышения ставок в США и Европе практически завершились. Рынок свопов подразумевает ставку по федеральным фондам на конец года на уровне 4%. Это на 100 б.п. ниже собственного прогноза чиновников Федрезерва (dot plot), опубликованного в декабре.

Завтра ключевое внимание будет на обновленные dot plot. Если ФРС повысит ставку на 25 б.п. до 4,75%-5,00%, но при этом прогнозы ФРС будут подразумевать более низкую ставку в будущем — это окажет давление на доллар.

Рынки считают, что дальнейшее повышение ставок уже не оправдано, поскольку финансовые условия заметно ужесточились в последнее время. Если же ФРС сохранит ястребиный взгляд на перспективу повышения ставок, и dot plot будут по-прежнему подразумевать ставку не ниже 5% до конца года — доллар может реализовать очередную попытку роста. В этом случае есть потенциал повышения индекса доллара до 105–106 п.