Мосбиржа готовится запустить торги криптовалютами

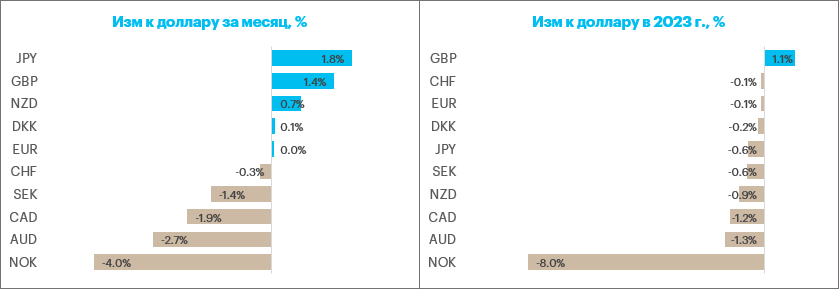

Краткие итоги минувшей недели. Доллар подешевел против всех валют Большой десятки, кроме норвежской кроны и швейцарского франка. Более 2% прибавили к доллару японская иена, новозеландский доллар и шведская крона. Индекс доллара 4 недели подряд безуспешно пытался закрепиться выше 50-недельной скользящей средней, 3 недели подряд не может закрепиться выше 105 п.

ЕЦБ повысил каждую из трех ключевых ставок на 50 б.п. до 3% (депозитная ставка), 3,5% (ставка рефинансирования), 3,75% (ставка маржинального кредитования), выполнив свое руководство, которое он дал рынку еще в феврале. Однако ЕЦБ не дал указаний по поводу того, как он может поступить на следующем заседании, а также не прокомментировал последствия потрясений в финансовом секторе, вызванных проблемами банка Credit Suisse (SIX:CSGN). В выходные стало известно, что UBS купит Credit Suisse за 3 млрд франков, а ЦБ Швейцарии предоставит UBS помощь в размере 100 млрд франков. Правительство предоставит гарантию 9 млрд франков на покрытие потенциальных убытков, которые UBS берет на себя.

Решение ЕЦБ повысило уверенность рынка в том, что ФРС 22 марта также может повысить ставки (+25 б.п.). Однако рынки надеялись, что Федрезерв смягчит свой тон в коммюнике, которое будет опубликовано вечером в ближайшую среду. Доходности казначейских облигаций за неделю упали по всей длине кривой (на 80–60 б.п. на коротком конце, на 40–20 б.п. на среднем участке), что негативно сказалось на долларе. При этом цены на золото подскочили до 11-месячного максимума, а вот цены на нефть (Brent) упали до минимума за 15 месяцев.

В фокусе на этой неделе. Комитет по открытым рынкам ФРС США (FOMC) объявит решение по ставкам 22 марта в 21:00 мск. Консенсус-прогноз опрошенных Bloomberg экономистов подразумевает, что ставки будут повышены на 25 б.п. до диапазона 4,75%-5,00%. Рынок фьючерсов на ставку по федеральным фондам с вероятностью 60% оценивает такой шаг ФРС. При этом рынок на 100% не уверен в том, что на следующем заседании (в мае) ФРС решиться снова пойти на повышение ставок. Коммюнике FOMC и комментарии главы ФРС Джерома Пауэлла будут крайне важны для понимания перспектив процентных ставок в США.

Наш взгляд. Если судить по текущим котировкам свопов, которые предполагают, что ЕЦБ в мае повысит ставки на 25 б.п. и затем возьмет паузу в цикле повышения ставок, то нам кажется, что рынок на прошлой неделе не совсем верно интерпретировал слова главы ЦБ Европы Кристин Лагард. Она отметила, что инструменты борьбы с инфляцией и инструменты защиты финансовой стабильности — это разные вещи. Нам кажется, что эти словам стоило бы интерпретировать как сигнал, что в своей борьбе за контроль над инфляцией регулятор не собирается делать скидку на проблемы в банковской системе. Не исключено, что нечто подобное может сказать в среду глава ФРС Джером Пауэлл.

Мы ожидаем, что ставка будет повышена на 25 б.п. Если сделать паузу в цикле повышения ставок, подождать до мая (апрельское заседание не запланировано), это может сформировать рынкам неверный сигнал. Повышение на 25 б.п., а не на 50 б.п., как предполагал рынок пару недель назад — это разумный компромисс, сигнализирующий, что банковская система, по мнению ФРС, остается устойчивой.

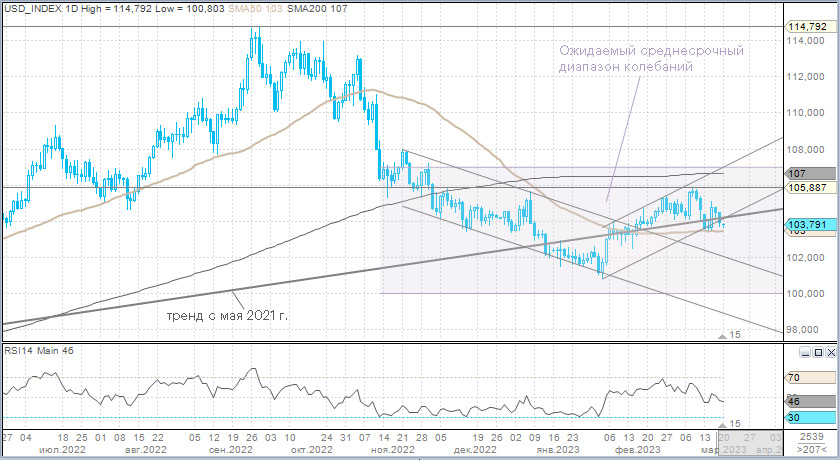

Наша оценка краткосрочных перспектив доллара. Мы сохраняем свой базовый сценарий. Несмотря на возможные попытки укрепления валюты США, индекс доллара на горизонте 8–10 месяцев имеет очень неплохие шансы снизиться до 100 пунктов. Последний раз мы видели DXY на этом уровне в апреле 2022 года. Мартовский максимум по индексу доллара на уровне 105,89 п., пока выглядит как уже сформированный локальный пик, который выглядит, как привлекательная точка входа в короткие позиции по доллару.