Друг Трампа заключил сделку с Новатэком по добыче газа на Аляске

• Этот март обещает стать одним из самых важных месяцев для Уолл-стрит за последние годы.

• В фокусе внимания участников рынка будут отчет по числу рабочих мест вне сельского хозяйства, данные по инфляции и долгожданное заседание ФРС.

• Так что в ближайшие недели инвесторам следует готовиться к повышенной волатильности и более резким колебаниям на рынке.

Американский рынок акций завершил февраль неуверенно, заставив инвесторов засомневаться в продолжении ралли, наблюдавшегося в начале этого года.

После сильного января Dow Jones Industrial Average в феврале упал на 4,2%. За истекший период года индекс «голубых фишек» показывает снижение на 1,5%.

Индекс широкого рынка S&P 500 в прошлом месяце потерял 2,6%, сократив свой прирост за истекший период года до 3,4%, а технологически ориентированный индекс Nasdaq Composite опустился на 1,1%, сократив прирост до 8,9%.

В ралли начала года появились трещины после того, как инвесторы были вынуждены пересмотреть свои ожидания относительно того, как высокого ФРС поднимет свои процентные ставки, на фоне признаков устойчивости экономики и сохранения высокой инфляции.

Предстоящий месяц обещает стать одним из самых важных для Уолл-стрит за последние годы. Целая череда громких мартовских событий может определить направление рынка на оставшуюся часть 2023 года.

5 ключевых дат, которые нужно пометить в календаре

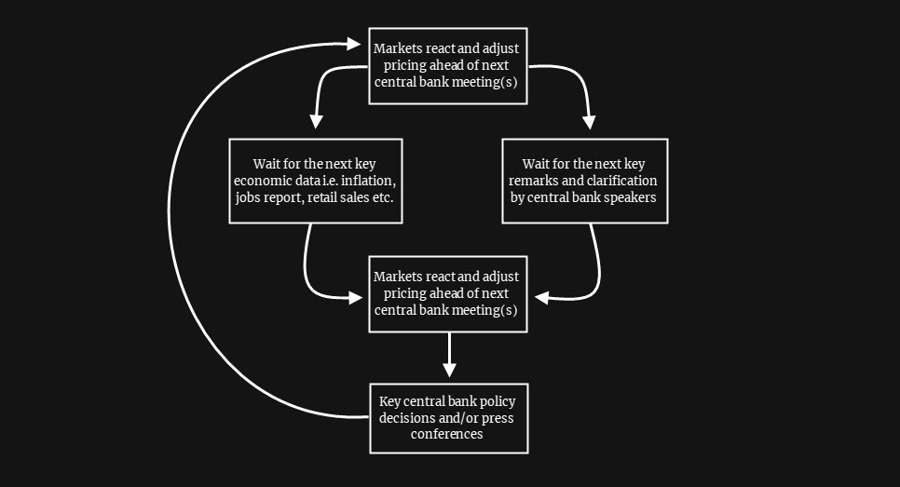

Участники рынка, вероятно, будут следить в марте за теми же драйверами, что и в последние месяцы, включая месячный отчет по занятости, свежие данные по инфляции и розничным продажам, а также предстоящее заседание FOMC.

Источник: ForexLive

1. Пятница, 10 марта: отчет по занятости

Министерство труда США опубликует долгожданные данные по числу рабочих мест вне сельского хозяйства за февраль в пятницу, 10 марта, в 16:30 мск. Большинство прогнозов указывают на сохранение высоких темпов роста занятости, несмотря на небольшое замедление по сравнению с предыдущими месяцами.

Согласно Investing.com, консенсус-прогноз предполагает увеличение числа рабочих мест в американской экономике на 200 тыс. после роста на 517 тыс. в январе. Уровень безработицы, согласно прогнозам, повысился до 3,5%, что на одну десятую процентного пункта выше январского 53-летнего минимума 3,4% (последний раз такой низкой безработица была в 1969 году).

Для наглядности, ровно год назад, в феврале 2022 года, безработица составляла 3,8%. Это наводит на мысль о том, что ФРС потребуются дополнительные повышения ставок, чтобы «остудить» рынок труда.

Руководители ФРС просигнализировали, что для замедления инфляции безработица должна составлять по крайней мере 4,0%, тогда как некоторые экономисты говорят о еще более высоких уровнях. В любом случае, низкая безработица вместе с высокими темпами роста рабочих мест указывает на вероятность новых повышений ставок в ближайшие месяцы.

- Мой прогноз: Я считаю, что февральский отчет по занятости подчеркнет поразительную устойчивость рынка труда и поддержит мнение о том, что текущие усилия ФРС, направленные на замедление экономики, пока не производят желаемого эффекта.

2. Вторник, 14 марта: ИПЦ

Во вторник, 14 марта, ожидается индекс потребительских цен (ИПЦ) за февраль, и по ожиданиям аналитиков показатель может превысить январское значение, а значит, ФРС продолжит борьбу с инфляцией. Годовые темпы инфляции в январе составили 6,4%.

Хотя официальных прогнозов пока нет, годовой ИПЦ по ожиданиям составит от 6,1% до 6,5%. Инфляция потребительских цен достигла пика в июне на уровне 9,1% и с тех пор постепенно снижается, хоть и остается существенно выше уровней, согласующихся с целью ФРС в 2%.

Между тем, оценки для базового ИПЦ варьируются от 5,5% до 5,7% по сравнению с январским значением 5,6%. За базовым показателем пристально следят многие наблюдатели, включая руководителей ФРС, по мнению которых он точнее позволяет судить о будущем направлении инфляции.

- Мой прогноз: Несмотря на нисходящий тренд, данные, вероятно, покажут, что ИПЦ и базовый ИПЦ не снижаются достаточно быстро для того, чтобы побудить ФРС сбавить обороты в борьбе с инфляцией в этом году.

3. Среда, 15 марта: индекс цен производителей и розничные продажи

С учетом зависимости решений ФРС от макроданных участники рынка уделят пристальное внимание февральскому индексу цен производителей и свежим данным по розничным продажам, которые будут опубликованы в среду, 15 марта, в 15:30 мск.

В этот раз эти данные будут особенно важны, поскольку они станут последней порцией статистики, которую получит ФРС, прежде чем принять решение по ставкам.

В прошлом месяце рынок акций ответил сильными распродажами на публикацию данных по ценам производителей и розничным продажам. Они свидетельствовали о более сильном, чем ожидалось, повышении оптовых цен и самом резком почти за два года росте розничных продаж по сравнению с предыдущим месяцем.

- Мой прогноз: Эти два отчета, как мне кажется, дополнят множащиеся сигналы об отсутствии серьезной угрозы рецессии в США на данный момент, что, в свою очередь, побудит ФРС предпринимать более активные меры для замедления экономики и обуздания цен.

4. Среда, 22 марта: заседание ФРС и выступление Пауэлла

ФРС почти наверняка повысит ставки на четверть процентного пункта по итогам своего двухдневного заседания. Решение будет объявлено в среду, 22 марта, в 22:00 мск. В этом случае целевой диапазон для ставки по федеральным фондам ФРС составит 4,75–5,00%.

Вместе с тем, трейдеры начали закладывать в котировках вероятность повышения ставок на 50 базисных пунктов, правда она оценивается всего примерно в 25% согласно инструменту мониторинга за ставкой по федеральным фондам от Investing.com.

Правда, в зависимости от поступающих данных, все еще может поменяться к тому дню, когда будет приниматься решение по ставкам.

Вскоре после публикации заявления ФРС председатель Джером Пауэлл выступит на пресс-конференции. Инвесторов будет интересовать, как он оценивает тренды инфляции и экономического роста, и что это означает с точки зрения темпов ужесточения денежно-кредитной политики.

Американский центробанк также опубликует обновленные прогнозы для процентных ставок и экономического роста, которые также помогут судить о вероятной траектории ставок в течение оставшейся части 2023 года и впоследствии.

За последние две недели трейдеры начали закладывать в котировках гораздо более высокий уровень ставки по федеральным фондам после того, как ввиду позитивных экономических показателей среди инвесторов укрепились ожидания того, что ФРС продолжит увеличивать стоимость заимствований до лета включительно и затем будет дольше удерживать ставки на высоких уровнях. На текущий момент участники рынка ожидают, что пика ключевая ставка достигнет к июню в диапазоне 5,25–5,50%.

- Мой прогноз: Поскольку экономика проявляет устойчивость, а инфляция остается высокой, американский центробанк, как мне кажется, займет «ястребиную» позицию на своем мартовском заседании. Помимо этого, Пауэлл, по моему мнению, предупредит, что ФРС еще предстоит приложить усилия для замедления экономического роста и ослабления инфляции, что будет означать повышение ставок в ближайшие месяцы. В связи с этим ФРС, как мне кажется, будет нацелена на то, чтобы рано или поздно в этом году поднять ключевую ставку выше 5,50%, возможно даже до 6,00%, прежде чем она подумает о паузе или смене курса в борьбе с восстановлением ценовой стабильности.

5. Пятница, 31 марта: PCE

Последний экономический показатель месяца выйдет в пятницу, 31 марта, когда правительство опубликует ценовой индекс расходов на личное потребление (PCE), на который ФРС предпочитает ориентироваться при оценке инфляции.

Инвесторы пребывали в шоке в прошлом месяце после того, как январские данные свидетельствовали о скачке PCE до 5,4% с 5,3% в предыдущем месяце.

Без учета волатильных цен на продукты питания и энергоносители базовый PCE составил 4,7% против 4,6%.

- Мой прогноз: Как и в случае с потребительскими ценами и ценами производителей, PCE, как мне кажется, подчеркнет, насколько незначителен прогресс ФРС в борьбе с инфляцией.

Подведем итоги

Я считаю, что американский рынок акций будет оставаться под давлением в течение марта вследствие страхов о более длительном сохранении высоких ставок и ускорении инфляции.

Пока мы не получим убедительные свидетельства того, что инфляция снижается в сторону приемлемых уровней, а ФРС явно сменила курс, новый устойчивый «бычий» рынок по рисковым активам, по моему мнению, будет маловероятен.

Как принято говорить на Уолл-стрит, не стоит бороться с ФРС.

- Мой прогноз: В ближайшие недели инвесторам следует быть готовыми к сценарию, при котором S&P 500 проверит на прочность минимум середины ноября в районе 3750, что означает снижение почти на 6% с текущих уровней. Затем при более мощном падении индекс вернется на минимум «медвежьего» рынка 3500 перед началом сезона корпоративных отчетов за первый квартал в апреле.

***

Дисклеймер: На момент написания статьи у меня были открыты короткие позиции по S&P 500 и Nasdaq 100 через ProShares Short S&P 500 ETF (SH) и ProShares Short QQQ ETF (PSQ). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.