В понедельник на рынке наблюдается классическое «ралли облегчения» после коррекции в пятницу, вызванной «сюрпризом» в Core PCE. Реакцию на отчет можно назвать всеобъемлющей, произошла очередная значительная переоценка траектории ставки ФРС во всех классах активов, к ней определенно подключался спекулятивный моментум, что несколько сместило баланс в сторону краткосрочной перепроданности, что сегодня, вероятно, и корректируется рынком.

О том, что рынок перейдет в уверенное ралли с текущих уровней, на мой взгляд, можно и не думать, фьючерсы на ставку и рынок казначейского долга, особенно короткие облигации, учли в ценах три повышения ставки по федеральным фондам в этом году, и потребуются либо новые входящие данные, либо словесные интервенции со стороны Феда, чтобы эти ожидания как-то скорректировать.

Корректировка ожидания потенциально может произойти после отчета ISM по активности в сфере услуг в США, однако если сюрприз и будет, то он, вероятно, окажется ястребиным. Чересчур позитивные данные по экономике сейчас для рынка — умеренный негатив, это стало ясно уже из NFP, данных по инфляции и розничным продажам в США за январь.

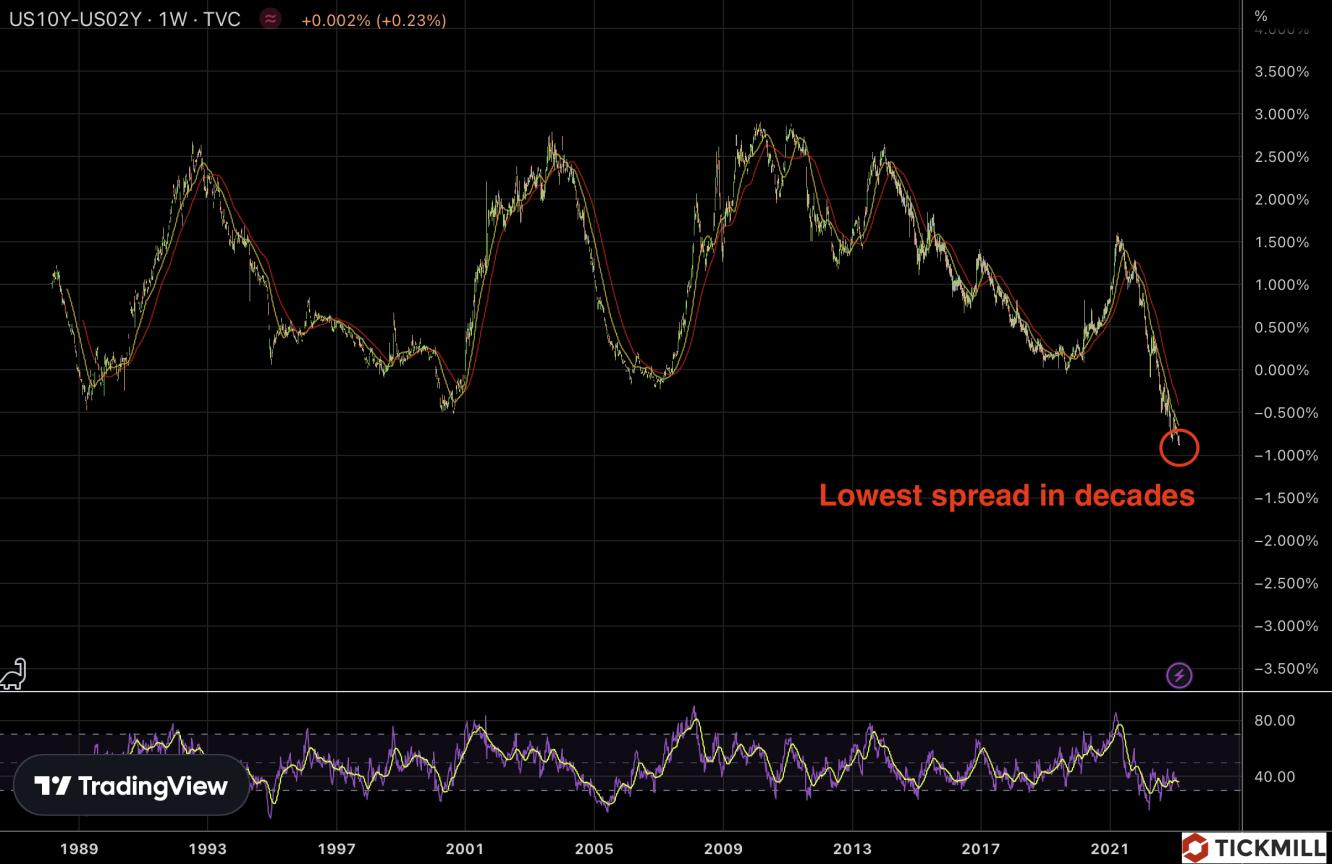

Ястребиный поток данных ставит вопрос о том, как будет выглядеть новый Dot Plot ФРС, который будет опубликован 22 марта. Согласно текущим медианным ожиданиям ФРС, диапазон ставки должен быть 5,00–5,25% к концу 2023 года и 4,00–4,25% к концу 24 года. Оба эти прогноза скорей всего будут пересмотрены в сторону повышения. Такая перспектива вполне может поставить на паузу любой сколь-нибудь значимый шорт доллара в течение нескольких следующих недель. В то же время кривая доходности 2-10 лет в США в настоящее время инвертирована наиболее значительно со времен ужесточения Пола Волкера в середине 1980-х годов, что создает сильный встречный ветер для рынка акций:

Трудно ожидать серьезный приток инвесторов на фондовых рынках до тех пор, пока не появятся более четкие признаки, что ФРС и другие центральные банки могут смягчить свои циклы ужесточения. Вместе с улучшением в макроэкономике, безусловно, растут и ожидания выручки компаний, однако с учетом того, что на рынке преобладает к консенсус, что мы находимся ближе к концу фазы экспансии делового цикла, давление процентных ставок оказывается сильнее. Надежды и вообще серьезная ставка рынка на завершение цикла ужесточения ФРС была в начале января, но сейчас шансы минимальны иметь такой исход в ближайшей перспективе.

Из интересных данных в понедельник, можно отметить монетарные данные по ЕС. Рост денежного агрегата M2 (aka денежное предложение) резко замедлился в январе в еврозоне — до 3.5% против 4.1% в декабре и 3.9% прогноза. Это говорит о том, что темпы роста кредитования банками европейского блока реагируют на жесткую политику ЕЦБ, причем опережающими темпами, что улучшает прогноз по инфляции в 2023, так как рост потребительских цен — в немалой степени денежный феномен. Кредитование домохозяйств замедлилось до 3.6% в годовом выражении, коммерческие кредиты выросли на 6.1% против 6.3% в январе.

Европейские валюты такие как EUR, GBP сегодня незначительно выросли против доллара, EUR/USD нашел поддержку ниже 1.0550, GBP/USD – на 1.1950. Фьючерс на S&P 500 пытается удержаться вблизи 4000 пунктов, в то же время европейские индексы растут более уверенно – в среднем на 1.5%.

Есть некоторый потенциал для прорыва уровня 1,05 по EUR/USD и снижения до 1,0450, однако пока не просматривается никаких катализаторов, которые могли бы поддержать устойчивую торговлю ниже 1.05, и ставка на ложный пробой, вероятно, будет приоритетной при таком сценарии. DXY, вероятно, упрется в сопротивление на уровне 105,50.

Артур Идиатулин, рыночный обозреватель Tickmill UK