Британия ввела крупнейший пакет санкций против России

Проценты по госдолгу США уже составляют больше половины расходов на оборонку. Дальше ситуация становится плачевнее, мы посчитали.

Расскажу историю вопроса понятным языком:

1️⃣ Демократы постарались с повышением расходов. Госдолг США растет очень быстро.

За время президентства Обамы госдолг США вырос в 1,8 раз. До Обамы (в 2008) он был $13,6 трлн, а после – $25,3 (в 2018). Пандемия усугубила ситуацию, и сейчас госдолг США превышает $31 трлн.

2️⃣ Расходы США на проценты выросли в ~10 раз.

С начала 2022 г. ФРС подняла верхнюю границу ставки с 0,25% до 4,75%. И, вероятно, будет поднимать дальше. От этого растут ставки по американским трежерям. В 2020 году правительство США могло занять на 5 лет под 0,3% годовых и на 10 лет под 0,5%. Теперь ставка по 5-летним гособлигациям уже выше 4%, по 10-летним – 3,9%.

3️⃣ На выплату процентов по госдолгу США в 2022 году ушло $475 млрд – 8% всех расходов правительства. Многовато будет, как говорилось в советском мультике...

Если ФРС вернула бы ставки вниз в 2024 году, ситуация была бы все равно невеселая. Но пока о снижении ставок не идет речи, ФРС их поднимает. На днях член ФРС Местер повторила, что ставку надо поднять выше 5%, а точнее – выше 5,5%. А если ставки в США надолго останутся на нынешнем уровне или выше, это будет крайне нежелательно.

Покажем наши расчеты.

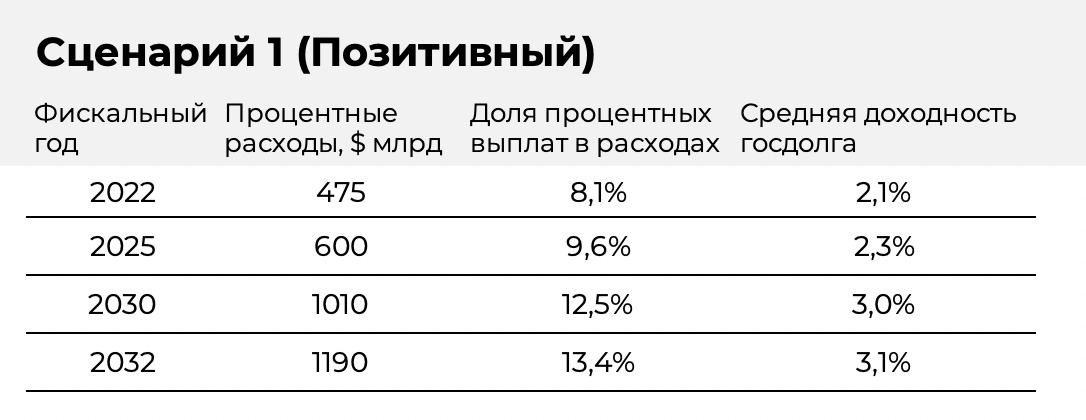

Сценарий 1 – настолько позитивный, что нереалистичный

Что предполагаем?

▪️ После 2023 г. ФРС начнет снижать ставку и к концу 2024 г. доведет ее до допандемийных уровней

▪️ Расходы бюджета будут по плану Минфина США: госдолг будет расти всего лишь на ~5% в год, что было бы для США очень желательно.

Что будет с тратами на проценты по долгу при таком сценарии:

В 2025 г. США будут тратить на проценты ~$600 млрд – уже 10% всех расходов бюджета. В 2032 г. станет ~$1,2 трлн (~13% расходов). Звучит очень неприятно. А это самый позитивный сценарий. Кстати, сценарий правительства США.

На наш взгляд, у такого сценария низкая вероятность, т.к. ставки придется держать высокими дольше. Еще и не забываем про инфраструктурный пакет и выборы. В такие периоды деньги правительства тратятся щедрее плана.

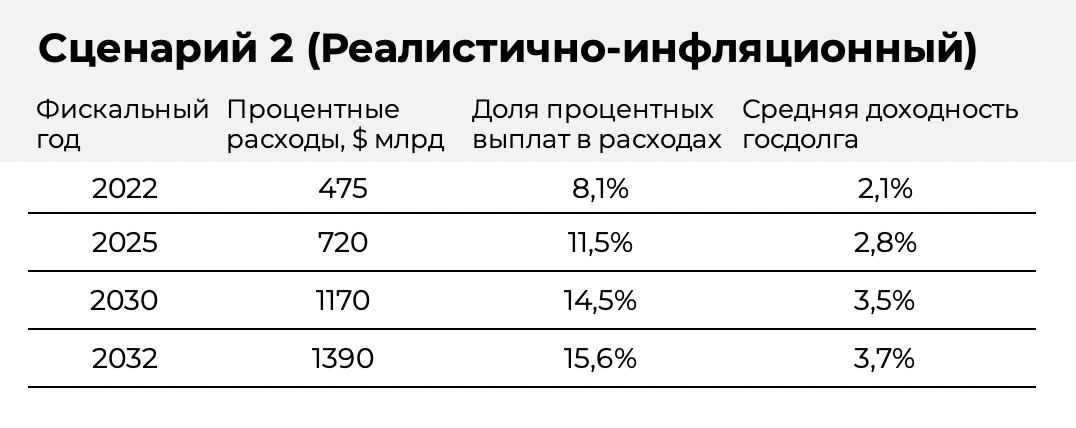

Сценарий 2 – реалистично-инфляционный

▪️ Предположим, инфляция в США будет оставаться повышенной и дальше (например, около 4-5%). При таком сценарии ставка ФРС после 2023 года будет держаться в районе 4-5%.

▪️ Допустим, госдолг будет расти в среднем на 1-2% быстрее, чем за последние 10 лет. Это очень даже скромное предположение для инфляционной экономики.

Тогда:

Правительству придется раскошелиться. Расходы на проценты в 2025 г. составят ~$725 млрд (это 11% расходов бюджета). В 2032 г. США будет тратить на проценты уже ~$1,4 трлн (~16% расходов). При таком сценарии к 2025 году средняя ставка по госдолгу будет 2,8%, а к 2032 – 3,7%.

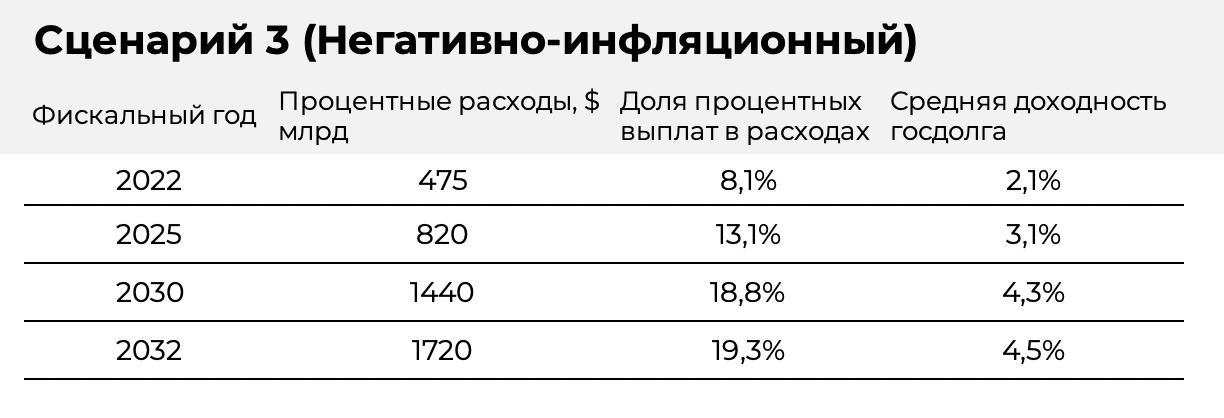

Сценарий 3 – негативно-инфляционный (но, если честно, также вполне реалистичный)

▪️ Предположим, инфляция в США будет оставаться высокой. ФРС для борьбы с инфляцией будет держать ставку в среднем на 4-5%.

▪️ Допустим, что госдолг будет расти в среднем на 3-4% быстрее, чем за последние 10 лет из-за антиинфляционной политики и роста цен. Расходы на проценты и на борьбу с инфляцией будут уже очень высоки.

Что будет?

Осознавая происходящее, лучшие друзья США начнут понижать аллокацию на американский госдолг. Будут продавать гособлигации США, на них будет падать цена, и будут расти ставки.

А кто тогда станет покупать? ФРС.

При негативном сценарии, на руках у ФРС может оказаться не нынешний объем американского госдолга, а все $15 трлн, а то и 20. Это станет фактором для разгона инфляции и роста расходов… В общем, сценарий плачевный.

Тогда:

Расходы на проценты в 2025 г. Могут составить ~$820 млрд (это 13% расходов бюджета). В 2032 г. США будет тратить на проценты уже ~$1,7 трлн (~19% расходов). При таком сценарии средняя ставка по госдолгу будет уже 4,5% к 2032 году...

Выводы?

▪️ Немедленного роста стоимости заимствований не будет, т.к. средний срок госдолга США – 5-6 лет. Но даже если ставки будут снижены, проценты по долгу станут через несколько лет самой большой статьей расходов. А если в Штатах будет сохраняться повышенный рост цен, на проценты лет через 10 может уходить около 20% бюджета.

▪️ Очень вероятно, что через несколько лет тема госдолга США станет очень нервной для всего мира.

▪️ Пауэллу надо быстро бороться с инфляцией. Он сейчас так оперативно поднимает ставку, чтобы иметь возможность опустить ее как можно скорее. Остается надеяться, что у него получится. А что, если нет?

Ну и самое интересное: А что собираются предпринимать наши добрые коллеги? Ведь они прекрасно все понимают.

Вариантов развития событий крайне много:

♦ Дискредитация любых альтернатив доллару США. Кроме того… как бы это помягче сказать-то... Ну, скажем, «планомерная работа с конкурирующими организациями».

♦ Большая мировая встряска. Это, по сути своей, уже происходит, но это, очевидно, только начало.

♦ Резкий рост доходов бюджета. Интересно, за счет чего это можно сделать?

♦ Резкое сокращение расходов. Не смешите.

♦ Переход на некие новые основы и новую финансовую систему. По принципу – а куды же вы все, касатики, денетесь? По сути своей – «обнуление».

♦ Ну и наконец, самый вероятный сценарий – «пусть наши дети и внуки решают данную проблему». Почему именно мы должны чистить авгиевы конюшни? Вон, и Япония, и Греция как-то себе живут при долгах выше 200% от ВВП. И ничего, вполне неплохо живут. Давайте «пинать банку» дальше.

Все эти варианты мы с вами обсудим в ближайшее время.