Мосбиржа готовится запустить торги криптовалютами

Итоги вторника. Доллар подешевел против всех валют Большой десятки, но остался стабильным против евро. Более 1% прибавили к доллару японская иена и австралийский доллар. Индекс доллара во вторник достиг месячного максимума на уровне 103,96 п., впервые за 2 месяца протестировал 50-дневную скользящую среднюю линию, но снизился по итогам дня, прервав трёхдневную серию роста.

Доллар дешевел в преддверии выступления главы ФРС Джерома Пауэлла в экономическом клубе Вашингтона, отражая снижение доходностей казначейских облигаций. Однако Пауэлл повторил озвученный на прошлой неделе в среду тезис о том, что процентные ставки должны продолжать рост, чтобы взять под контроль инфляцию, а также снова намекнул, что пик ставок может быть выше, нежели ожидают рынки, а также подразумевают собственные прогнозы Федрезерва, озвученные в декабре (dot plot). После этого доходности трежерис возобновили рост, доллар скорректировал потери, но день завершил в минусе.

Старт среды. На азиатских торгах в среду доллар оставался под незначительным давлением против большинства валют G10, сохранял стабильность по отношению к иене. Азиатские фондовые рынки продемонстрировали смешанную динамику торгов: Япония и Китай несколько снизились, при этом Корея и Тайвань показали уверенный рост. Доллар продолжал ориентироваться на доходности трежерис. Доходность 2-летних нот снижалась на 5 б.п. до 4,415%, доходность 10-летних облигаций снижалась на 4 б.п. до 3,634%, что, как минимум не стимулировало доллар к попыткам продолжения роста.

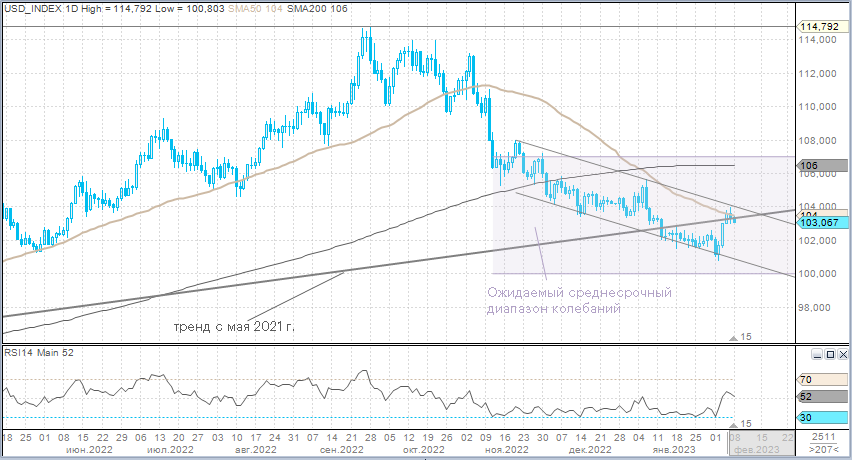

Наш взгляд на краткосрочные перспективы. В некотором смысле слабость доллара во вторник и утром в среду можно рассматривать, как технический аспект, обусловленный частичной фиксацией прибыли по спекулятивным длинным позициям в USD. Индекс доллара, поднявшись почти до 104 пунктов накануне, столкнулся с несколькими сильными техническими уровнями сопротивления. Это не только 50-дневная средняя, но и бывшая линия тренда с 2021 г., которая теперь замыкает верхнюю сторону, а также верхняя линия нисходящего канала, построенного с ноября 2022 года.

Мы предполагали коррекцию до 104–104,5 п., и эта цель реализована. Чтобы заявить о более существенном потенциале коррекции, доллару необходимо пробивать уровень 104,00. На этой неделе много выступлений чиновников ФРС, но малозначимых экономических данных. Пожалуй, ключевую роль в коррекции доллара смогут сыграть только данные по потребительской инфляции в США за январь, которые будут опубликованы 14 февраля. Если они укажут на устойчивость базовой инфляции, доллар может получить драйвер для роста в область 105–106 пунктов (+2–2,5% к текущим значениям). Если же данные отразят сохраняющуюся динамику уверенного замедления базовой инфляции, слабость валюты США может получить новый виток, который на этот раз будет способен снизить DXY до 100 пунктов. Пока же оптимальный диапазон 103–102 п. по индексу доллара.

· Среда, 8 февраля. Глава ФРБ Нью-Йорка Джон Уильямс даст интервью WSJ

· Четверг, 9 февраля. Шведский Riksbank объявит решение по ставке

· Четверг, 9 февраля. Президент ЕЦБ Кристин Лагард принимает участие в саммите лидеров ЕС

· Четверг, 9 февраля. Глава Банка Англии Эндрю Бейли выступает перед Комитетом казначейства

· Пятница, 10 февраля. Китай опубликует данные по потребительской инфляции и инфляции цен производителей

· Пятница, 10 февраля. Индекс потребительских настроений Мичиганского университета США

· Пятница, 10 февраля. Выступления представителей ФРС Кристофера Уоллера и Патрика Харкера