Оман эвакуирует нефтяной терминал после атак на танкеры в Ираке

Страх упустить выгоду, или FOMO (сокращение от Fear of Missing Out), стал главной рыночной темой на прошлой неделе.

После того, как данные указали в пользу «мягкой посадки», и центробанк стал зависеть от макроэкономической статистики, на рынке снова доминирует FOMO-мышление, как в 2019 году.

Федеральная резервная система (ФРС) тогда резко сменила курс, и экономика отделалась пресловутой «мягкой посадкой». Цикл повышения ставок 2018 года, который Пауэлл оборвал в начале 2019 года, привел к замедлению экономики, но без «жесткой посадки».

Рост прибыли S&P 500 тогда составил лишь +0,6%, но не был отрицательным, базовая инфляция оставалась стабильной в районе 2%, а занятость в Америке росла темпами 160 тыс. новых рабочих мест в месяц. Низкие темпы роста в номинальном выражении, но не рецессия — иными словами, «мягкая посадка».

Но 2023 год не похож на 2019-й по многим макроэкономическим причинам, которых мы коснемся ниже.

Во-первых, давайте посмотрим на текущий рыночный режим.

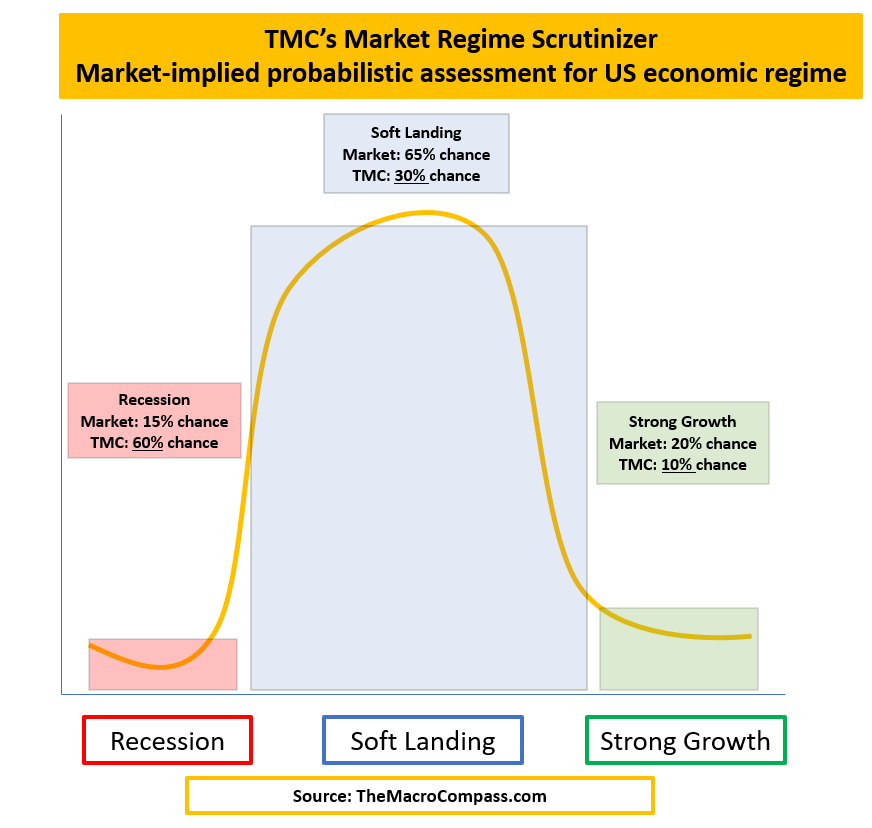

На графике выше показан индикатор рыночного режима TMC (Market Regime Scrutinizer). Он измеряет подразумеваемую рынком вероятность рецессии, «мягкой посадки» или режима с сильным экономическим ростом в США.

Этот ключевой индикатор TMC определяется на основе анализа рынков опционов по инструментам с фиксированной доходностью, акциям и валютам и отражает полученную подразумеваемую рынком вероятность различных режимов.

На текущий момент самым вероятным режимом, согласно рынкам, является «мягкая посадка» (вероятность около 65%). Рецессионный конец кривой за последние недели резко снизился (приблизительно 15%), а вероятность режима с сильным экономическим ростом возросла до примерно 20%.

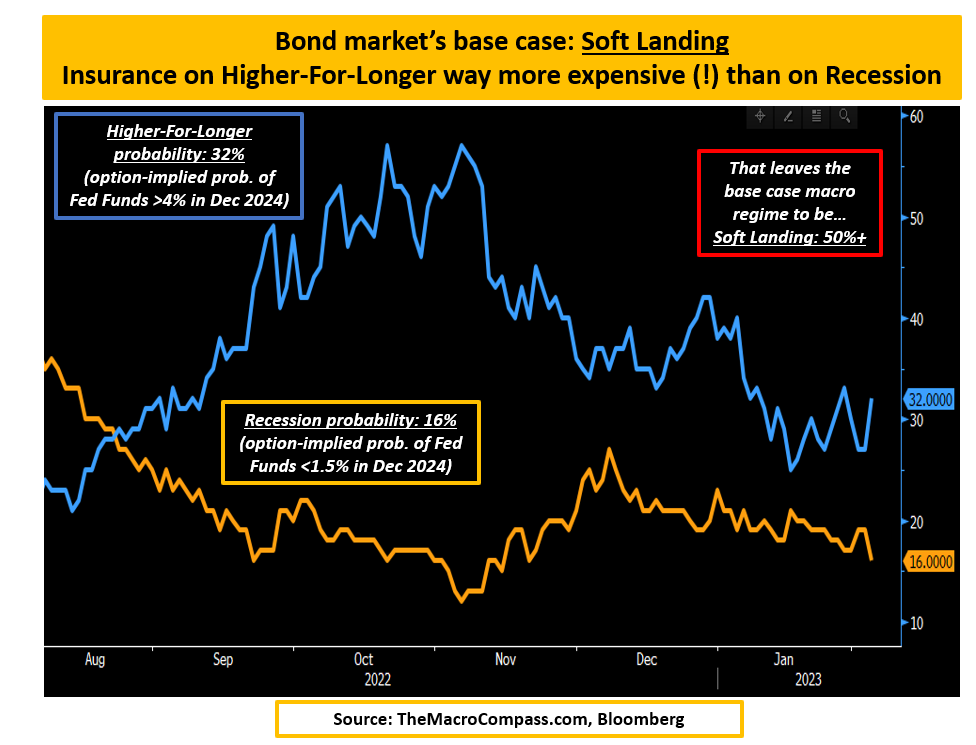

Даже после очень сильных данных по рынку труда и отчета ISM по сфере услуг долговой рынок продолжает категорически настаивать на том, что безболезненная дезинфляция / «мягкая посадка» — это наиболее вероятный режим на будущий период.

• Инфляция, согласно рынкам, снизится до 2,5% к концу года и будет оставаться ближе к 2% в долгосрочной перспективе.

• В котировках закладывается понижение ставок ФРС при «мягкой посадке» в условиях замедления инфляции, но без рецессии. Центробанк может аккуратно опустить ставки до нейтральных уровней (2,50–2,75%), не прибегая к рецессионному понижению и не сохраняя ставки на более высоких уровнях более длительное время.

Долговой рынок оценивает вероятность рецессионного понижения ставок всего примерно в 15%, а вероятность более длительного сохранения высоких ставок при сильном экономическом росте и стойкой инфляции оценивается приблизительно в 30%.

Таким образом, рынки опционов указывают примерно на 55%-ную вероятность дезинфляционной «мягкой посадки».

Когда «мягкая посадка» с безболезненной дезинфляцией становится доминирующим рыночным режимом, дело сводится к продаже страховки и получению выплат, пока... Пока, по сути, ничего не происходит, и ФРС действует очень предсказуемо.

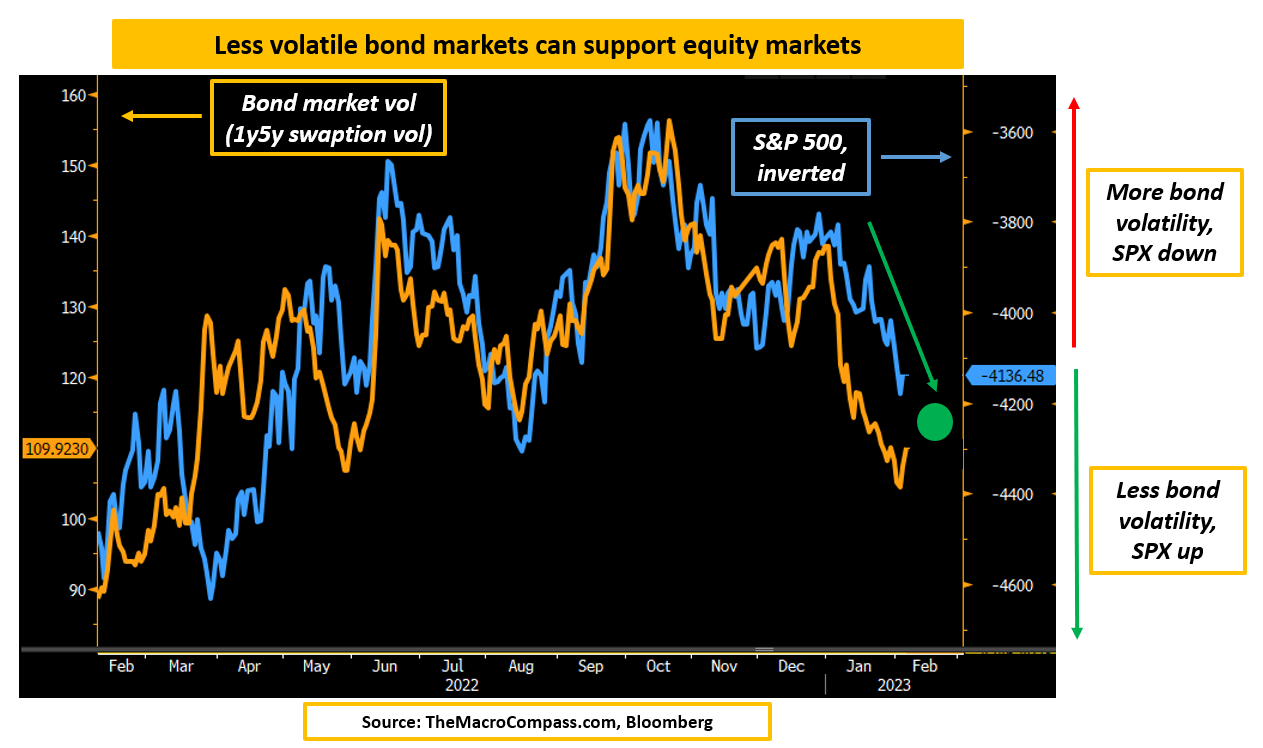

И правда, волатильность на долговом рынке резко сокращается на фоне ожиданий того, что ФРС будет придерживаться более предсказуемого курса.

А снижение волатильности по бондам приводит к существенному повышению готовности рисковать на рынках акций.

***

Эта статья была первоначально опубликована на портале The Macro Compass.