Вчерашний день был крайне важен и для экономики США, и для финансовой системы.

Всех волновал лишь один вопрос – инфляция действительно замедляется, или же не все так однозначно?

Итак, цифры. Потребительская инфляция в среднем и правда замедляется. Ожидали аналитики 6,5% – все как и ожидалось. Однако, в соответствии со старым, но очень глубокомысленным анекдотом про то, что «есть нюансы», теперь все бросились исследовать именно их, эти самые нюансы.

Все тут же начинают вспоминать – а за какими именно составляющими инфляции ФРС следит больше. Картинка вырисовывается весьма пестрая.

• К примеру, продовольственная составляющая инфляции подскочила на 10,4%. С другой стороны, вряд ли повышением ставки удастся решить корень проблемы – птичий грипп, нехватку удобрений и экстремальные погодные условия.

• Загвоздка в том, что даже без учета цен на продукты питания и энергию, инфляция не спешит замедляться – в декабре рост Core CPI составил 0,3% м/м после 0,2% м/м в ноябре.

• В годовом выражении, однако, картина выглядит куда лучше – базовая инфляция снизилась до 5,7%, а индекс потребительских цен упал до 6,5%.

Сегодня мы опубликуем подробный анализ важнейших факторов, влияющих на инфляцию и, разумеется, посмотрим на их динамику. Ну и самое главное – постараемся выделить те приоритеты, что важны для ФРС в принятии решения.

Кстати, а как отреагировали на цифры по инфляции сами представители ФРС?

• После выхода данных, президент ФРБ Филадельфии Патрик Харкер заявил, что регулятору необходимо поднять базовую процентную ставку чуть выше 5% годовых, а затем сделать паузу.

• Глава ФРБ Ричмонда Томас Баркин выступил за менее жесткий шаг.

Ну а теперь – а что, собственно, рынки?

Они заметались. Рывок наверх, просадка, снова рывок наверх. В итоге – небольшой рост. Однако сегодня поутру фьючерсы уже смотрят строго вниз, в принципе, в соответствии с нашими ожиданиями.

Более интересно поведение БОЛЬШИХ денег.

А они как раз там – на долговом рынке.

▪️ Первоначально доходность UST 10 взлетела аж до 3,58. Потом упала до 3,43. Итог дня – снижение доходности на примерно на 3%.

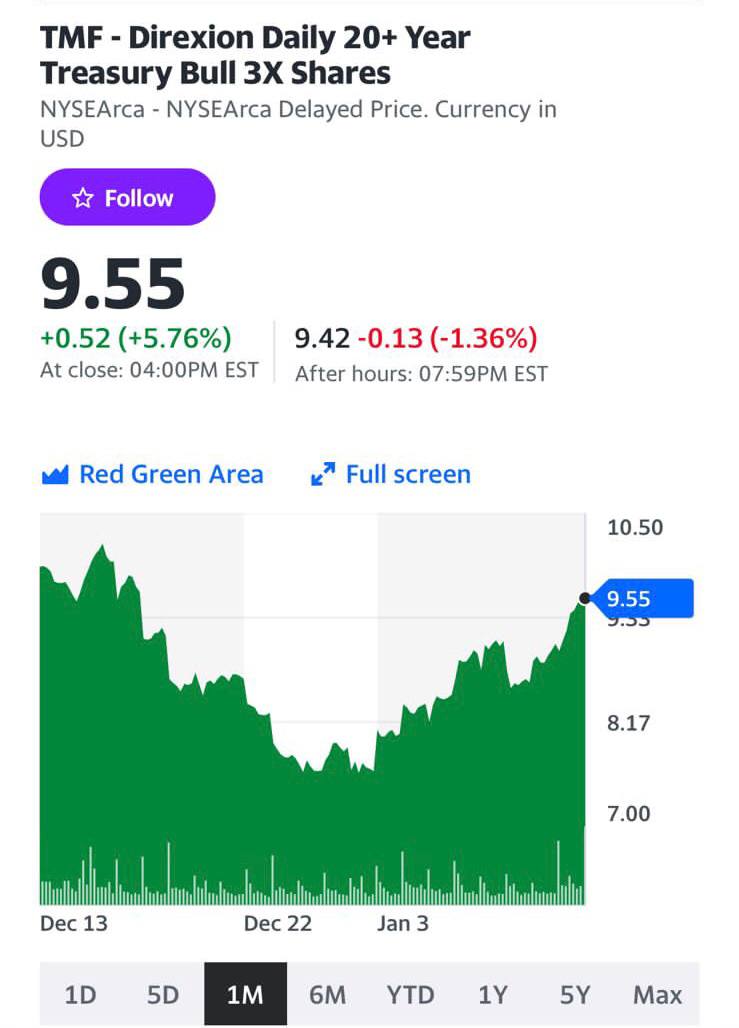

▪️ TMF в итоге вырос еще почти на 6%. Так что, мы в итоге решили зафиксировать в неплохую прибыль данный инструмент и немного осмотреться.

Итак – большие деньги видят впереди долгосрочное снижение инфляции. Ну а как иначе трактовать то, что при ожидаемой скоро ставке в районе 5% годовых американские десятилетки дают доходность всего 3,45?!

Дополнительные итоги дня:

▪️ Золото четко в соответствии с ожиданиями – 1900. Плюс еще более процента.

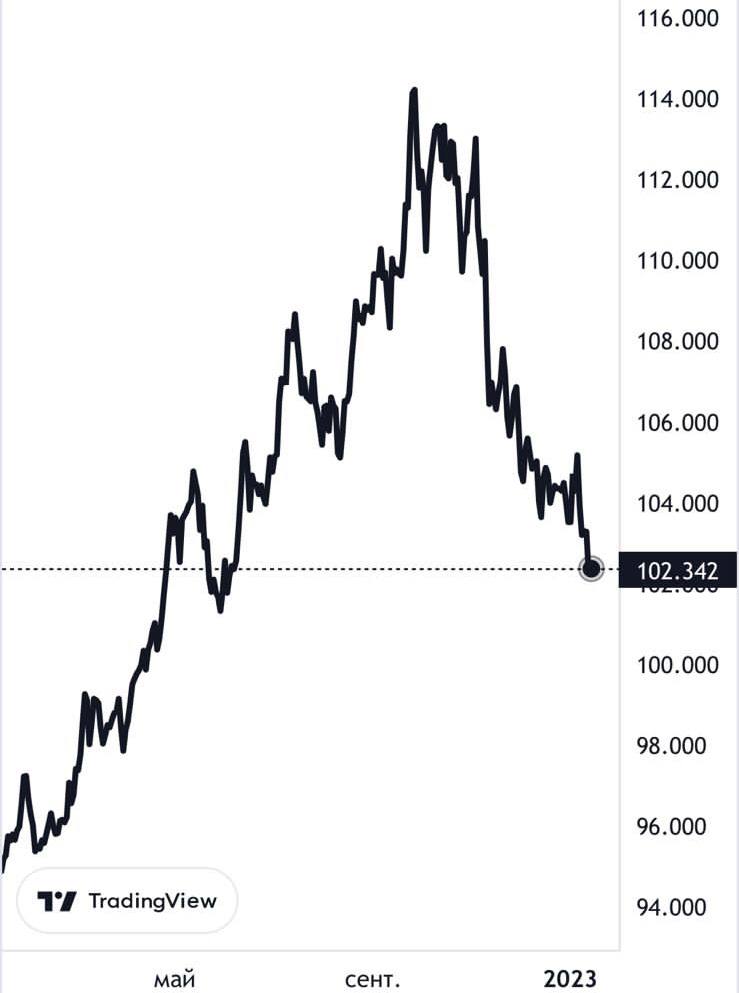

Доллар еще снизился относительно остальных валют.

▪️ DXY уже 102,3.

▪️ Пара EUR/USD пробила 1,08.

▪️ GBP/USD – почти 1,22.

▪️ USD/JPY – 129,2.

Более чем резкие изменения и на валютном рынке за последние месяц-два. И здесь, надо признаться, мы были гораздо менее оптимистичными.

Надолго ли все это? И что будет дальше? Будем спокойно и неторопливо думать вместе с вами как сегодня, так и в ближайшие дни.

А пока… пока пятница 13-е. Страшно… аж жуть. Шучу.