МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

- Рынок акций упал в сторону октябрьских минимумов, при этом доходность трежерис уже не так высока, как раньше.

- Опасения об инфляции сменяются опасениями о рецессии, что может привести к расхождению в динамике между акциями и трежерис.

- Выгоды диверсификации при классической аллокации 60/40 должны быть более заметными в следующем году при более низкой инфляции.

Важным рыночным явлением, отразившимся в 2022 году как на краткосрочных, так и на долгосрочных инвесторах, стала досадная согласованность в динамике между S&P 500 и казначейскими облигациями США.

В прошлом наличие в портфеле инвестора облигаций, главным образом казначейских нот с нулевым риском дефолта и «длинных бондов», обычно помогало им защититься от волатильности в акциях.

В 2022 году это было не так, поскольку акции часто падали, когда процентные ставки росли. Высокие значения ИПЦ, «ястребиные» заявления ФРС, упорно высокие потребительские расходы и номинальные зарплаты раз за разом вызывали переполох на долговом рынке.

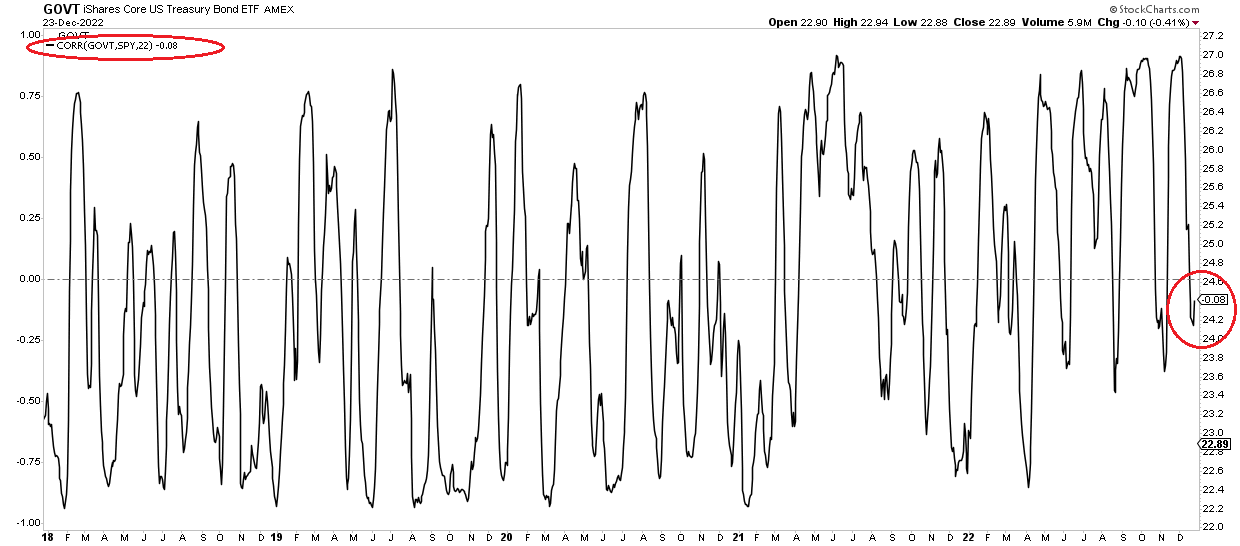

Правда в последнее время трежерис снова начали иногда обеспечивать инвесторам передышку от волатильности и «медвежьей» динамики акций. Сохранится ли эта тенденция?

На графике ниже отражено совсем небольшое расхождение в динамике американских акций и государственных долговых обязательств США.

Источник: Stockcharts.com

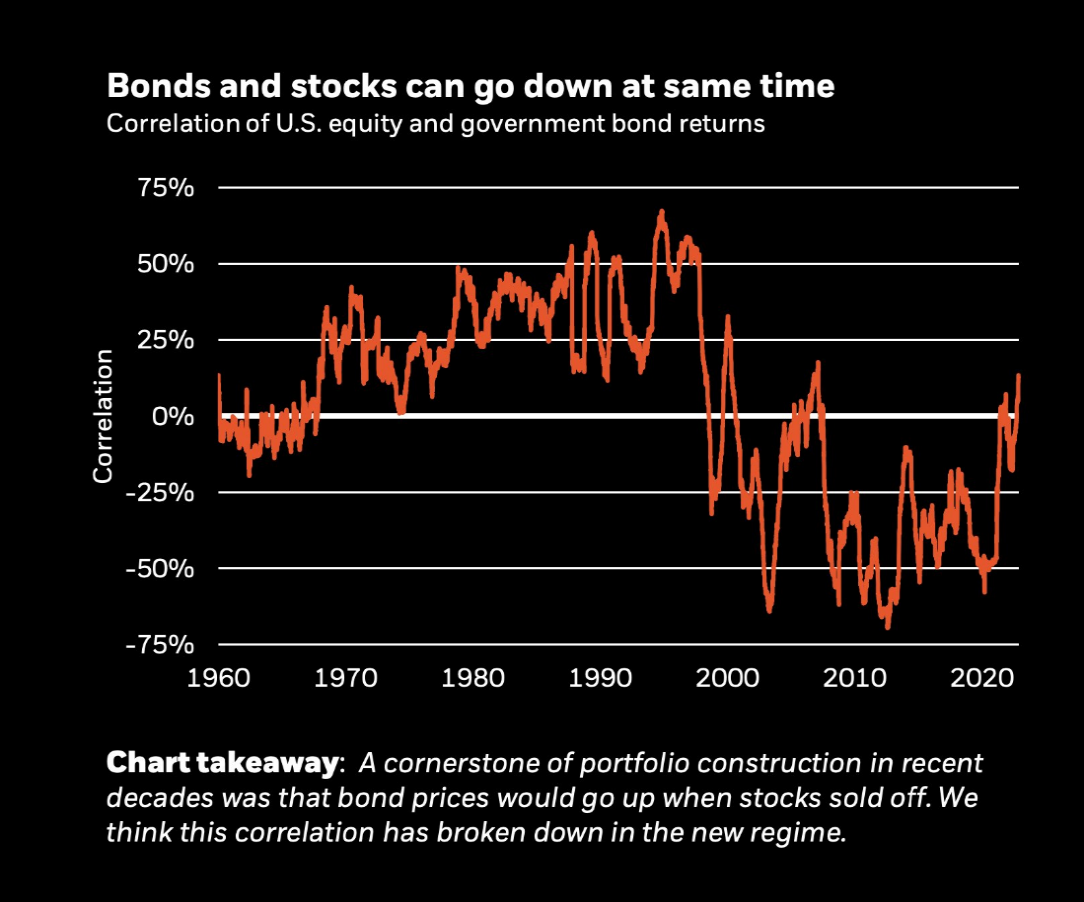

Многие наблюдатели ожидают усиления корреляции между акциями и трежерис на длинном горизонте

Источник: Blackrock

Если специалисты Blackrock ждут формирования новой среды для акций/облигаций, то я считаю, что внимание трейдеров с наступлением 2023 года переключится с инфляции на рецессию, что обеспечит отрицательную корреляцию между этими двумя классами активов.

Судя по слабым данным производственного сектора, стремительно ухудшающейся картине с занятостью и умеренным 3-месячным оценкам инфляции в годовом исчислении, у ФРС, возможно, не получится обеспечить «мягкую посадку» экономики. Вместо этого в 2023 году нас, вероятно, ждут периоды небольшого сокращения экономической активности.

Это, вероятно, будет означать, что более низкие процентные ставки и циклические макрориски возобладают над страхами инфляции. Расхождение в динамике трежерис и акций будет позитивным моментом, особенно с учетом того, что доходность сейчас гораздо выше, чем была год назад.

Здесь можно успокоить инвесторов, которые по-прежнему стараются диверсифицировать свои вложения: следующий год должен быть менее тяжелым, если тесная положительная корреляция между акциями и облигациями продолжит ослабевать.

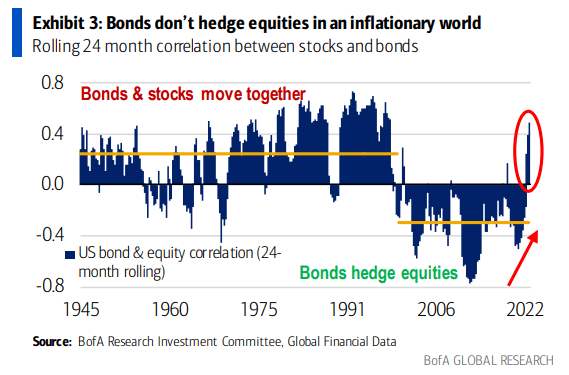

Назад к прежнему режиму?

Источник: BofA Global Research

Нам пока только предстоит узнать, не соответствует ли текущий инвестиционный климат скорее тому, что наблюдалось в период с 1945 по 1995 год, когда акции и облигации двигались в унисон. Тот период в целом характеризовался более высокими темпами роста экономической активности с устойчивой инфляцией.

Затем начиная с конца 90-х годов и вплоть до начала пандемии риском скорее была дефляция, нежели некомфортно высокая инфляция, и эта тенденция стимулировала выгоды диверсификации, когда инвесторы распределяли свои средства между акциями и казначейскими ценными бумагами с долгими сроками погашения.

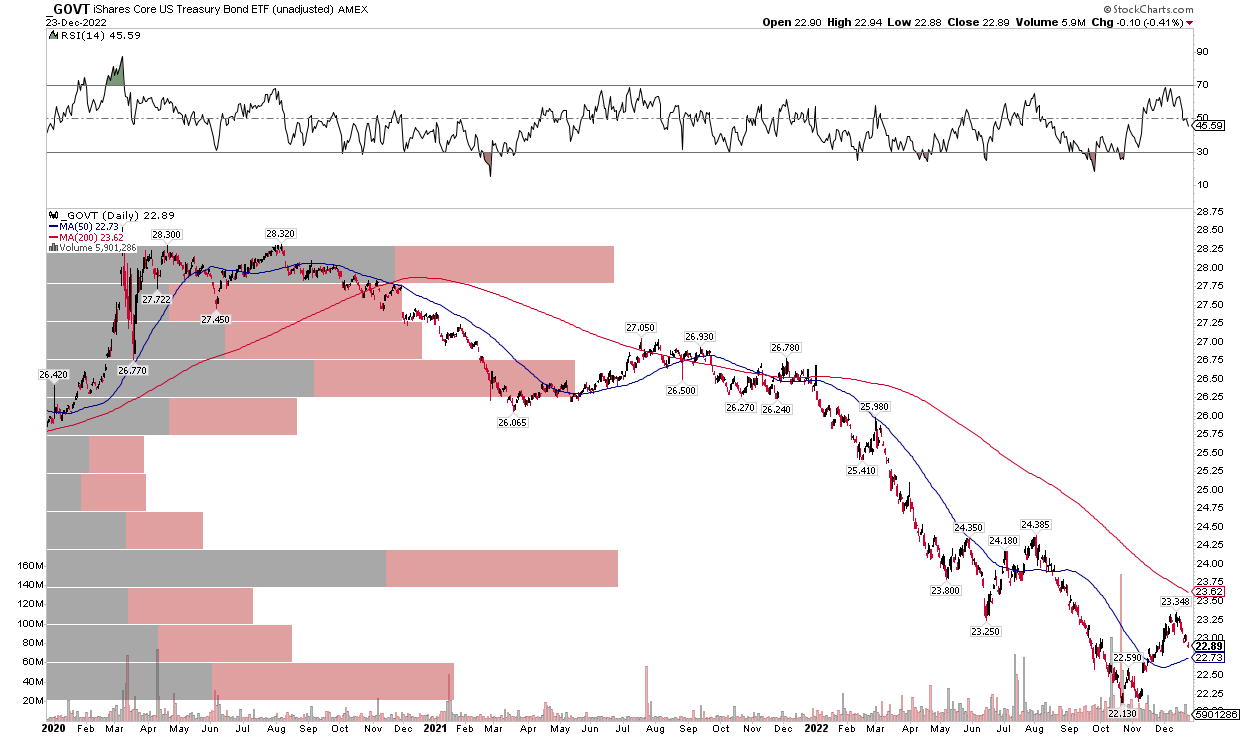

GOVT: нисходящий тренд сохраняется

Источник: Stockcharts.com

Если говорить о графике биржевого фонда iShares US Treasury Bond ETF (NYSE:GOVT), то здесь еще предстоит много работы. О восходящем тренде говорить не приходится.

Более того, ранее в этом месяце «быки» потерпели неудачу в диапазоне $23,25–$23,35. Мне бы хотелось, чтобы GOVT снова поднялся выше этого пика двухнедельной давности и повторно достиг 200-дневной скользящей средней.

Подводя итоги

Многие стратеги-аналитики из брокерских фирм и инвестбанков по-прежнему утверждают, что стратегия аллокации 60/40 остается неактуальной, однако мне кажется, что в 2023 году диверсификация будет работать лучше с учетом более высокой начальной доходности трежерис, снизившихся рисков инфляции и усилившихся опасений относительно экономического роста.

Дисклеймер: Майк Заккарди не владеет упомянутыми в этой статье ценными бумагами.