Повышение ставки в 0,5% было уже давно решённым делом и тут стоит похвалить ФРС с их чётким взаимодействием с макроэкономическими агентами, так как всё было предсказуемо. Но основной посыл, который должен каждый вынести из решения ФРС и пресс-конференции Пауэлла в среду, что ФРС хочет быть такой же предсказуемой и в своих долгосрочных намереньях.

Заметьте, что рынки (акции и крипта), как индикатор настроения экономики, привыкли к мягкой денежно-кредитной политики и ранее многим не верилось, что Центробанк США готов идти вразрез Уолл-Стрит. Многие аналитики думали, что ФРС США будет ментально слаба, боятся падения рынков или рецессии. Глава ФРС Джером Пауэлл, ещё в августе на саммите в Джексон-Холл выбрал путь инфляционного — убийцы 80-ых Пола Волкера.

Из заседания в заседание глава ФРС повторяет: есть цель снизить инфляцию к 2% и ФРС нужно больше доказательств устойчивого снижения инфляции. Заседание в среду не стало исключением, а прогнозы ФРС подтвердили тезис, что американский Центробанк беспокоит ценовая стабильность больше, чем экономика США. Отвечая на вопрос о рецессии, Пауэлл отвечал: невозможно предсказать, будет рецессия или нет. Правда, тут, скорее всего, Пауэлл лукавит, чтобы не дестабилизировать экономику.

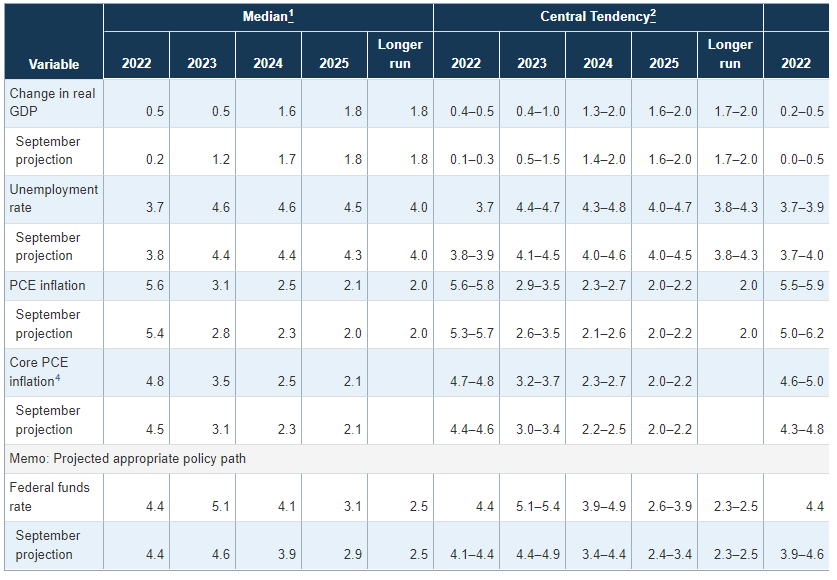

Взглянув на прогнозы от ФРС, мы видим рост экономики всего на 0,5% и ускорение в 2024 до 1,6%, а значит, нас ожидает слабое начало 2023 года и ускорение под конец года. Причём низкие значения ВВП будут сопровождаться ростом безработицы с нынешних 3,7% до 4,6%. Рост безработицы, согласно Бюро Экономических Исследований — основной показатель рецессии.

Но многие возразят, что безработица 4,6% — это всё ещё низкая безработица. Это утверждение повторил и Пауэлл, что сохраняет надежды инвесторов на мягкую посадку. Да! Но! Рынок труда в США недосчитывается с начала пандемии 3,5 миллиона рабочих, то есть безработица в США низкая на фоне общей нехватки предложения рабочей силы, а уровень вакансий примерно равен 1,7 вакансии на одного безработного. Получается, что экономика не сможет расти, даже если бы ФРС сейчас проводили мягкую политику, так как без рабочей силы экономике расширяться невозможно.

Учитывая системную нехватку рабочей силы, то рост безработицы с 3,7% до 4,6% — это не равно рост безработицы на 0,9% в годовом выражении, так как для того, чтобы безработица выросла на 0,9% нужно удалить с рынка количество вакансий превышающие в два раза безработных. Получается, что безработица вырастит не на 0,9% в грубом подсчёте, в 2023 году, а минимум на 1,8-2%. Вероятно, только из-за этого вряд ли стоит ждать мягкой посадки в экономике.

Кроме того, всё будет происходить на более высоких ставках, чем ранее ожидали все. Учитывая., что большинство чиновников ФРС ожидают ставку в диапазоне 5-5,5%, то мы можем смело сделать вывод о том, что ограничительная политика ФРС начинается где-то от 5%. Получается, что если сегодня ставка уже 4,25-4,5%, то для перехода в ограничительную зону ФРС необходимо будет поднять на заседании в феврале ставку на 0,5% и дальше в марте на 0,25%, чтобы перейти в ограничительную зону. Всё это негативно скажется на стоимости кредитов и в целом на условиях финансирования, а корпоративный долг компаний уже вырос на 1,5%, из-за чего им приходится сокращать объём обратного выкупа акций.

Теперь соединим ставку и безработицу и понимаем, что компании должны будут очень пострадать, чтобы перестать бороться за сотрудников и сокращать сначала вакансии, а потом сотрудников. Поэтому американский рынок в итоге пойдёт искать дно уже в отчётах за четвёртый квартал, а криптовалютный рынок испытывая внутренние трудности без общего макроэкономического позитива, также продолжит пикировать.

Если говорить о конкретных ценах, то Биткоин идёт к логичным $8000, так как $7000-9000 — это средний уровень безубыточности крупнейших майнеров, которые считаются самыми сверхприбыльными. Получается, что пока цена Биткоина остаётся под $20 000 (ценой общей средней безубыточностью майнеров), а хешрейт сохраняется высоким, то более длительное нахождение цены ниже $20000 будет испытанием для мелких и средних майнеров. Более низкий интерес к инвестициям в рисковые активы из-за политики ФРС ведёт к давлению на цены криптовалют, а значит, и к давлению на майнеров, которые в итоге будут продавать свои биткоины и отключать оборудование. Вытеснение средних и мелких майнеров ведёт к снижению хешрейта и снижению среднего уровня безубыточности сверхприбыльных (крупных) майнеров. Таким образом, падение цены к старым уровням безубыточности сверхприбыльных майнеров приведёт к ликвидации средних и мелких, что снизит общее давление на цену Биткоина, а значит, логично предположить, что сегодня дно находится в районе $8000.

Падение S&P 500 сложнее оценить, так как непонятно насколько упадёт корпоративная прибыль за счёт более высокой стоимости заимствований. Логично предположить, что рост процентной ставки ФРС с 0% до 4% уронил индекс с максимума 4800 до 3500 примерно на 27%, то вчерашний рост и будущий рост ставки до примерно 5% или 5,5% в первом полугодии сможет добавить к падению ещё 10% от максимума, а значит, S&P 500 только на одних негативных ожиданиях от высокой ставки и будущей рецессии может сходить на 3000.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Рецессию нужно принять.

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+