Alphabet подает сигнал о росте ИИ на фоне ускорения капитальных затрат

Российские акции подешевели по итогам торгов в четверг, 8 декабря.

На 19:00 мск:

· Индекс МосБиржи — 2 184,43 п. (-0,39%), с нач. года -42,3%

· Индекс РТС — 1 096,63 п. (-0,21%), с нач. года -31,3%

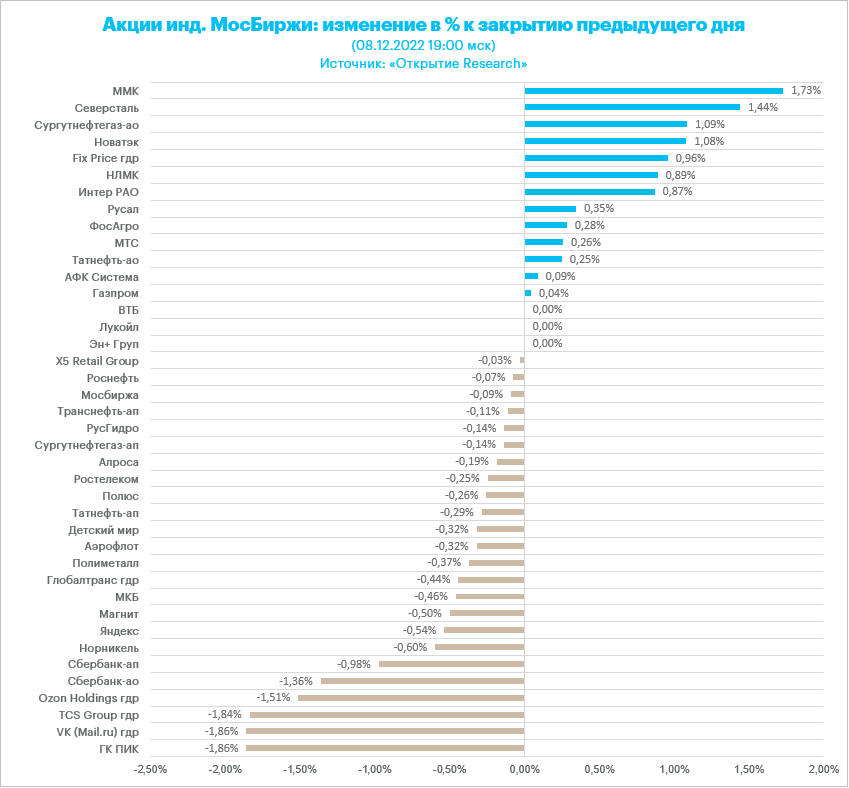

Если мы вспомним итоги торгов среды, то акции девелопера «ПИК», «Норникеля» (MCX:GMKN), Сбербанка (MCX:SBER) были в лидерах роста среди индексных бумаг Мосбиржи. Однако в четверг перечисленные эмитенты в группе аутсайдеров. Под давлением оказались банки во главе с TCS Group (MCX:TCSGDR) из-за возможности оказаться под европейскими ограничениями. По слухам, в 9-й пакет санкций ЕС попадет ВБРР и еще 2 российских кредитора. Зато вполне неплохо себя чувствовали сталевары на фоне ожиданий улучшения ситуации на рынке недвижимости Китая. К тому же последнее время ходят слухи о европейском лобби сталепроизводителей, которые хотят ослабить часть ранее введенных рестрикций.

Внешний фон был неоднозначным для российского рынка. Фондовые площадки в Европе показали смешанную динамику торгов в четверг. При этом акции в США довольно уверенно прибавляли в цене. Нефть попыталась скорректироваться после трехдневного снижения, однако к вечеру вновь выбрала минорную динамику и дешевеет теперь 4 дня подряд. Драгоценные и цветные металлы в то же время росли, что объяснялось как общим снижением доллара против валют G10, так и перспективами дальнейшего открытия экономики Китая, а также улучшением ситуации в строительном секторе КНР после анонсирования новых мер поддержки. Медь в Лондоне может закрыть сессию на самом высоком уровне с июня, а фьючерсы на железную руду в Сингапуре торгуются в области четырехмесячного максимума после рекордного процентного месячного роста в ноябре.

На 19:10 мск:

· Brent, $/бар. — 76,01 (-1,50%), с нач. года -2,3%

· WTI, $/бар. — 71,33 (-0,94%), с нач. года -5,2%

· Urals, $/бар. — 54,04 (-4,15%), с нач. года -29,6%

· Золото, $/тр. унц. — 1 788,86 (+0,14%), с нач. года -2,2%

· Серебро, $/тр. унц. — 23,04 (+1,41%), с нач. года -0,0%

· Алюминий, $/т — 2 506,00 (+0,82%), с нач. года -10,7%

· Медь, $/т — 8 514,50 (+0,69%), с нач. года -12,4%

· Никель, $/т — 29 930,00 (-4,81%) с нач. года +44,2%

Дивидендная доходность индекса МосБиржи составляет 9,4 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E).

Ключевые новости

Еврокомиссия предложила включить в 9-й пакет санкций ЕС список 169 организаций, поставляющих России товары, а также ограничить поставки в Россию товаров, которые используют в авиационной и космической индустрии, включая авиационные двигатели и запчасти к ним. Также под новые ограничения могут попасть ноутбуки, жесткие диски, камеры и линзы.

В фокусе

Лесопромышленный холдинг Segezha Group (MCX:SGZH) может 9 декабря опубликовать финансовые результаты по МСФО за III квартал и 9 месяцев 2022 г. II квартал был очень слабым для компании. Segezha продемонстрировала существенное снижение на уровне OIBDA по сравнению с аналогичным периодом прошлого года, а ведь с тех пор группа консолидировала «Новоенисейский лесохимический комплекс» и «Интер Форест Рус», увеличив мощности в деревообработке в 2,5 раза. Основной проблемой компании является крепкий рубль и необходимость перенаправлять поставки с ранее высокомаржинального европейского рынка на внутренний рынок и в Азию/Африку. Ранее мы отмечали проблемы и с опережающим ростом себестоимости. Маловероятно, что отчет за III квартал будет неожиданно позитивным.

Итоги российского рынка

Из 10 отраслевых индексов 4 выросли и 6 снизились по итогам дня.

Худшим по динамике стал отраслевой индекс «Финансов» (-1,4%). В секторе только бумаги «ЭсЭфАй» (SFIN) завершили торги уверенным ростом и закрылись на максимуме с 16 сентября. В лидерах снижения были банки во главе с TCS Group (TCSG). Также более чем на 2% подешевели акции Банка «Санкт-Петербург» (MCX:BSPB). Расписки QIWI (MCX:QIWIDR) (QIWI), префы и обычка Сбербанка – подешевели не менее чем на 1%,

Лидером дня стал индекс «Металлов и добычи» (+0,37%). Лучшую динамику в секторе показали акции сталепроизводителей: ММК (MCX:MAGN), «Северсталь» (CHMF), НЛМК (MCX:NLMK). Группу аутсайдеров возглавил «Норникель» (GMKN). К нему присоединились префы «Мечела» (MCX:MTLR) и Polymetal (MCX:POLY).

Нефтегазовый сектор реализовал в четверг минимальный рост (+0,1%). По сути, сектор вывели в плюс обычка «Сургутнефтегаза» (MCX:SNGS) и акции «Новатэка» (MCX:NVTK).

Из 40 акций индекса МосБиржи 13 подорожали и 24 подешевели по итогам дня.

71,4 % компаний индекса торгуются выше своей 50-дневной МА, 50,0 % торгуются выше своей 100-дневной МА, 40,5 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Сбербанк (SBER) опубликовал промежуточные результаты за ноябрь и 11 месяцев 2022 года по РПБУ. Рост чистого процентного дохода ускорился в ноябре 2022 года до 12,8% г/г (159,1 млрд руб.), а за 11 месяцев превысил уровень аналогичного периода прошлого года на 3,7%. Чистый комиссионный доход вырос в ноябре 2022 года на 16% г/г до 57,0 млрд руб. и накопленным итогом с начала года составил 547,3 млрд руб., превысив уровень за 11 месяцев 2021 года на 5,1%. Банк заработал в ноябре 2022 года 124,7 млрд руб. чистой прибыли (+22,7% г/г), а за 11 месяцев чистая прибыль составила 174,8 млрд руб. Ноябрьские результаты подтвердили, что банк, по большому счету, оставил трудности 2022 года позади и вышел на новый уровень генерации прибыли, опираясь на двузначный рост розничного и корпоративного кредитного портфеля. Динамика прибыли от октября к ноябрю положительная. Полагаем, что в 2023 году Сбербанк может вернуться к практике распределения прибыли среди акционеров через дивиденды. Это стало бы хорошим драйвером для роста котировок акций компании. Сохраняем рекомендацию «На уровне рынка» с возможным повышением до «Покупать». Целевая цена на горизонте 12 месяцев сохраняется на уровне 156 рублей за обыкновенную акцию.

Совет директоров «ТГК-1» (TGKA) рекомендовал акционерам на внеочередном собрании принять решение оставить в распоряжении общества чистую прибыль, полученную в 2021 году, в размере 8,675 млрд рублей. Напомним, в июле акционеры «ТГК-1» не приняли решения о выплате дивидендов за 2021 год, поскольку не набралось необходимое количество голосов. При этом тогда совет директоров рекомендовал акционерам утвердить размер дивидендов за 2021 год на уровне 0,001125376 рубля на одну обыкновенную акцию. Это составляло 50% чистой прибыли и по текущим котировкам обеспечивает доходность в размере 14,8%. Соответственно, потеря такого дивидендного дохода является разочарованием для инвесторов и оставляет вопросы о том, когда же компания вернется к практике выплаты дивидендов. Мы полагаем, что такая практика возобновится только после ухода финского акционера Fortum из капитала компании (ему принадлежит блокпакет).