Отбор газа в Европе составил 90% от закачанных летом объемов

Европа

Вечером среды Stoxx Europe 600 продолжал консолидироваться в области многомесячных максимумов, готовясь впервые с августа 2021 года закрыть ростом второй месяц подряд. По состоянию на 17:35 мск большинство отраслевых индексов находились в плюсе. Наилучшую динамику показывали производство товаров длительного пользования, энергетика и ИТ, отставали недвижимость, телекомы и финансы.

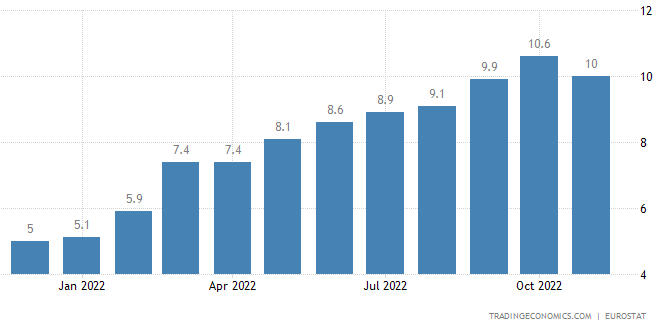

По предварительным оценкам, темпы роста инфляции в Еврозоне в ноябре замедлились до 10,0% г/г с 10,6% г/г против консенсуса 10,4% г/г. В месячном сопоставлении показатель снизился на 0,1% м/м. Это — первое замедление инфляции в годовом сопоставлении с июня 2021 года, что внушает определенный оптимизм. Однако показатель остается в области рекордных значений, существенно превышая цель ЕЦБ на уровне 2%.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,0 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 88,8% компаний индекса торгуются выше своей 50-дневной МА, 68,7% торгуются выше своей 100-дневной МА, 53,2% торгуются выше своей 200-дневной МА.

На 17:35 мск:

- Индекс MSCI EM -952,94 п. (+2,38%), с нач. года -22,7%

- Stoxx Europe 600 -439,99 п. (-0,03%), с нач. года -9,8%

- DAX -14 388,96 п. (+0,23%) с нач. года -9,4%

- FTSE 100 — 7 585,56 п. (+0,98%), с нач. года +2,5%

США

В начала торговой сессии среды S&P 500 продолжал консолидироваться в диапазоне 3900–4000 пунктов, готовясь, как и Stoxx Europe 600, впервые с августа 2021 года закрыть ростом второй месяц подряд. По состоянию на 17:35 мск половина отраслевых секторов индекса находилась в плюсе, другая — в минусе. Наилучшую динамику показывали ИТ (+0,35%), ЖКХ (+0,25%) и здравоохранение (+0,25%), отставали финансы (-1,30%), недвижимость (-0,505) и производство материалов (-0,42%).

Инвесторы ждут выступления главы ФРС Джерома Пауэлла (должно начаться сегодня в 21:30 мск) в поисках намеков на дальнейшие действия регулятора. На данный момент рынок фьючерсов на ставку по федеральным фондам, оценивает вероятности ее повышения на заседании 14 декабря на 50/75 б.п. в 70%/30%, а также учитывает в ценах рост ставки до пикового уровня в 5,06% к маю 2023 года с последующим снижением до 4,53% к январю 2024 года. Однако до этого заседания мы еще увидим публикацию двух важнейших пакетов данных: по рынку труда и инфляции в США за ноябрь.

В пятницу будут опубликованы данные по рынку труда США за ноябрь: консенсус-прогноз предполагает увеличение числа новых рабочих мест вне с/х сектора страны на 200 тыс. (против +261 тыс. в октябре), а также сохранение безработицы на уровне 3,7%. По опубликованным сегодня данным ADP, первый показатель составил лишь +127 тыс.: это мало о чем говорит в плане того, какой окажется официальная статистика, однако охлаждение рынка труда способствовало бы дальнейшему замедлению инфляции.

В соответствии с опубликованной сегодня второй оценкой, ВВП США вырос в 3 кв. на 2,9% в годовом выражении (первая оценка была на уровне +2,6%). Главный вклад в рост показателя внесло улучшение динамики чистой торговли благодаря росту экспорта и снижению импорта.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,1 к прибыли за прошедший год (P/E) и с коэффициентом 16,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 86,3% компаний индекса торгуются выше своей 50-дневной МА, 70,4% торгуются выше своей 100-дневной МА, 58,4% торгуются выше своей 200-дневной МА.

На 17:35 мск:

- S&P 500 — 3 956,54 п. (-0,03%), с нач. года -17,0%

- VIX — 22,18 пт (+0.29 пт), с нач. года +4.96 пт

- MSCI World — 2 663,25 п. (-0,19%), с нач. года -17,6%

Нефть и другие сырьевые активы

Вечером среды фьючерсы на нефть Brent и WTI росли вторую и третью сессию подряд соответственно. Вчера поддержку рынку оказали ожидания смягчения антиковидной политики в Китае и спекуляции на тему согласования нового сокращения квот на добычу на заседании ОПЕК+, которое состоится 4 декабря. А сегодня позитива добавило сообщение Американского института нефти (API) о том, что на неделе до 25 ноября коммерческие запасы сырой нефти в США сократились на 8 млн баррелей.

Тем не менее усиление контанго во фьючерсах на Brent, которое наблюдается уже на горизонте шести месяцев (во фьючерсах на WTI — на горизонте четырех месяцев), отражает превышение предложения над спросом. При этом, по данным Bloomberg, масштабы снижения мобильности людей в Китае на фоне антиковидных мер явно не могут объяснить масштабов недавнего снижения цен на нефть. Это позволяет предположить, что главный фактор, который беспокоит сегодня инвесторов — это уровень потолка цен на морской экспорт российской нефти.

Возможно, рынок закладывался на то, что потолок будет установлен на низком уровне, что спровоцировало бы заметное снижение поставок из РФ. И теперь, когда речь идет о достаточно комфортном уровне в $60–70 за баррель, инвесторы могут переоценить дальнейшие перспективы цен на нефть в сторону снижения.

Тем временем медь и золото готовятся закрыть ноябрь максимальным месячным ростом с апреля и мая 2021 года соответственно. Оба металла подорожали на фоне снижения курса доллара, а медь также является бенефициаром ожиданий смягчения антиковидной политики в Китае и объявленных мер по поддержке строительного сектора страны. Вероятно, поэтому медь по итогам месяца прибавляет около 10%, а золото — 7,5%. Впрочем, пока все это выглядит лишь коррекцией к семи подряд месяцам снижения.

На 17:35 мск:

- Brent, $/бар. — 85,37 (+2,82%) с нач. года +9,8%

- WTI, $/бар. — 80,71 (+3,21%) с нач. года +7,3%

- Urals, $/бар. — 63,88 (+1,14%) с нач. года -16,8%

- Золото, $/тр. унц. — 1 756,81 (+0,40%) с нач. года -4,0%

- Серебро, $/тр. унц. — 21,76 (+2,38%) с нач. года -5,5%

- Алюминий, $/т — 2 428,00 (+2,04%) с нач. года -13,5%

- Медь, $/т — 8 207,00 (+2,11%) с нач. года -15,6%

- Никель, $/т — 26 630,00 (-0,86%) с нач. года +28,3%