Alphabet подает сигнал о росте ИИ на фоне ускорения капитальных затрат

Российские акции подешевели по итогам торгов в четверг, 3 ноября.

На 19:00 мск:

· Индекс МосБиржи — 2 155,92 п. (-0,82%), с нач. года -43,1%

· Индекс РТС — 1 094,30 п. (-1,30%), с нач. года -31,4%

Из-за сегодняшнего падения индекс МосБиржи снизился по итогам этой недели, прервав трехнедельную серию роста. Рублевый индекс к началу теперь уже завершенной торговой недели подошел к сильной области технического сопротивления, где находятся 50-дневная и 100-дневная скользящая средняя линия.

Мы указывали в понедельник, что фактор длинных выходных по причине празднования в пятницу Дня народного единства может подпортить итоги недели. Так и произошло. Однако отметим, что с понедельника по среду индекс МосБиржи ежедневно тестировал сопротивление 2185 п. и, не находя драйверов для уверенного пробития этого уровня, корректировался весьма умеренно.

Относительно глубокую коррекцию мы увидели только сегодня – в последний торговый день недели, что логично. В целом мы продолжаем позитивно оценивать итоги ноября, считая, что индекс МосБиржи сохраняет потенциал достижения в текущем месяце уровня 2300 пунктов.

Внешний фон не способствовал позитивной динамике российского рынка. Акции в Европе и США дешевели после намека ФРС США на то, что ставки будут повышаться медленнее, но до более высокого уровня, нежели ожидалось в сентябре. На рынках вновь поднялась волна беспокойств по поводу глобальной рецессии. В результате цены на нефть, медь, никель снижались в четверг. Алюминий слегка прибавлял в цене. Золото дешевело, отыгрывая давление со стороны укрепляющегося доллара.

На 19:10 мск:

· Brent, $/бар. — 95,39 (-0,80%), с нач. года +22,6%

· WTI, $/бар. — 88,93 (-1,19%), с нач. года +18,2%

· Urals, $/бар. — 75,43 (-0,28%), с нач. года -1,8%

· Золото, $/тр. унц. — 1 627,26 (-0,49%), с нач. года -11,0%

· Серебро, $/тр. унц. — 19,37 (+0,73%), с нач. года -15,9%

· Алюминий, $/т — 2 258,00 (+0,31%), с нач. года -19,6%

· Медь, $/т — 7 571,50 (-0,72%), с нач. года -22,1%

· Никель, $/т — 23 250,00 (-3,71%) с нач. года +12,0%

Дивидендная доходность индекса МосБиржи составляет 10,1 %. Индекс торгуется с коэффициентом 3,6 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня.

Аутсайдером дня стал индекс «Химии и нефтехимии» (-1,16%). В среду этот сектор был лидером роста. Тогда лидировали акции «ФосАгро» (MCX:PHOR) и «Куйбышевазота» (MCX:KAZT). В четверг они в лидерах снижения, подтверждая тезис о фиксации прибыли перед длинными выходными. При этом акции «Акрона» (MCX:AKRN) подорожали почти на 1%.

Наименьшее снижение продемонстрировал индекс «Химии и нефтехимии» (+2,9%). В секторе только две бумаги завершили основную сессию в красной зоне: расписки Softline (MCX:SFTLDR) потеряли более 10%, акции «Группы Позитив» (MCX:POSI подешевели на 2%, опять же на фоне фиксации прибыли после реализованного в последнее время роста.

Остальные бумаги сектора подорожали. Отметим позитивный отчет «Яндекса» (MCX:YNDX), рост бумаг «Озона» (MCX:OZONDR) после опубликованной накануне позитивной отчетности Wildberries, которая намекает, что и у OZON квартальные результаты будут очень неплохими.

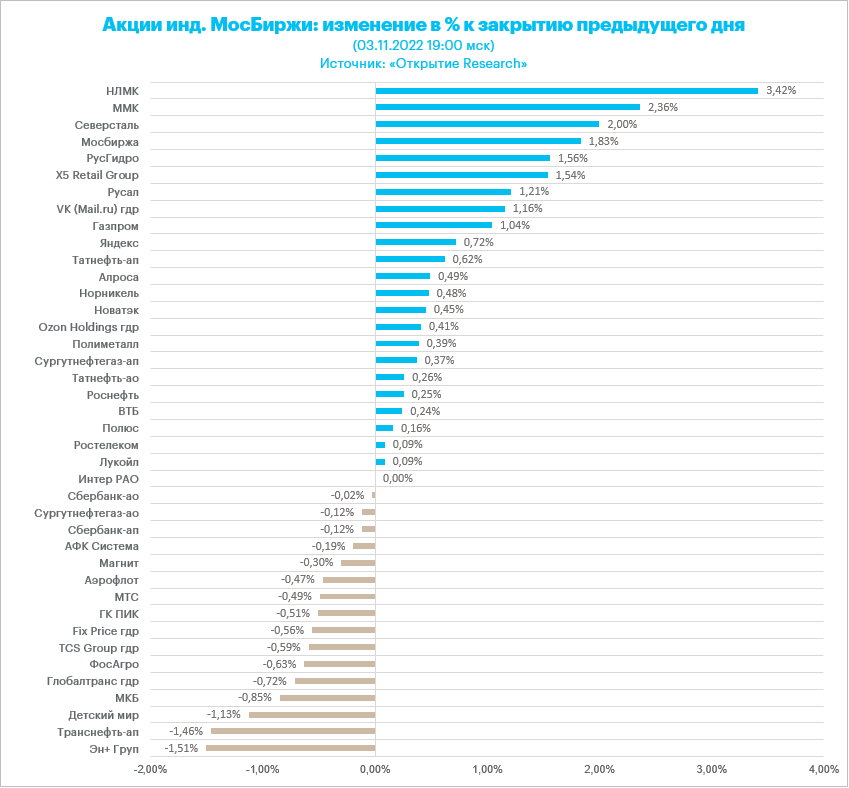

Из 40 акций индекса МосБиржи 23 подорожали и 16 подешевели.

69,0 % компаний индекса торгуются выше своей 50-дневной МА, 52,4 % торгуются выше своей 100-дневной МА, 35,7 % торгуются выше своей 200-дневной МА.

Корпоративные истории

· Акционеры «Группы Позитив» утвердили выплату допдивидендов за 2021 г. в размере 5,16 руб. на акцию. Дивдоходность символическая — меньше 1%. Однако общая сумма дивидендов, которыми совсем не дивидендная история, а история роста порадовала своих акционеров в 2022 году, составила 19,6 руб. на акцию. Компания уже выплатила за 2021 г. 950 млн рублей и еще заплатит 340 млн руб. дополнительных дивидендов. Общая сумма дивидендов за 2021 г. соответствует 100% чистой прибыли компании за тот же период по управленческой отчетности. У нас есть актуальная инвестидея по бумагам компании. Цель 1600 руб.

· Компания «Юнипро» (MCX:UPRO) отчиталась по МСФО за 3 квартал и 9 месяцев 2022 г. Выручка за 9 месяцев составила 77,63 млрд руб. (+21,8%), EBITDA выросла на 45,9% до 32,1 млрд руб. однако чистая прибыль сократилась на 59,1% до 5,14 млрд руб. В 3 квартале выручка компании составила 21,7 млрд руб. (+21% г/г) , чистая прибыль — 7,039 млрд, что в 1,7 раз выше показателя прошлого года. То есть компания продолжает хорошо зарабатывать.

Улучшение финансовых показателей объясняется ростом выработки электроэнергии, а также увеличением цен на рынке на сутки вперед (РСВ) и конкурентном отборе мощности (КОМ), платежами по ДПМ за работу третьего энергоблока Березовской ГРЭС. При этом «Юнипро» улучшила прогноз EBITDA по итогам 2022 г. с 34–38 млрд руб. до 38–40 млрд руб., то позитивно.

В целом, мы позитивно относимся к отчетности компании, но отмечаем, что инвестиционный кейс всецело зависит от разрешения ситуации с собственниками и отложенными дивидендами. Финдиректор «Юнипро» Ульф Баккмаейер рассказал сегодня, что компания продолжает переговоры с материнской компанией Uniper (нерезидент, поэтому дивидендные выплаты пока невозможны). Новости о каких-либо возможностях вернуться к выплате дивидендов могли бы стать ключевым драйвером роста акций компании. Но пока новостей нет. Обратный выкуп акций пока тоже не обсуждается, по словам Баккмаейера.

· «Яндекс» также опубликовал отчетность за 3 квартал текущего года. Выручка по итогам 3 квартала увеличилась год к году на 46% и составила 133,2 млрд руб. Скорректированная EBITDA составила 20 млрд руб., увеличившись год к году в 3,5 раза. Скорр. чистая прибыль увеличилась в 3,7 раза до 5 млрд руб. Число подписчиков сервиса «Яндекс. Плюс» выросло год к году на 53% и достигло 15,8 млн. Общая поисковая доля «Яндекса» на российском рынке в III квартале выросла до 62% с 59,3% годом ранее (по данным «Яндекс. Радар»).

Сильные квартальные финансовые результаты подтверждают наши ожидания роста акций компании в среднесрочной перспективе. У нас есть актуальная идея по бумагам компании, цель 3132 руб.

· Московская биржа (MCX:MOEX) опубликовала результаты деятельности за III квартал 2022 года. Комиссионные доходы уменьшились на 14,3% год к году до 8 927,9 млн руб., что обусловлено снижением объёмов операций нерезидентов и цен рублёвых активов. EBITDA выросла на 27,5% г/г до 11 906,1 млн руб. Чистая прибыль выросла на 29,3% г/г до 8 714,8 млн руб.

Несмотря на снижение комиссионных доходов, «Московская биржа» добилась сильного роста показателя EBITDA и чистой прибыли. Полагаем, что это произошло за счёт сокращения расходов и роста процентных доходов, однако данная информация к настоящему моменту не была раскрыта.

Результаты III квартала в очередной раз продемонстрировали преимущества диверсифицированной линейки бизнеса «Московской биржи», где слабость по одному направлению компенсируется ростом в другом. У нас есть актуальная инвестидея по акциям биржи. Цель 107 руб. за акцию.

Валютный рынок

Рубль в четверг подешевел против доллара, но укрепился к евро и незначительно относительно китайского юаня.

· Торговый объем в паре доллар/рубль составил 85 млрд рублей по сравнению с 68,5 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 36,3 млрд рублей против 35 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 75,7 млрд рублей против 59,6 млрд рублей в предыдущий день.

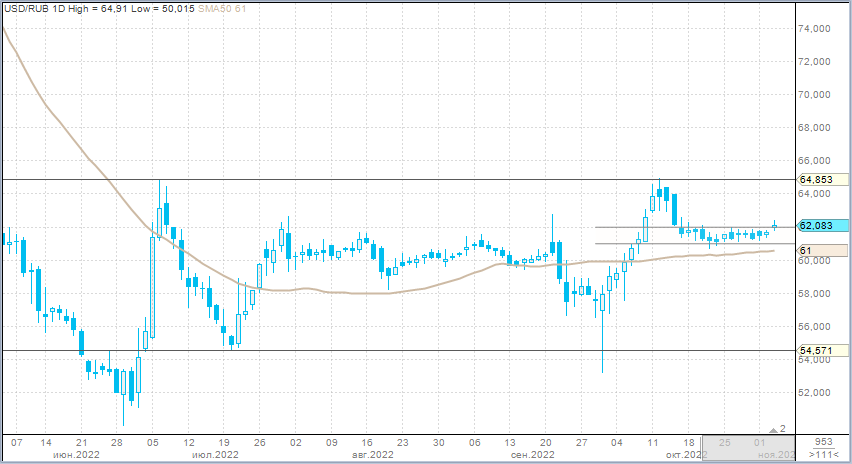

Таким образом, после 13 дней подряд консолидации в узком диапазоне 61-62 за доллар курс USDRUB покинул этот коридор. Максимум дня был сформирован на 62,48. Это самое высокое значение за две с половиной недели. К вечеру рубль отыграл потери, но закрытие все равно выше 62,00.

EURRUB меж тем вот уже 15 торговых дней подряд не может закрыться уверенно выше нижней или верхней границы диапазона в 200 копеек между 60 и 62 рублями за евро.

Полагаем, что за неимением значимых драйверов рубль сегодня отыгрывал укрепление доллара на внешнем рынке и фоном держал в уме снижение нефтяных котировок. Поскольку мы по-прежнему считаем, что курс USDRUB выше 63 будет привлекать дополнительные продажи экспортеров, а интерес импортеров может оживиться на подходе к 60,00, то мы не ждем направленной динамики вверх в связи с пробитием верхней границы 13-дневного диапазона. Мы полагаем, что курс будет проторговывать более широкий диапазон между 63 (тестирование этой отметки вероятно на следующей неделе) и 60,50 (также возможна до конца первой половины ноября).

На 19:10 мск:

· EUR/USD — 0,9766 (-0,53%), с начала года -14,1%

· GBP/USD — 1,1201 (-1,68%), с начала года -17,2%

· USD/JPY — 148,23 (+0,22%), с начала года +28,8%

· Индекс доллара — 112,839 (+1,34%), с начала года +17,9%

· USD/RUB (Мосбиржа) — 62,1 (+0,49%), с начала года -17,4%

· EUR/RUB (Мосбиржа) — 60,9 (-0,36%), с начала года -28,8%