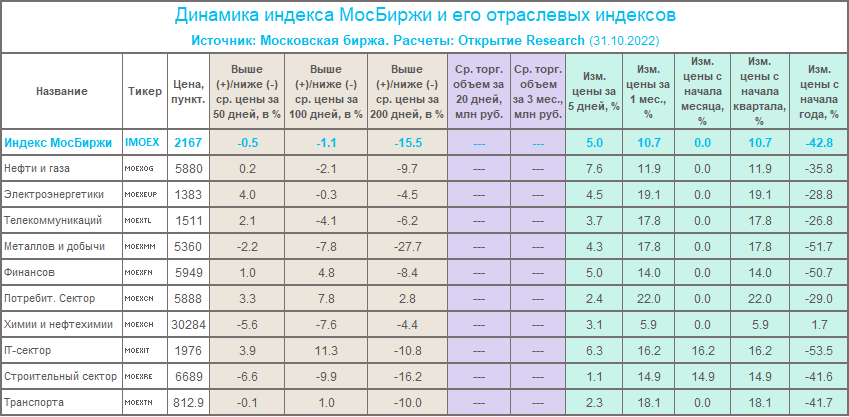

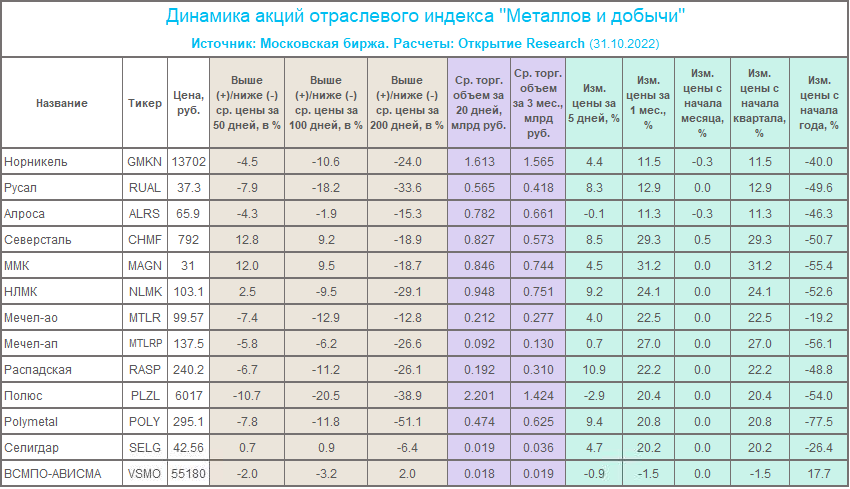

Завершился октябрь — 10-й месяц текущего года. Индекс МосБиржи с начала года просел на 43%. Все отраслевые индексы также глубоко в красной зоне. Худшие результаты в этом году демонстрирует IT-сектор (-53,5%), индекс «Металлов и добычи» (-52%), финансовый сектор (-51%). В каждом из этих секторов-аутсайдеров есть только одна компания, акции которой торгуются в плюсе с начала года.

«Корпорация ВСМПО-АВИСМА» (MCX:VSMO)

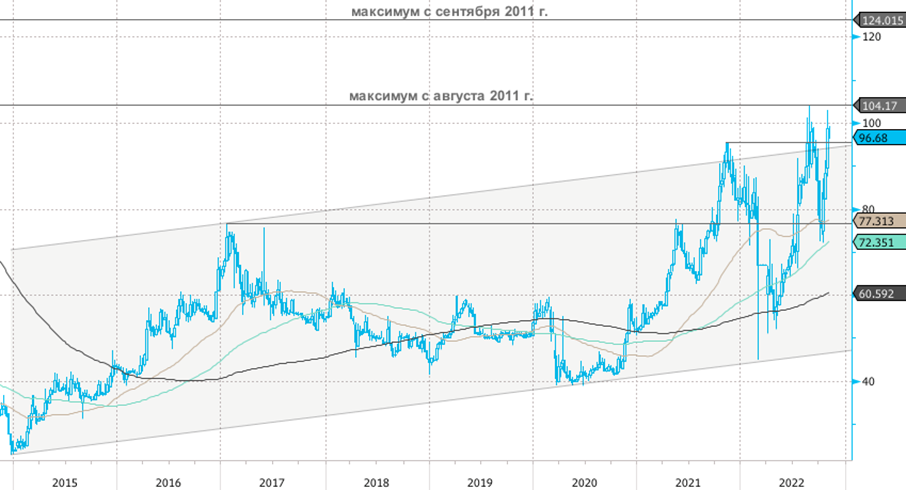

В октябре: -1%, худший результат месяца в секторе.

С начала года: +18%

С начала года до максимумов года: +30,5% (7 июня), от максимумов года до конца октября: -10%.

Free float: 9,7%.

«Корпорация ВСМПО-АВИСМА» — крупнейший мировой производитель титана, единственная в мире титановая компания, осуществляющая полный цикл производства — от переработки сырья до выпуска конечной продукции. Титановые руды (ильменит и рутил) доступны во многих странах, но возможности превращения их в титановую губку — ее чистую форму, которую смешивают со сплавами для промышленных целей, есть далеко не у всех стран.

Почти половина мирового производства титана используется в аэрокосмической промышленности. По данным Геологической службы США, до пандемии на долю России приходилось примерно пятая часть мировых поставок, третье место после Китая (40%) и Японии (25%). Однако Китай потребляет даже больше титана, чем производит. «АВИСМА» удовлетворяла примерно половину потребностей Airbus (EPA:AIR) в титане, примерно треть потребностей компании Boeing (NYSE:BA).

Евросоюз летом отказался от планов включить «ВСМПО-АВИСМА» в седьмой раунд санкций. Единственным действующим производителем в США является завод в Солт-Лейк-Сити с ничтожно малой производительностью 500 тонн в год.

Холдеры

65% акций принадлежит Михаилу Шелкову, 25% плюс 1 акция — «Ростеху».

Финансовые результаты

Выручка за 2021 год составила 67,9 млрд руб., чистая прибыль — 15,1 млрд руб.

Плюсы

Компания производит уникальный продукт, не имеет конкурентов внутри РФ, имеет значимую долю на мировом рынке, не находится под санкциями.

Минусы

Маленькая доля акций в свободном обращении. Компания перестала публиковать отчетность, что затрудняет оценку ее результатов и расчет справедливой стоимости акции. Высокая цена одной акции. Из всех акций Мосбиржи дороже стоит только преф «Транснефти» (MCX:TRNF_p). И если «Транснефть» периодически задумывается о том, чтобы провести дробление своих акций, что сделает их покупку более доступной для розничных инвесторов (а доля таких сейчас на рынке близка к 80%), то в случае с «АВИСМА» нет даже слухов на рынке о том, что компания задумывается над сплитом.

Наш взгляд

Мы подозреваем, что секрет успеха котировок VSMO, связан не столько с уникальной производственной нишей или же фактом отсутствия западных санкций, сколько с байбэком. В свое время компания утвердила программу выкупа собственных бумаг с рынка, которую, судя по всему, продолжает осуществлять и по сей день. Учитывая низкую ликвидность акций, этот фактор и оказывает им значительную поддержку. Поэтому есть риск того, что без buyback акции не смогут демонстрировать устойчивый рост.

Если это так, то коррекция, которую мы наблюдаем с июня, вполне может в течение нескольких месяцев вернуть котировки к максимумам февраля 2022 г. на уровне 51000 руб. Поэтому ни спекулятивный тезис о покупке акций, ни тем более инвестиционный тезис в этой бумаге для нас пока не актуален.

«Банк Санкт-Петербург» (MCX:BSPB)

В октябре: +28%, лучший результат месяца в секторе.

С начала года: +19%

С начала года до максимумов года: +28% (25 августа), от максимумов года до конца октября: -7,3%.

Free float: 47%.

«Банк «Санкт-Петербург» основан в 1990 году. Банк осуществляет свою деятельность на территории Санкт-Петербурга, Ленинградской области, Москвы, Калининграда, Ростова-на-Дону, Новосибирска и Краснодара. По итогам 2021 года занял 17-е место по размеру активов в рэнкинге «Интерфакс-100».

Холдеры

26,2% акций принадлежит Александру Савельеву, 26,2% — «Управляющая компания Верные друзья».

Финансовые результаты

Чистая прибыль банка за 2021 год по РСБУ без учета событий после отчетной даты выросла на 55% — до 18,1 млрд руб. Прибыль до налогообложения составила 22,650 млрд руб. против прибыли в 13,656 млрд руб. за предыдущий год. Российские банки и другие финансовые организации — брокеры, страховщики, НПФ и др. — с конца февраля 2022 г. перестали публиковать актуальную информацию о своих бенефициарах, собственниках и контролирующих лицах, а также годовую и промежуточную отчетность.

Плюсы

Продолжает платить дивиденды. Российские кредиторы в текущем году отказались от выплаты дивидендов, однако «Банк Санкт-Петербург» летом приятно удивил своих акционеров рекомендацией выплатить дивиденды за I полугодие 2022 года в размере 11,81 рубля на одну обыкновенную и 0,11 рубля на одну привилегированную акцию.

Проводит обратный выкуп акций с рынка. Набсовет банка принял решение выкупить 22 млн обыкновенных акций. На buyback будет выделено 2,5 млрд руб. Программа стартует 15 ноября 2022 г. и будет действовать 12 месяцев. Набсовет дважды в год рассматривает вопрос обратного выкупа обыкновенных акций с рынка для повышения их ликвидности. Выкупленные акции банк гасит.

Минусы

Низкая ликвидность акций. Отсутствие публикации отчетностей, которая позволила бы более адекватно оценить справедливую стоимость акций.

Наш взгляд

Акции банка в какой-то степени находятся в ручном управлении. Банк продолжает платить дивиденды и проводить выкуп акций с рынка (делает это регулярно), что поддерживает котировки.

Однако с новой объявленной программой есть некоторая неопределенность. Так, во время прошлого байбэка, который завершился в октябре 2021 г., выкупом 13,65 млн акций при объявленном тогда максимальном объеме выкупа 14 млн акций, была четко определена цена выкупа — 75 руб. за акцию. Это была премия к рынку в момент, когда стало известно о программе выкупа.

Однако на этот раз цена выкупа не указана. Есть только максимальный объем — 22 млн акций и предельная сумма 2,5 млрд рублей. Цена 2 500 000 000 / 22 000 000 = 113,63 руб. выше цены на момент завершения октябрьских торгов, но это не цена выкупа. По аналогии с предыдущими выкупами по новому, стартующему 15 ноября, тоже может быть определена цена выкупа и организован прием заявок.

Пока эти детали нам неизвестны. Но если говорить в пропорциях, то 22 млн акций составляют 4,4% от общего количества акций и примерно 12,3% от акций в свободном обращении. Это цифры свидетельствуют о том, что данный выкуп затрагивает существенную долю акций.

У нас нет актуальной инвестиционной идеи по акциям BSPB. Хотелось бы услышать больше деталей программы buyback, но есть ощущение, что нижняя сторона котировок ограничена, и провалы могут выкупаться. Соответственно, тактическую идею покупки на снижении, пожалуй, можно рассматривать. Но учитывая низкую ликвидность этих акций, доля в портфеле, отведенная на такие спекуляции, должна быть низкой.

Positive Technologies («Группа Позитив») (MCX:POSI)

В октябре: +22%, средний результат месяца в секторе.

С начала года: +52%

С начала года до максимумов года: +63% (8 сентября), от максимумов года до конца октября: -6,7%.

Free float: 29,8%.

Positive Technologies — частная российская IT-компания, один из крупнейших вендоров в области кибербезопасности. Входит в ТОП-15 крупнейших российских IТ-компаний по версии «Эксперт РА» и ТОП-15 самых дорогих компаний Рунета по версии Forbes. По данным IDC, компания входит в тройку лидеров с наиболее впечатляющей динамикой роста продаж в сегменте решений для мониторинга событий информационной безопасности.

Холдеры

52% акций принадлежит Юрию Максимову, 7,9% — Дмитрию Максимову, 7,9% — Евгению Кирееву.

Финансовые результаты

По итогам 9 месяцев 2022 г.: объем продаж составил 6,6 млрд рублей (+88%), выручка увеличилась до 7 млрд рублей (+ 115%), показатель EBITDA вырос до 2,6 млрд рублей (+328%), чистая прибыль увеличилась в 32 раза до 2,1 млрд рублей.

Плюсы

Текущий год стал переломным для компании, поскольку на фоне западных санкций практически все иностранные вендоры покинули российский рынок, а беспрецедентный рост кибератак на отечественный бизнес создал условия для кратного увеличения спроса на решения Positive Technologies. Государственная поддержка компаний IT-сектора. Бизнес Positive Technologies имеет высокий уровень рентабельности (выше, чем у большинства передовых зарубежных игроков сектора кибербезопасности) и во многом огражден от угрозы входа на рынок новых игроков. Высокая маржинальность по EBITDA, при этом в своих долгосрочных прогнозах менеджмент видит возможность для её дальнейшего расширения за счет эффекта масштаба.

Минусы

Низкая ликвидность акций компании ограничивает потенциальный объем средств, который разумно инвестировать. Компания подвержена правовым и регуляторным рискам, неблагоприятным изменениям в области лицензирования программных продуктов.

Наш взгляд

У нас есть актуальная идея по акциям компании. Цель 1600 руб. Попытки коррекции в акциях POSI выглядят привлекательно для покупок на более выгодных уровнях. Компания продолжает извлекать выгоду из благоприятной конъюнктуры на рынке кибербезопасности РФ и усиливать позиции своего бизнеса.

Компания сохраняет свой прогноз продаж за полный 2022 год в диапазоне 12–15 млрд рублей, при этом, сезонно 4 квартал календарного года является пиковым для бизнеса Positive Technologies. По итогам квартального отчета за 3 квартал и 9 месяцев 2022 г. отдельно следует отметить высокие уровни валовой (91% — это исторический максимум для компании) и операционной маржи по EBITDA (55% — также исторический максимум). И это несмотря на то, что компания нарастила штат сотрудников и увеличила операционный расходы.

Компания не останавливается в развитии и активно вкладывается в создание новых продуктов (около 35% бюджета) и доработку текущих проектов. Рост чистой прибыли за 9 месяцев 2022 г. в 32 раза до 2,1 млрд руб. при свободном денежном потоке более 1 млрд руб. и низкой долговой нагрузке 0,2x чистый долг / LTM EBITDA создает солидный базис для дивидендных выплат по итогам 2022 года. Это приятный бонус для инвесторов.

Какую акцию купить во время следующих торгов?

В 2024 году многие инвесторы опасаются вкладывать больше денег в акции. Не уверены, куда инвестировать дальше? Получите доступ к нашим проверенным портфелям и откройте для себя высокопотенциальные возможности.

Только в 2024 году ProPicks AI выявил 2 акции, которые выросли более чем на 150%, 4 дополнительных акции, которые подскочили более чем на 30%, и еще 3 акции, которые поднялись более чем на 25%. Это впечатляющие результаты.

С портфелями, адаптированными под акции Dow, S&P, технологические и акции средних компаний, вы можете исследовать различные стратегии для увеличения своего капитала.