Группа X5 (MCX:FIVEDR) представила свои финансовые результаты за 3К 2022 г. Мы положительно оцениваем показатели ритейлера. Рентабельность EBITDA за период оказалась несколько выше наших прогнозов и составила 7,3%. В целом за год, по нашим расчетам, компания может продемонстрировать рост рентабельности EBITDA на 0,2-0,3 п.п. г/г и рост продаж более 18% гг. Эти расчеты не учитывают консолидацию показателей торговых сетей Красный Яр и Слата, которая может произойти уже в 4К и добавит X5 почти 600 магазинов. Мы отмечаем значительное снижение долговой нагрузки у группы. В силу отсутствия возможности выплачивать дивиденды, средства направляются на погашение дорогого долга и накапливаются в виде денежных средств на балансе. Наша рекомендация для расписок X5 - «Покупать» с целевой ценой 2 624 руб. за бумагу.

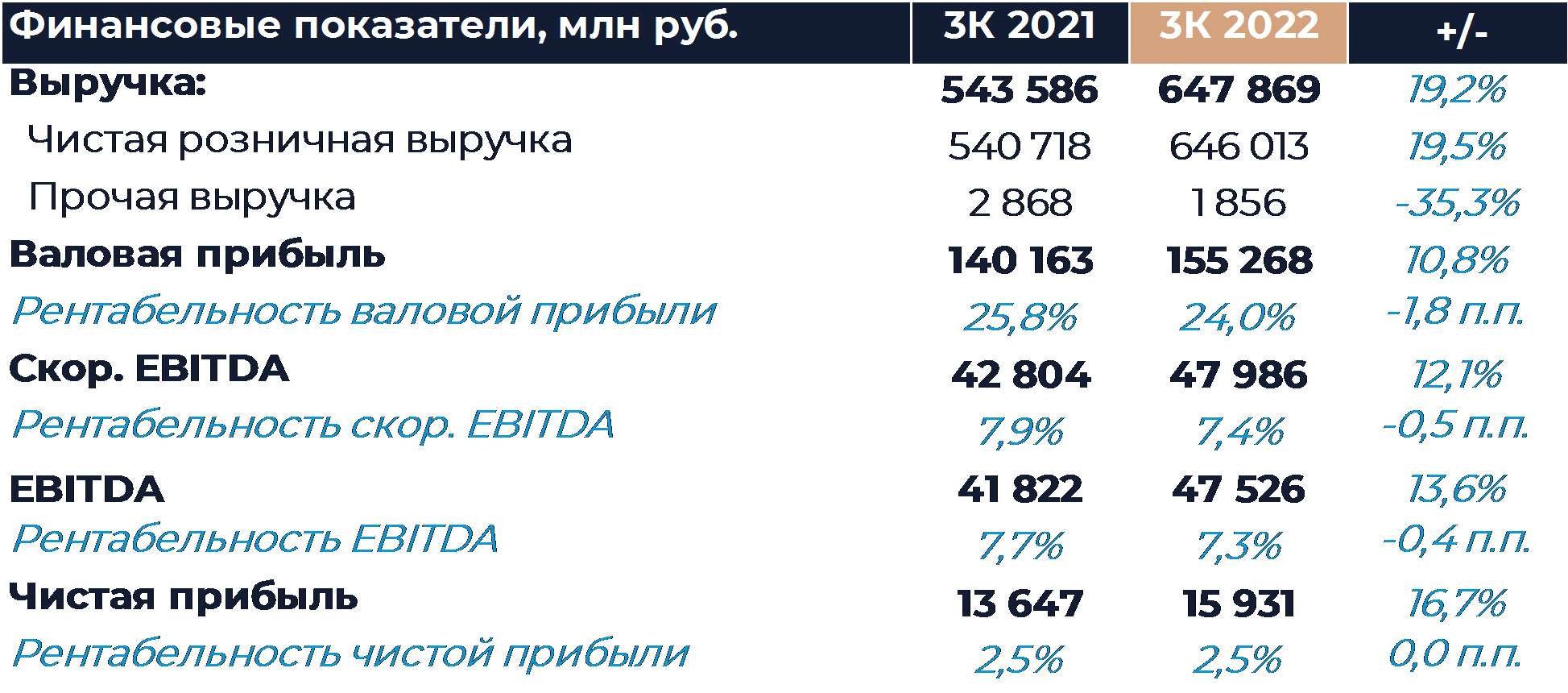

Выручка X5 за период увеличилась на 19,2% г/г. Ранее компания отчиталась об ускорении роста розничных продаж кв/кв до 19,5% на фоне улучшения динамики трафика в магазинах. Рост общей выручки оказался ниже в силу негативного результата по прочей выручке, не связанной с розничными продажами.

Валовая маржа сократилась на 1,8 п.п. г/г до 24%. В компании это объясняют снижением коммерческой маржи на фоне адаптации ассортимента и CPI сети Пятерочка. На магазины «у дома» пришелся основной приток трафика, который положительно сказался на результатах всей группы. Вероятно, для улучшения трафика компании пришлось ввести больше низкомаржинальных дешевых товаров в ассортимент и расширить промо.

Рентабельность EBITDA снизилась на 0,4 п.п. г/г и составила 7,3%, что несколько выше нашего прогноза. Снижение рентабельности на уровне валовой маржи во многом удалось компенсировать за счет уменьшения SG&A в процентах от выручки. Здесь в полной мере проявился эффект операционного рычага при быстром росте продаж. Наибольшее относительное снижение, как мы и полагали, наблюдалось в расходах на персонал, которые уменьшились на 0,7 п.п. г/г.

Чистые финансовые расходы снизились на 1 млрд руб. г/г и на 2,5 млрд руб. кв/кв благодаря погашению наиболее дорогой части долга. Общий долг уменьшился почти на 90 млрд руб. с начала года, а отношение чистого долга к EBITDA (IAS17) составило по итогам периода всего 0,9х. Как и ожидалось, компания зафиксировала убыток от разницы валютных курсов около 1 млрд руб. Чистая прибыль увеличилась почти на 17% г/г, что вновь подтверждает способность группы генерировать высокие денежные потоки.