Доллар США укрепится на фоне ударов по Ирану

· Валюте США будет трудно найти драйверы, которые приведут к еще более агрессивным ожиданиям повышения ставок ФРС.

· Рубль может уже во вторник утратить поддержку со стороны налогового периода.

Валюты G10

Краткие итоги недели

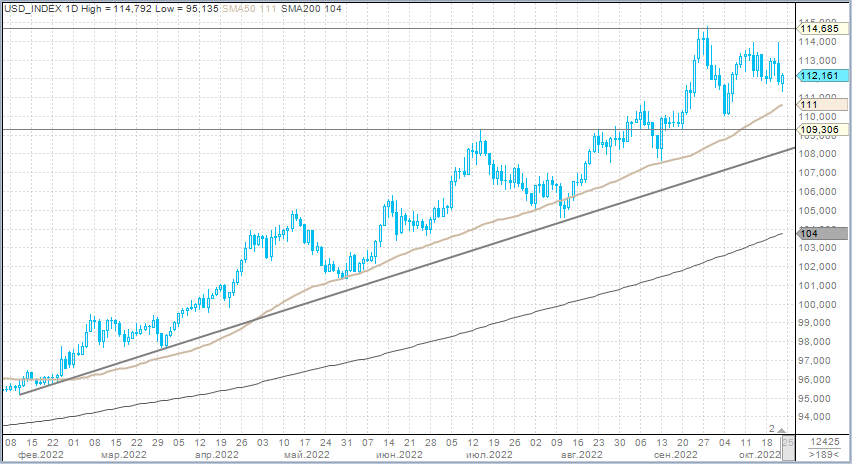

Индекс доллара после двух предыдущих недель роста снизился по итогам торгов в период с 17 по 21 октября. Большую часть недели DXY торговался в диапазоне 113,60–111,80. В пятницу индекс доллара ненадолго коснулся максимума предыдущей недели на уровне 113,95, но затем резко ослаб, однако ниже 111,80 закрепиться не смог.

Слабость валюты США была обусловлена снижением доходностей казначейских облигаций по всей длине кривой. Наиболее существенно доходности падали на среднем и особенно дальнем участке. Первоначально доходность 2-летних нот в пятницу подскочила до новых максимумов с 2007 года, поскольку комментарии некоторых чиновников ФРС подтвердили, что Федрезерев полон решимости продолжать агрессивное повышение ставок.

Затем доходности трежерис упали, а акции США резко выросли в качестве реакции на статью в WSJ, согласно которой, некоторые представители Федрезерва все же обеспокоены чрезмерным ужесточением. Вероятно, 1 и 2 ноября, приняв решение о 4-м подряд повышении ставки на 75 б.п., Комитет по открытым рынкам (FOMC) будет обсуждать, стоит ли сигнализировать возможное снижение темпов повышения ставок в декабре.

Если в четверг рынок фьючерсов на ставку по федеральным фондам с вероятностью около 80% подразумевал, что и в декабре ставка может быть повышена на 0,75%, то к вечеру пятницы рынок оценивает декабрьское повышение на 75 б.п. с вероятностью менее 50%.

Иена за неделю продемонстрировала наименьший по темпам рост к доллару среди валют G10, хотя в пятницу JPY стала лидером роста среди основных валют. Курс USD/JPY достиг сначала нового 32-летнего максимума 151,95, но затем резко снизился до 147,65, поскольку Банк Японии провел интервенцию в поддержку национальной валюты (информация от издания Nikkei со ссылкой на источники в правительстве).

Перспективы наступившей недели

Мы считаем, что доллар может продолжить коррекцию в рамках последней полной октябрьской торговой недели. Индекс доллара может торговаться в диапазоне 113,00–110,00 пунктов.

Вес иены в индексе доллара почти 14%. Японская валюта как минимум должна приостановить падение к доллару после интервенции, что окажет поддержку нисходящему давлению на DXY.

Вес канадского доллара в индексе DXY 9%. В среду, 26 октября, Банк Канады объявит свое решение по ставкам. Аналитики закладываются на повышение ставки на 50 б.п. При этом рынок свопов на 100% уверен в том, что регулятор повысит ставку на 75 б.п. В первой половине недели цены на нефть и ожидания агрессивного повышения ставок могут поддерживать канадскую валюту, что будет вносить свой вклад в слабость индекса доллара.

В экономическом календаре выделим публикуемые в четверг, 27 октября, предварительные данные по ВВП США за 3 квартал. Мы видели 2 квартала подряд отрицательный экономический рост в базисе квартал к кварталу. Так, по итогам 2 квартала ВВП США сократился на 0,6% кв/кв. На этой неделе мы можем увидеть ВВП выше консенсуса (+2,3% кв/кв), что преуменьшит риск глубокой рецессии в США, может стимулировать снижение доходностей трежерис. Это сформирует повышенный аппетит на рынке акций и окажет давление на доллар.

В пятницу, 28 октября, в центре внимания будет публикация дефлятора PCE. Напомним, на предыдущей неделе мы узнали, что в октябре инфляционные ожидания (горизонт 5–10 лет) домохозяйств выросли до 2,9% (2,7% в сентябре). Это значительный прирост показателя с учетом незначительного прироста цен на бензин. До этого 3 месяца подряд долгосрочные инфляционные ожидания снижались, но теперь они снова вернулись в диапазон 2,9%-3,1%, который наблюдался в прошлом году. Поэтому к пятничной публикации показателя PCE будет повышенное внимание.

Если дефлятор PCE составит 0,3% (таков консенсус-прогноз), как и в предыдущем месяце, а core deflator PCE снизится до 0,5% (консенсус) против 0,6% в пред. месяце, доллар не получит дополнительной поддержки, поскольку рынок и так заложил в котировки весьма агрессивные шаги ФРС. Лишь цифры значительно выше прогнозов будут способны подтолкнуть доллар к росту, поскольку в этом случае начнут расти ожидания повышения ставок в декабре опять на 75 б.п. а пиковая ставка будет уже закладываться выше 5% в 2023 году.

На наш взгляд, основная причина, по которой доллар пока не способен обновить недавние максимумы, заключается именно в том, что рынок как раз во многом учел агрессивный цикл ужесточения денежно-кредитной политики в США. Будет трудно найти драйверы, которые приведут к еще более агрессивным ожиданиям повышения ставок.

Российский рубль

Краткие итоги недели

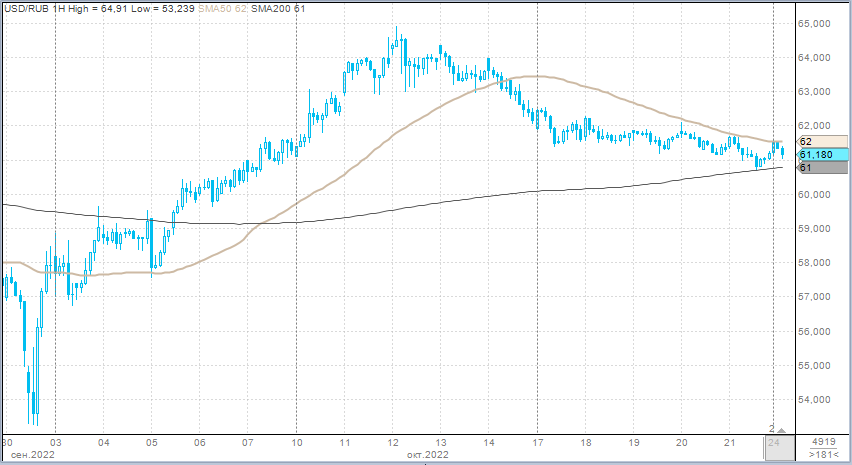

Рубль с начала октября стабильно слабел против доллара, евро и юаня. Минувшая неделя была первой с начала месяца, которую рубль завершил ростом против основных конкурентов. Укреплению рубля способствовала подготовка российских экспортеров к выплатам в бюджет в рамках октябрьского налогового периода. Объемы в паре USD/RUB снижались в течение недели, объемы в паре CNY/RUB росли во второй половине недели. Постепенно российская внешняя торговля переходит на расчеты в юанях.

В пятницу:

· Торговый объем в паре доллар/рубль составил 75,2 млрд рублей по сравнению с 67,3 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 45,2 млрд рублей против 55,5 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 87,2 млрд рублей против 72 млрд рублей в предыдущий день.

Перспективы наступившей недели

Пик налогового периода приходится на вторник, 25 октября — последний срок, чтобы уплатить в бюджет НДС, НДПИ, акцизы. Затем в пятницу, 28 октября, необходимо перечислить налог на прибыль. На этом налоговый период в этом месяце завершится.

В понедельник и вторник рубль должен продолжать ощущать поддержку со стороны экспортеров. Однако мы видим, что их объемы все больше смещаются в юань. Выручку в юанях компании-участники внешнеторговой деятельности стараются реализовывать более равномерно в течение месяца. Поэтому мы не ожидаем, что курс USD/RUB сможет закрепиться ниже 60 рублей (хотя может протестировать этот уровень), курс CNY/RUB — ниже 8,1. Вовсе не будем удивлены, если уже во вторник во второй половине дня рубль перестанет ощущать поддержку экспортеров и перейдет к небольшому ослаблению.

В остальном курс USD/RUB сохраняет с мая диапазон 65–55 (за исключением двух краткосрочных попыток пробить этот коридор). Пока мы не видим фундаментальных драйверов для выхода из среднесрочного диапазона. Сохраняем наш прогноз на конец года на уровне 64,00 по паре USD/RUB.