Alphabet подает сигнал о росте ИИ на фоне ускорения капитальных затрат

Ожидания на старт дня

• Внешний фон выглядит негативным: азиатские фондовые индексы снижаются вместе с ценами на нефть, а фьючерсы на S&P 500 умеренно растут после вчерашнего снижения. Гонконгский индекс HSI опустился до нового десятилетнего минимума на фоне продолжающегося снижения акций технологических компаний, а материковый CSI 300 — до двухлетнего

• Курс доллара к иене превысил отметку Y146, на подходе к которой Банк Японии провел валютную интервенцию 22 сентября. Это событие лишний раз доказывает, что эффективность подобных вмешательств довольна низка и оказывает лишь краткосрочный эффект, а более важным фактором выступает разница в денежно-кредитной политике, проводимой центробанками разных стран

• Главы Банка Англии Эндрю Бэйли вчера вечером призвал инвесторов как можно быстрее завершить продажи гособлигаций, которые они не могут удерживать, т. к. регулятор прекратит поддерживать рынок в конце этой недели

• Риторика представителей ФРС остается жесткой: вчера глава ФРБ Кливленда Лоретта Местер отметила необходимость дальнейшего ужесточения ДКП в целях обуздания инфляции

Заемные деньги обходят рынок акций Китая стороной

Вчера в Китае были опубликованы данные по кредитованию в сентябре: все показатели очень сильно превысили ожидания рынка и цифры за август. Вероятно, это стало следствием усилий Банка Китая по стимулированию соответствующей активности.

Настроения потребителей в стране остаются подавленными из-за проблем на рынке жилья и продолжающейся политики нулевой терпимости к Covid. С одной стороны, это создает предпосылки для дальнейших стимулирующих мер со стороны Банка Китая, а, с другой, мы видим, что свежая ликвидность обходит рынок акций страны стороной.

Рынок акций РФ продолжает восстанавливаться на фоне снижения рубля

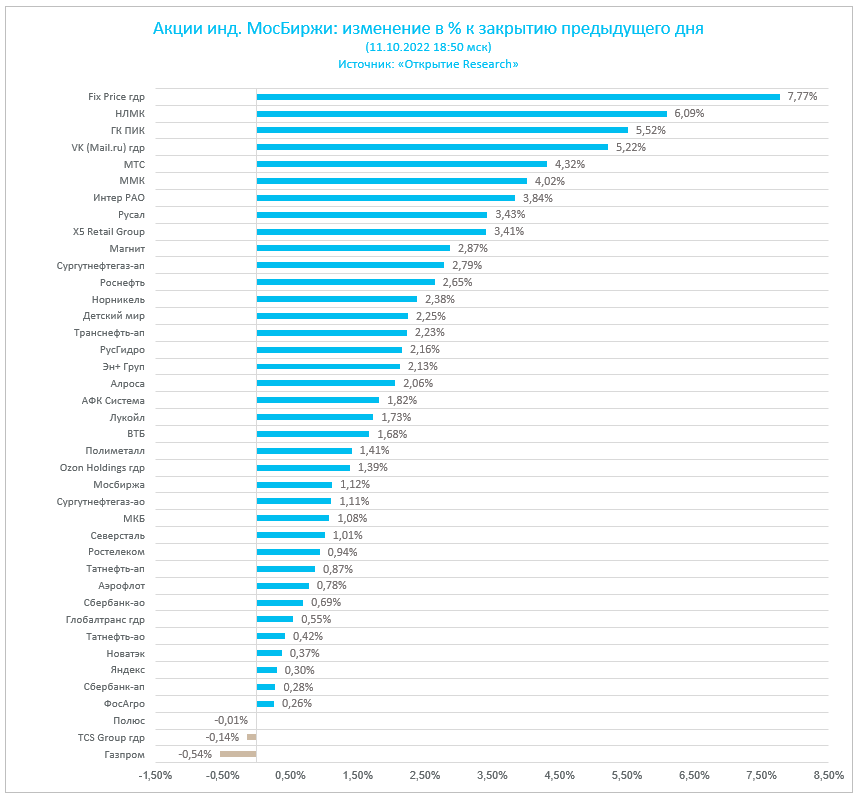

Во вторник, 11 октября, индекс Мосбиржи вырос на 1,69% до 1 949,46 п., а индекс РТС — на 0,08% до 964,67 п. Разница в динамике индексов была обусловлена ростом курса доллара к рублю на 1,55%.

Все 10 отраслевых индексов закрылись в плюсе: наилучшую динамику показали строители (+4,40%), телекомы (+4,00%) и потребительский сектор (+3,68%). Отстали химия/нефтехимия (+1,20%), финансы (+1,32%) и нефть/газ (+1,41%).

Индекс Мосбиржи закрыл большой гэп понедельника, чему в большой степени способствовало заметное ослабление рубля к доллару. Соответственно, долларовому индексу РТС этого сделать пока не удалось.

Слабость рубля оказывает поддержку российским экспортерам (НЛМК (MCX:NLMK), ММК (MCX:MAGN), Русал (MCX:RUAL), Норникель (MCX:GMKN), преф. Сургутнефтегаза (MCX:SNGS_p) , Роснефть (MCX:ROSN)), бумаги которых имеют большой вес в индексах.

До конца октября инвесторы получат дивидендные выплаты от ФосАгро (MCX:PHOR), Новатэка (MCX:NVTK), Татнефти (MCX:TATN) и Газпрома (MCX:GAZP), часть которых должна прийти на рынок акций РФ. В ближайшее время индекс Мосбиржи может попытаться вернуться выше психологического сопротивления 2000 п., особенно если этому будет сопутствовать дальнейшее снижение курса рубля.

Президент РФ Владимир Путин подписал указ, который продлевает на весь 2023 год действие российского продовольственного эмбарго в отношении поставок продукции из стран, которые ввели или поддержали антироссийские санкции. Позитивная фоновая новость для компаний российского АПК.

Завтра в Астане состоится встреча президентов России и Турции Владимира Путина и Реджепа Тайипа Эрдогана. Надежды на снижение геополитической напряженности могут оказать поддержку рынку акций РФ.

Рубль продолжает дешеветь

В понедельник подешевел против доллара, евро и юаня. USD/RUB протестировал отметку 64,60 впервые с 6 июля, но затем отскочил к 63,70. Курс EUR/RUB протестировал максимумы с 11 августа на уровне 63,03, но также отскочил к 62,38 рубля за евро. При этом в паре CNY/RUB впервые с 21 сентября мы видели 8,8 рубля за юань, а затем коррекцию к 8,68.

По предварительной оценке Банка России, профицит текущего счета платежного баланса РФ за 9 месяцев 2022 года составил $198,4 млрд. Это на $123,1 млрд больше, чем за тот же период прошлого года. По грубым прикидкам, профицит торгового баланса все еще остается выше $21 млрд в месяц. Рост импорта не демонстрирует какой-то выдающейся динамики. Экспорт пока сокращается слабо.

В таких условиях без бюджетного правила рублю будет крайне затруднительно существенно упасть против доллара. Ключевую роль в судьбе курса рубля в 2023 году сыграет эффективность 8-го пакета санкций ЕС. Запрет на экспорт нефти в ЕС морским путем вступает в силу 5 декабря, запрет на экспорт нефтепродуктов — еще через 2 месяца. Сокращение экспорта (в первую очередь), а также плавное восстановление импорта будут играть ключевую роль в динамике рубля. Пока наш прогноз на конец года на уровне 64 рубля за доллар остается в силе.

Нефть и другие товарные активы

Утром среды декабрьские фьючерсы на нефть Brent снижались третий день подряд, отыгрывая около 38,2% роста с минимумов 26 сентября до максимумов 10 октября. Тем не менее пока поведение рынка похоже на здоровую коррекцию/консолидацию.

Вероятно, предупреждения о рисках глобальной рецессии, которые раздаются со всех сторон от главы JPMorgan Chase Джейми Даймона до глав МВФ и Всемирного банка, оказывают давление на цены на нефть, но перспективы ее дефицита после решения ОПЕК+ сократить добычу на 2 млн б/с, начиная с ноября, пока выступают более важным драйвером.

Президент США Джо Байден выразил недовольство указанным выше решением ОПЕК+, посчитав, что Саудовская Аравия сотрудничает с Россией, в то время как та продолжает СВО. По словам Байдена, он переосмыслит отношения между Вашингтоном и Эр-Риядом.

Базовые металлы дешевели: после двух дней роста цены на медь снижались на фоне усиления рецессионных опасений. В Китае впервые за две недели спотовые цены на медь опустились ниже котировок фьючерсов, что является очевидным медвежьим сигналом, отражающим доминирование продавцов. С начала года этот ключевой металл подешевел почти на 30%, хотя в марте достигал исторических максимумов.

Драгоценные металлы консолидировались после заметного снижения во вторник. Высокая мировая инфляция и геополитическая напряженность пока выступают второстепенными факторами, которые в обычных обстоятельствах оказали бы ценам на золото поддержку. Однако в этом году главным рыночным драйвером выступает быстрое повышение ставок со стороны ФРС и других ведущих ЦБ мира, что является не лучшим фоном для драгметалов.

На 08:00 мск:

- Brent, $/бар. — 93,86 (-0,46%) с нач. года +20,7%

- WTI, $/бар. — 88,81 (-0,60%) с нач. года +18,1%

- Urals, $/бар. — 71,16 (+0,20%) с нач. года -7,3%

- Золото, $/тр. унц. — 1 668,71 (+0,14%) с нач. года -8,8%

- Серебро, $/тр. унц. — 19,17 (+0,08%) с нач. года -16,8%

- Алюминий, $/т — 2 228,50 (-0,18%) с нач. года -20,5%

- Медь, $/т — 7 528,00 (-0,88%) с нач. года -22,5%

- Никель, $/т — 22 079,00 (-0,03%) с нач. года +6,4%

S&P 500 закрыл снижением пятую сессию подряд

Во вторник, 11 октября, S&P 500 снизился на 0,65% до 3 588,84 п. (самое низкое закрытие с 30 сентября). 7 из 11 основных секторов индекса завершили сессию в минусе. Наилучшую динамику показали традиционные защитные сектора: недвижимость (+1,02%), производство товаров первой необходимости (+0,93%) и здравоохранение (+0,58%). Главными аутсайдерами выступили телекомы (-1,64%), ИТ (-1,52%) и финансы (-1,30%).

S&P 500 находится на 25,5% ниже исторического (январского) максимума и на 3 п. выше (годового) минимума 30 сентября. Скользящий коэффициент «цена/прибыль» индекса составляет 17,6х, форвардный — 16,0х. Скользящая дивидендная доходность S&P 500 (12 месяцев) составляет 1,8%.

S&P 500 провел довольно волатильную сессию, закрыв ее в области минимумов дня после призыва главы Банка Англии Эндрю Бэйли к инвесторам как можно быстрее завершить продажи гособлигаций, которые они не могут удерживать, т. к. регулятор прекратит поддерживать рынок в конце этой недели.

Риторика представителей РФ остается жесткой, и на рынке сохраняются медвежьи настроения в преддверии намеченной на завтра публикации данных по потребительской инфляции в США за сентябрь. Рынок фьючерсов на ставку по федеральным фондам оценивает вероятность ее очередного повышения на 75 б.п. на заседании FOMC 2 ноября в 78,8%.

Кроме того, в США начинается сезон корпоративной отчетности за третий квартал, который может оказаться непростым, учитывая целый ряд вызовов, стоящих перед американскими компаниями, включая рост расходов и снижение спроса. На этой неделе свои результаты представят, помимо прочих, JPMorgan (NYSE:JPM), Citigroup (NYSE:C), Morgan Stanley (NYSE:MS), Wells Fargo (NYSE:WFC) и Delta Air Lines (NYSE:DAL).

На 23:00 мск

- S&P 500 — 3 588,84 п. (-0,65%), с нач. года -24,7%

- VIX — 33,63 пт (+1.18 пт), с нач. года +16.41 пт

- MSCI World — 2 376,29 п. (-0,81%), с нач. года -26,5%