Alphabet подает сигнал о росте ИИ на фоне ускорения капитальных затрат

Freeport-McMoran Copper & Gold Inc (NYSE:FCX) — международная компания, занимается добычей меди, золота и молибдена. Это ведущий производитель меди (4 место по объемам добычи с долей рынка около 5%) с доказанными или вероятными запасами в размере 107,2 млрд фунтов.

У компании также около 27,1 млн унций золотых запасов и около 3,39 млрд фунтов запасов молибдена. Шахты FCX находятся в Северной и Южной Америке и Индонезии. Выручка дивесифицирована: Северная и Южная Америка, Европа, Азия и США являются крупнейшим рынком FCX.

Преимуществами Freeport-McMoRan являются сбалансированный портфель активов, уверенный рост производства, потенциально растущий спрос на медь и сильная финансовая политика, направленная на развитие компании и на возврат доходов акционерам.

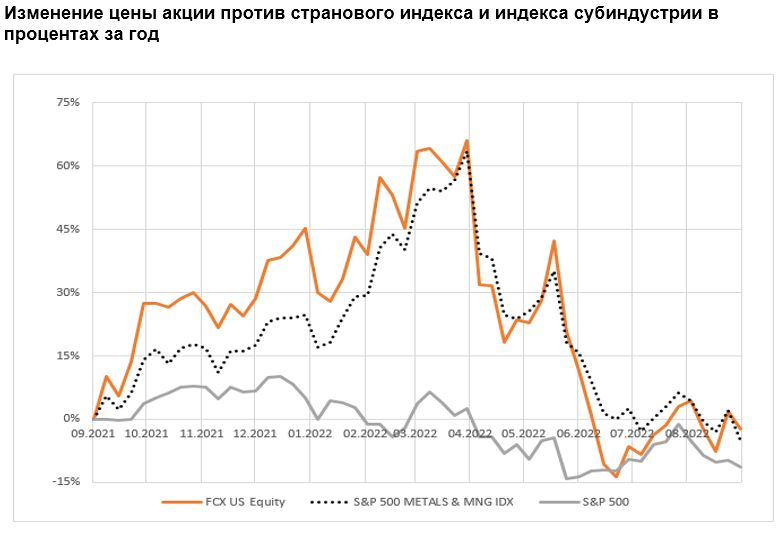

Freeport может пережить спад на рынке меди благодаря гораздо более сильному балансу и более стабильным регионам добычи, чем десять лет назад, когда он балансировал на грани банкротства. Существенное снижение стоимости акций с максимальных значений в апреле 2022 года обусловлено опасением замедления мировой экономики (падение спроса) и укреплением доллара на фоне ужесточения политики ФРС.

Freeport имеет огромную добывающую мощность после недавнего завершения строительства крупнейшего в мире подземного рудника в Индонезии. У компании есть скрытый актив в виде уже добытой породы, из которой теперь можно извлекать медь с помощью новых методов выщелачивания. Этот недорогой источник меди может принести десятки миллиардов фунтов меди в ближайшие годы.

Инвестиции в технологии, связанные с переработкой, снижением затрат и повышением степени извлечения из месторождений с низким содержанием золота, могут помочь увеличить поставки меди для удовлетворения растущего спроса. Увеличение объемов добычи меди и золота также возможно после спада, вызванного переходом от карьерного к шахтному способу разработки рудников компании на месторождении Грасберг в Индонезии.

По результатам второго квартала 2022 года прибыль и выручка не оправдали ожиданий на опасениях по поводу спада мировой экономики и повышении процентных ставок в США. А сильный доллар привел к «резкому падению» цен на медь.

Чистая прибыль упала до $840 млн с $1,08 млрд годом ранее. Выручка упала на 5,8% до $5,42 млрд (прогноз FactSet в $6,13 млрд). Производство меди увеличилось на 17,7% до 1,075 млрд извлекаемых фунтов, но средняя цена реализации снизилась на 7,1% до $4,03 за фунт.

Компания заявила, что спрос на медь остается «здоровым», а фундаментальные показатели остаются «жесткими», поскольку медь необходима для новых технологий экологически чистой энергетики.

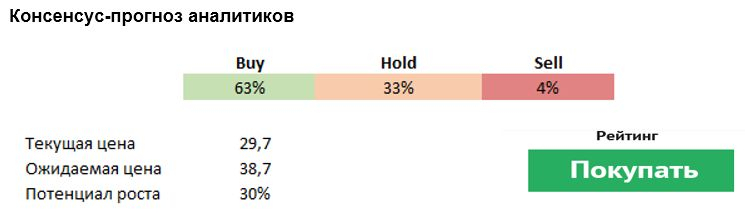

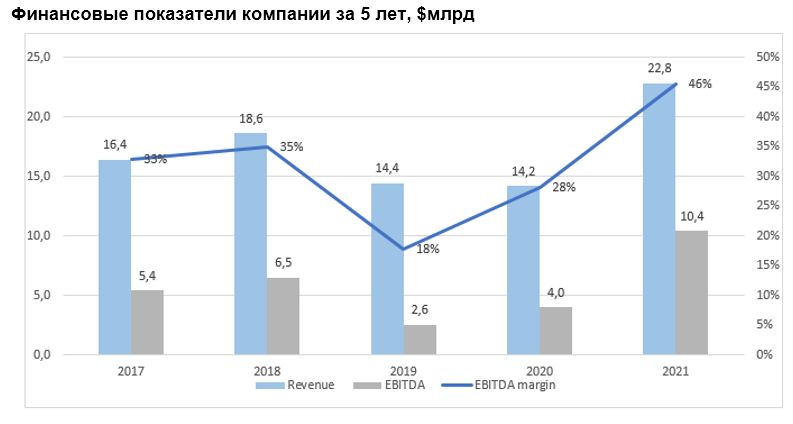

Основные мультипликаторы компании выглядят существенно лучше мультипликаторов компаний выборки. Это говорит о том, что после снижения акция оценивается справедливо. С 2016 года компания сократила чистый долг с $20 млрд до $1 млрд и планирует распределить 50% свободного денежного потока среди акционеров в виде дивидендов и выкупа акций. В июле они озвучили план выкупа на $2 млрд.

Используя гранты и другие стимулы на сумму более $200 млрд, план REPowerEU направлен на удвоение солнечной мощности региона всего за следующие три года, чтобы обеспечить электроэнергией более 100 млн домов. Ветер и чистый водород также получат огромные субсидии, а реализация проектов увеличит спрос на медь.

Законопроект о климате в США, одобренный Конгрессом на прошлой неделе и направленный президенту Байдену, высвобождает $370 млрд на стимулы для экологически чистой энергии и потребительские льготы, это должно способствовать ускорению перехода к зеленой энергетике, а также стимулировать спрос на медь.

По данным Международного энергетического агентства, к 2030 году ежегодные инвестиции в чистую энергию во всем мире должны достигнуть $4 трлн, чтобы выполнить широко распространенное обязательство по нулевым выбросам углерода к 2050 году.

В прошлом месяце S&P Global предупредило о «неприемлемом» дефиците меди в предстоящее десятилетие. Игроки отрасли сталкиваются с истощением ресурсов, снижением предложения на старых рудниках и нехваткой новых рудников. Проекты развития являются рискованными и капиталоемкими.

Спрос на медь в будущем останется высоким, учитывая ее широкое использование в сырьевых отраслях, включая транспорт, электроэнергетику, строительство, телекоммуникации, энергетику, информационные технологии и материалы, рост производства электромобилей и переход к возобновляемым источникам энергии, что предусматривает интенсивное использование меди.

К 2035 году спрос на медь удвоится, что будет сопровождаться огромным дефицитом предложения.

Также есть риск снижения предложения со стороны ключевых регионов Чили = 28% и Перу = 12% мировых поставок. В Перу периодически происходит блокировка работы рудников местными коммунами. Последняя общенациональная забастовка работников крупнейшего в мире производителя Codelco связана с закрытием одного из плавильных заводов группы недавно избранным левым президентом по экологическим причинам.

Чилийская государственная горнодобывающая компания заявила, что ожидает объем производства в этом году от 1,49 млн до 1,51 млн тонн по сравнению с предыдущим прогнозом в 1,61 млн тонн.

Риски

После 2008 года именно КНР была локомотивом роста мировой экономики, обеспечивая основной спрос на промышленные металлы. Если китайская экономика скатится в рецессию впервые за много десятилетий, цены на сырье могут продолжить снижаться.

Прогнозы замедления экономического роста сказываются на ценах на сырьевые товары: цены на медь в последнее время снизились на фоне неопределенности, окружающей мировую экономику и опасений, что повышение процентных ставок может столкнуть экономику в рецессию.

Дальнейшее укрепление доллара.

Игроки отрасли борются с завышенными производственными затратами, нехваткой рабочей силы и проблемами с цепочками поставок.

Евгений Шатов, управляющий партнер «Борселл»